Οικονομολόγοι προτείνουν τη δημιουργία ενός νομισματικού εργαλείου που ονομάζουν ασφαλιστικά ομόλογα ύφεσης, οι οποίες θα συνδεθούν άμεσα με τους Αμερικανούς.

FED και ΕΚΤ στην επόμενη ύφεση θα δώσουν απευθείας χρήματα στους πολίτες με ειδικά ομόλογα ύφεσης, υποστηρίζουν η Bank of America Merrill Lynch αλλά και πρώην στελέχη της FED η Julia Coronado οικονομολόγος της FED και ο Simon Potter υπεύθυνος για τις αγορές ομολόγων της FED.

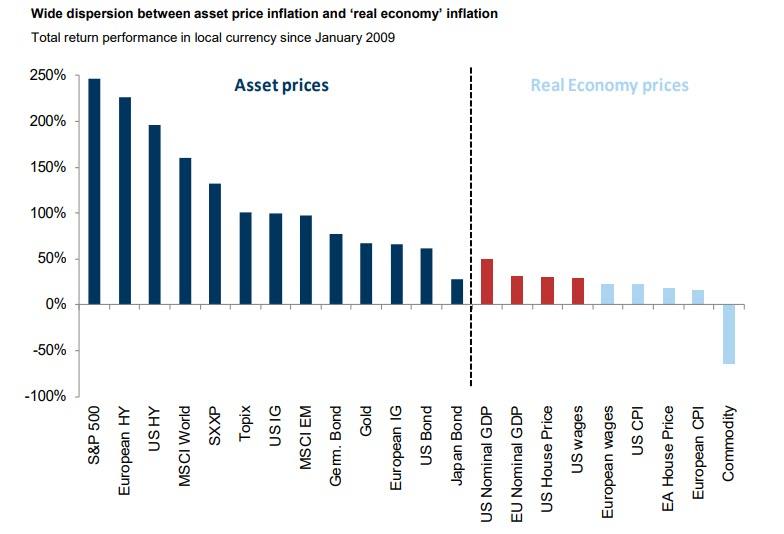

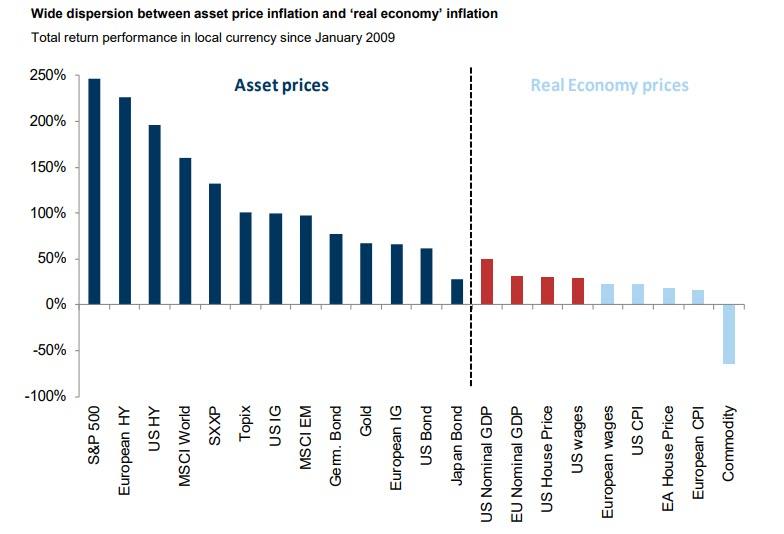

Κατά την τελευταία δεκαετία, η κοινή διαπίστωση παρά την πολιτική αναταραχή και την αυξανόμενη κοινωνική και γεωπολιτική αστάθεια, ήταν ότι οι αγορές μετοχών και ομολόγων θα συνεχίσουν να κινούνται ψηλότερα και η Fed και η ΕΚΤ θα συνεχίσουν να προσφέρουν ρευστότητα στο σύστημα.

Η δεύτερη κοινή διαπίστωση είναι ότι παρά το γεγονός ότι προκαλεί άνευ προηγουμένου πλασματική αύξηση των μετοχικών αξιών δημιουργώντας φούσκες, η τιμή που μετράται σε ολόκληρη την ευρύτερη οικονομία (τουλάχιστον με τη χρήση του ελαττωματικού δείκτη CPI) παραμένει ελεγχόμενη (ως υπενθύμιση, ότι ΕΚΤ και Fed θέλουν να ενισχύσουν τον πληθωρισμό καθώς αυτός είναι ο μόνος τρόπος με τον οποίο μπορούν να αντιμετωπιστεί η δραματική αύξηση του παγκόσμιου χρέους).

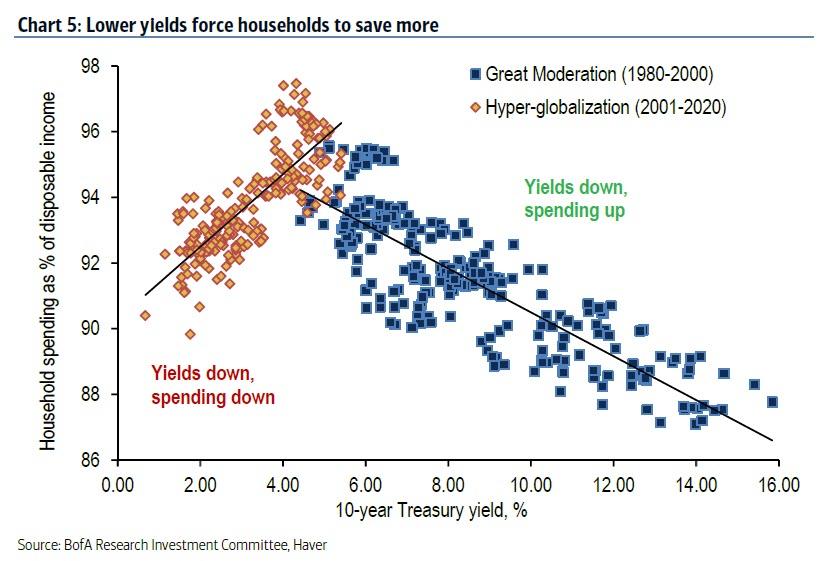

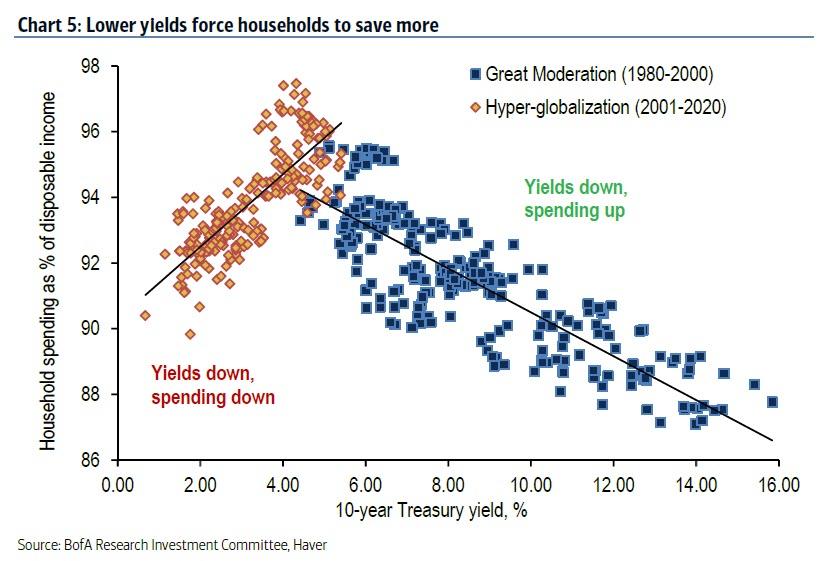

Η αποτυχία της Fed να επιτύχει τον στόχο πληθωρισμού έχει προκαλέσει ευρύτατη κριτική από το οικονομικό κατεστημένο, παρόλο που όπως δείξαμε τον Ιούνιο, ο αποπληθωρισμός είναι απόρροια των μη συμβατικών νομισματικών πολιτικών της Fed καθώς όσο χαμηλότερες είναι οι αποδόσεις π.χ. στα ομόλογα, τόσο χαμηλότερη είναι η τάση για δαπάνη.

Με άλλα λόγια, όσο δύσκολο είναι η Fed να αυξήσει τον πληθωρισμό, τόσο περισσότερος αποπληθωρισμός δημιουργείται.

Οι μειώσεις επιτοκίων από FED και ΕΚΤ δημιουργούν αποπληθωρισμό.

Από τότε που η Fed ανακοίνωσε το QE και το NIRP δηλαδή τα μηδενικά επιτόκια, έκανε την κατάσταση που προσπαθούσε να «διορθώσει» ακόμη χειρότερη, ενώ ταυτόχρονα δημιούργησε εξωφρενικές φούσκες στις αγορές.

Οι κεντρικές τράπεζες γνωρίζουν ότι έχουν αποτύχει και πλέον εστιάζουν στο πως θα δημιουργήσουν πλεονάζοντα αποθεματικά που καταλήγουν στις εμπορικές τράπεζες.

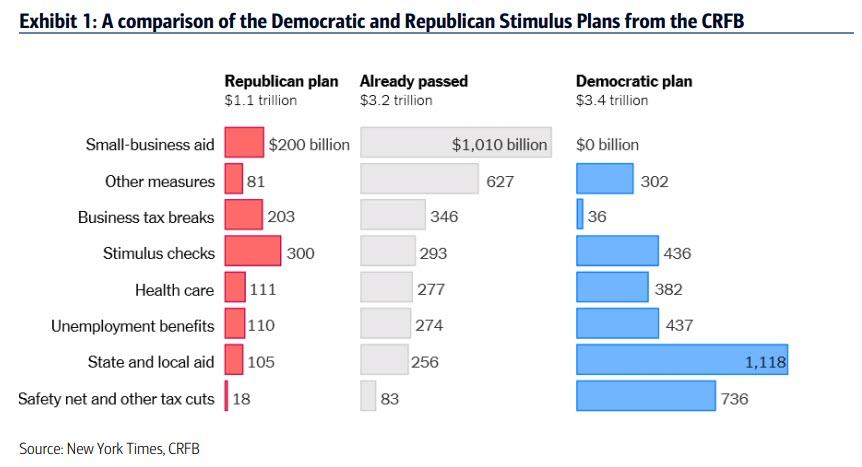

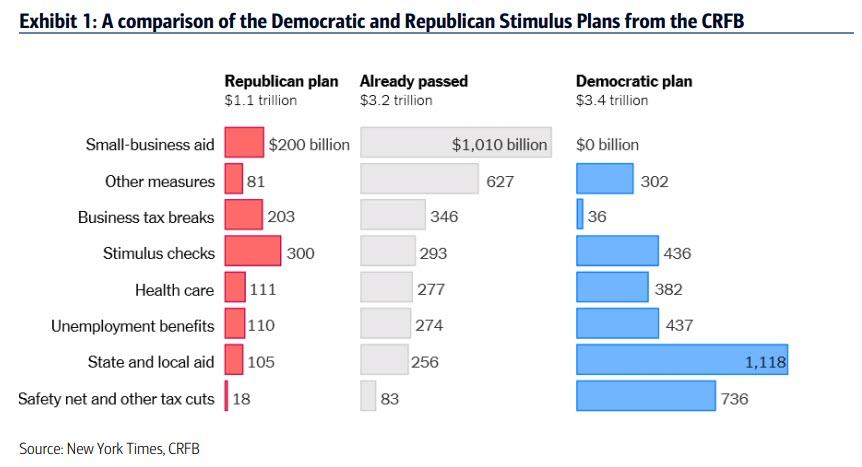

Η Fed σε συνεργασία με το Υπουργείο Οικονομικών των ΗΠΑ ξεκίνησε την ρήψη χρημάτων από το ελικόπτερο που είχε ως αποτέλεσμα την άμεση μεταφορά χρημάτων σε αμερικανικές εταιρείες μέσω δανείων καθώς και στους τελικούς καταναλωτές μέσω των παροχών ανεργίας σε εβδομαδιαία βάση, τα οποία ωστόσο πρόκειται να λήξουν, εκτός εάν ανανεωθούν καθώς οι Δημοκρατικοί και οι Ρεπουμπλικάνοι διαφωνούν για το ύψος των φορολογικών κινήτρων.

Δύο πρώην αξιωματούχοι της κεντρικής τράπεζας των ΗΠΑ δηλαδή της FED ο Simon Potter, ο οποίος ηγήθηκε των αγορών της Federal Reserve Bank της Νέας Υόρκης, και η Julia Coronado οικονομολόγος της FED, η οποία ήταν επί οκτώ χρόνια οικονομολόγος στην Fed, προτείνουν μια ριζοσπαστική λύση.

Οι ίδιοι υποστηρίζουν ότι στην επόμενη κρίση FED και ΕΚΤ θα υποχρεωθούν να δώσουν χρήματα απευθείας στους πολίτες καθώς όλα τα νομισματικά εργαλεία έχουν εξαντληθεί.

Και οι δύο προτείνουν τη δημιουργία ενός νομισματικού εργαλείου που ονομάζουν ασφαλιστικά ομόλογα ύφεσης, οι οποίες θα συνδεθούν άμεσα με τους Αμερικανούς.

Η Coronado εξηγεί τις λεπτομέρειες, το Κογκρέσο θα χορηγήσει στην Ομοσπονδιακή Κεντρική Τράπεζα ένα πρόσθετο εργαλείο για την παροχή υποστήριξης - ας πούμε, ένα ποσοστό του ΑΕΠ εφάπαξ ποσό που διανεμόταν στα νοικοκυριά σε περίοδο ύφεσης. Τα ασφαλιστικά ομόλογα ύφεσης θα ήταν τίτλοι μηδενικού κουπονιού και θα απευθύνεται στα νοικοκυριά.

Εάν ξεσπούσε μια ύφεση η Fed θα ενεργοποιούσε τα χρεόγραφα και θα κατέθετε τα χρήματα στους τραπεζικούς λογαριασμούς των αμερικανών πολιτών.

Χρειαζόμαστε μια ξεχωριστή υποδομή.

Η Fed θα μπορούσε να αγοράσει τα ομόλογα άμεσα χωρίς να απευθυνθεί στις διεθνείς αγορές.

Η Fed θα ήθελε να "πουλήσει" αυτήν την άμεση μεταφορά χρημάτων και στον υπόλοιπο κόσμο και στον ευρύτερο πληθυσμό όπως εξηγεί ο Coronado είναι η πιο αποτελεσματική από μακροοικονομική άποψη λύση για τη στήριξη των δαπανών.

Ο φόβος της ανεργίας ενεργεί ως επιταχυντής σε μια ύφεση. Υπάρχει ένα σοκ - οι άνθρωποι χάνουν τις δουλειές τους ή ανησυχούν για την απώλεια των θέσεων εργασίας τους.

Πώς θα λειτουργούσαν τα ασφαλιστικά ομόλογα ύφεσης;

Julia Coronado: Το Κογκρέσο θα χορηγήσει στην Ομοσπονδιακή Τράπεζα ένα πρόσθετο εργαλείο για την παροχή υποστήριξης - ας πούμε, ένα ποσοστό του ΑΕΠ με εφάπαξ ποσό που θα μοιραζόταν εξίσου και θα διανεμόταν στα νοικοκυριά σε περίοδο ύφεσης.

Τα ασφαλιστικά ομόλογα ύφεσης θα ήταν τίτλοι μηδενικού κουπονιού.

Όπως πρότεινε η οικονομολόγος Claudia Sahm, με αύξηση 0,5% στο ποσοστό ανεργίας, η κεντρική τράπεζα θα ενεργοποιούσε τα χρεόγραφα καταθέτοντας χρήματα στα νοπικοκυριά.

Από πού προέρχεται αυτή η ιδέα;

Η Τράπεζα της Μεγάλης Βρετανίας έχει προτάσεις για ψηφιακό νόμισμα.

Και ορισμένοι έχουν μιλήσει για την ανάγκη νομισματικής χρηματοδότησης - καθώς το εργαλείο των μηδενικών επιτοκίων είναι απλώς λιγότερο αποτελεσματικό σε περιόδους επιβράδυνσης.

Τα χρήματα από το ελικόπτερο πραγματοποιώντας άμεσες καταβολές χρημάτων στους πολίτες το είχε εξετάσει ως εναλλακτική ο Ben Bernanke.

Κάποιοι πρότειναν η λύση αυτή να υιοθετηθεί μέσω χρηματοδότησης των δημοσιονομικών κινήτρων.

Ωστόσο η απευθείας μεταφορά κεφαλαίων στους καταναλωτές είναι πιο αποτελεσματική από το να περνάμε μέσα από αυτήν την βραδεία δημοσιονομική διαδικασία.

Ωστόσο μια κεντρική τράπεζα δεν μπορεί να λάβει αποφάσεις σε σχέση με τις κατανομές, ούτε να συσχετίσει τα δεδομένα με βάση την φορολογική κατάσταση κάθε πολίτη

Η Σουηδία είναι ηγέτης στο να το αξιολογεί και υιοθετεί εναλλακτικές λύσεις ειδικά στη χρήση μετρητών.

Η Κίνα δοκιμάζει εκδόσεις ψηφιακού νομίσματος.

Οι εταιρείες Fintech στις ΗΠΑ ενδιαφέρονται για αυτό θα πρέπει να εκδοθεί ένα ψηφιακό νόμισμα το οποίο θα ήταν εργαλείο για όλους τους πολίτες.

Η κεντρική τράπεζα των ΗΠΑ η FED θα περνούσε την νομισματική της πολιτική μέσω του ψηφιακού νομίσματος απευθείας στην αμερικανική κοινωνία.

www.bankingnews.gr

Κατά την τελευταία δεκαετία, η κοινή διαπίστωση παρά την πολιτική αναταραχή και την αυξανόμενη κοινωνική και γεωπολιτική αστάθεια, ήταν ότι οι αγορές μετοχών και ομολόγων θα συνεχίσουν να κινούνται ψηλότερα και η Fed και η ΕΚΤ θα συνεχίσουν να προσφέρουν ρευστότητα στο σύστημα.

Η δεύτερη κοινή διαπίστωση είναι ότι παρά το γεγονός ότι προκαλεί άνευ προηγουμένου πλασματική αύξηση των μετοχικών αξιών δημιουργώντας φούσκες, η τιμή που μετράται σε ολόκληρη την ευρύτερη οικονομία (τουλάχιστον με τη χρήση του ελαττωματικού δείκτη CPI) παραμένει ελεγχόμενη (ως υπενθύμιση, ότι ΕΚΤ και Fed θέλουν να ενισχύσουν τον πληθωρισμό καθώς αυτός είναι ο μόνος τρόπος με τον οποίο μπορούν να αντιμετωπιστεί η δραματική αύξηση του παγκόσμιου χρέους).

Η αποτυχία της Fed να επιτύχει τον στόχο πληθωρισμού έχει προκαλέσει ευρύτατη κριτική από το οικονομικό κατεστημένο, παρόλο που όπως δείξαμε τον Ιούνιο, ο αποπληθωρισμός είναι απόρροια των μη συμβατικών νομισματικών πολιτικών της Fed καθώς όσο χαμηλότερες είναι οι αποδόσεις π.χ. στα ομόλογα, τόσο χαμηλότερη είναι η τάση για δαπάνη.

Με άλλα λόγια, όσο δύσκολο είναι η Fed να αυξήσει τον πληθωρισμό, τόσο περισσότερος αποπληθωρισμός δημιουργείται.

Οι μειώσεις επιτοκίων από FED και ΕΚΤ δημιουργούν αποπληθωρισμό.

Από τότε που η Fed ανακοίνωσε το QE και το NIRP δηλαδή τα μηδενικά επιτόκια, έκανε την κατάσταση που προσπαθούσε να «διορθώσει» ακόμη χειρότερη, ενώ ταυτόχρονα δημιούργησε εξωφρενικές φούσκες στις αγορές.

Οι κεντρικές τράπεζες γνωρίζουν ότι έχουν αποτύχει και πλέον εστιάζουν στο πως θα δημιουργήσουν πλεονάζοντα αποθεματικά που καταλήγουν στις εμπορικές τράπεζες.

Η Fed σε συνεργασία με το Υπουργείο Οικονομικών των ΗΠΑ ξεκίνησε την ρήψη χρημάτων από το ελικόπτερο που είχε ως αποτέλεσμα την άμεση μεταφορά χρημάτων σε αμερικανικές εταιρείες μέσω δανείων καθώς και στους τελικούς καταναλωτές μέσω των παροχών ανεργίας σε εβδομαδιαία βάση, τα οποία ωστόσο πρόκειται να λήξουν, εκτός εάν ανανεωθούν καθώς οι Δημοκρατικοί και οι Ρεπουμπλικάνοι διαφωνούν για το ύψος των φορολογικών κινήτρων.

Δύο πρώην αξιωματούχοι της κεντρικής τράπεζας των ΗΠΑ δηλαδή της FED ο Simon Potter, ο οποίος ηγήθηκε των αγορών της Federal Reserve Bank της Νέας Υόρκης, και η Julia Coronado οικονομολόγος της FED, η οποία ήταν επί οκτώ χρόνια οικονομολόγος στην Fed, προτείνουν μια ριζοσπαστική λύση.

Οι ίδιοι υποστηρίζουν ότι στην επόμενη κρίση FED και ΕΚΤ θα υποχρεωθούν να δώσουν χρήματα απευθείας στους πολίτες καθώς όλα τα νομισματικά εργαλεία έχουν εξαντληθεί.

Και οι δύο προτείνουν τη δημιουργία ενός νομισματικού εργαλείου που ονομάζουν ασφαλιστικά ομόλογα ύφεσης, οι οποίες θα συνδεθούν άμεσα με τους Αμερικανούς.

Η Coronado εξηγεί τις λεπτομέρειες, το Κογκρέσο θα χορηγήσει στην Ομοσπονδιακή Κεντρική Τράπεζα ένα πρόσθετο εργαλείο για την παροχή υποστήριξης - ας πούμε, ένα ποσοστό του ΑΕΠ εφάπαξ ποσό που διανεμόταν στα νοικοκυριά σε περίοδο ύφεσης. Τα ασφαλιστικά ομόλογα ύφεσης θα ήταν τίτλοι μηδενικού κουπονιού και θα απευθύνεται στα νοικοκυριά.

Εάν ξεσπούσε μια ύφεση η Fed θα ενεργοποιούσε τα χρεόγραφα και θα κατέθετε τα χρήματα στους τραπεζικούς λογαριασμούς των αμερικανών πολιτών.

Χρειαζόμαστε μια ξεχωριστή υποδομή.

Η Fed θα μπορούσε να αγοράσει τα ομόλογα άμεσα χωρίς να απευθυνθεί στις διεθνείς αγορές.

Η Fed θα ήθελε να "πουλήσει" αυτήν την άμεση μεταφορά χρημάτων και στον υπόλοιπο κόσμο και στον ευρύτερο πληθυσμό όπως εξηγεί ο Coronado είναι η πιο αποτελεσματική από μακροοικονομική άποψη λύση για τη στήριξη των δαπανών.

Ο φόβος της ανεργίας ενεργεί ως επιταχυντής σε μια ύφεση. Υπάρχει ένα σοκ - οι άνθρωποι χάνουν τις δουλειές τους ή ανησυχούν για την απώλεια των θέσεων εργασίας τους.

Πώς θα λειτουργούσαν τα ασφαλιστικά ομόλογα ύφεσης;

Julia Coronado: Το Κογκρέσο θα χορηγήσει στην Ομοσπονδιακή Τράπεζα ένα πρόσθετο εργαλείο για την παροχή υποστήριξης - ας πούμε, ένα ποσοστό του ΑΕΠ με εφάπαξ ποσό που θα μοιραζόταν εξίσου και θα διανεμόταν στα νοικοκυριά σε περίοδο ύφεσης.

Τα ασφαλιστικά ομόλογα ύφεσης θα ήταν τίτλοι μηδενικού κουπονιού.

Όπως πρότεινε η οικονομολόγος Claudia Sahm, με αύξηση 0,5% στο ποσοστό ανεργίας, η κεντρική τράπεζα θα ενεργοποιούσε τα χρεόγραφα καταθέτοντας χρήματα στα νοπικοκυριά.

Από πού προέρχεται αυτή η ιδέα;

Η Τράπεζα της Μεγάλης Βρετανίας έχει προτάσεις για ψηφιακό νόμισμα.

Και ορισμένοι έχουν μιλήσει για την ανάγκη νομισματικής χρηματοδότησης - καθώς το εργαλείο των μηδενικών επιτοκίων είναι απλώς λιγότερο αποτελεσματικό σε περιόδους επιβράδυνσης.

Τα χρήματα από το ελικόπτερο πραγματοποιώντας άμεσες καταβολές χρημάτων στους πολίτες το είχε εξετάσει ως εναλλακτική ο Ben Bernanke.

Κάποιοι πρότειναν η λύση αυτή να υιοθετηθεί μέσω χρηματοδότησης των δημοσιονομικών κινήτρων.

Ωστόσο η απευθείας μεταφορά κεφαλαίων στους καταναλωτές είναι πιο αποτελεσματική από το να περνάμε μέσα από αυτήν την βραδεία δημοσιονομική διαδικασία.

Ωστόσο μια κεντρική τράπεζα δεν μπορεί να λάβει αποφάσεις σε σχέση με τις κατανομές, ούτε να συσχετίσει τα δεδομένα με βάση την φορολογική κατάσταση κάθε πολίτη

Η Σουηδία είναι ηγέτης στο να το αξιολογεί και υιοθετεί εναλλακτικές λύσεις ειδικά στη χρήση μετρητών.

Η Κίνα δοκιμάζει εκδόσεις ψηφιακού νομίσματος.

Οι εταιρείες Fintech στις ΗΠΑ ενδιαφέρονται για αυτό θα πρέπει να εκδοθεί ένα ψηφιακό νόμισμα το οποίο θα ήταν εργαλείο για όλους τους πολίτες.

Η κεντρική τράπεζα των ΗΠΑ η FED θα περνούσε την νομισματική της πολιτική μέσω του ψηφιακού νομίσματος απευθείας στην αμερικανική κοινωνία.

Σχόλια αναγνωστών