Η Fed, οι πολιτικές στοχεύσεις και το «τυπωμένο χρήμα» της Fed

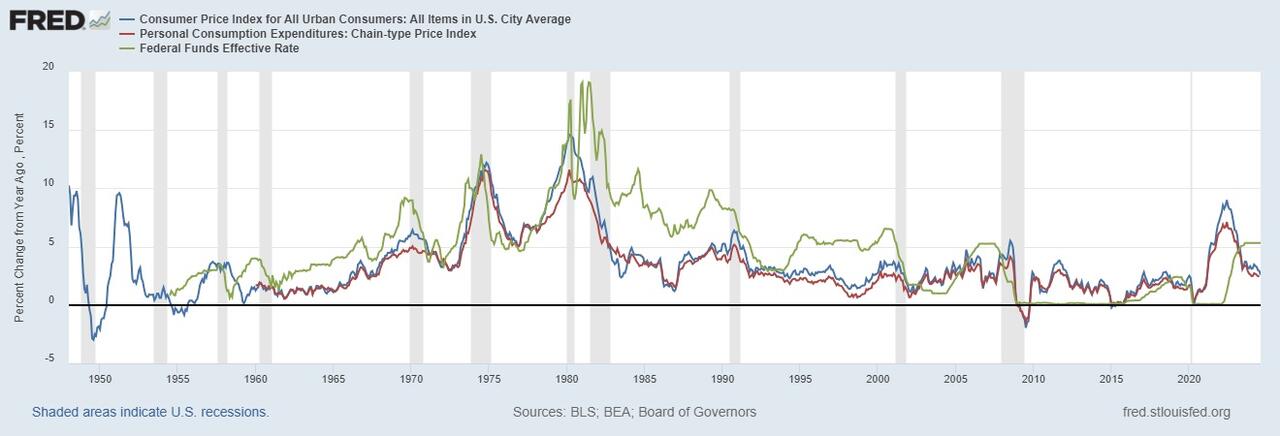

Η πρόσφατη απόφαση της Federal Reserve να μειώσει το επιτόκιο των ομοσπονδιακών κεφαλαίων κατά 50 μονάδες βάσης σε ένα εύρος από 4,75% έως 5%, παρά το γεγονός ότι ο πληθωρισμός εξακολουθεί να υπερβαίνει τον στόχο του 2%, προφανώς με πολιτική στόχευση, έχει ανησυχητικές ομοιότητες με τα λάθη της νομισματικής πολιτικής που έλαβαν χώρα στα τέλη της δεκαετίας του 1970, σύμφωνα με πολλούς οικονομικούς αναλυτές.

Τότε, υπό την πίεση να τονώσει την οικονομική δραστηριότητα, η Fed χαλάρωσε με λανθασμένη ταχύτητα τη νομισματική πολιτική της.

Ποιο ήταν το αποτέλεσμα; Ο πληθωρισμός εκτινάχθηκε τόσο ψηλά, αν όχι υψηλότερος, ανάλογα με το μέτρο του πληθωρισμού.

Αυτό κορυφώθηκε με τον Πρόεδρο της Fed, Paul Volcker, βάζει φρένο στην προσφορά χρήματος, οδηγώντας τα επιτόκια ακόμη υψηλότερα.

Το αποτέλεσμα ήταν φυσιολογικό, αν και η επώδυνη διπλή ύφεση προτού ο πληθωρισμός προσγειωθεί σε χαμηλότερο ρυθμό και η οικονομία επεκτάθηκε κατά τη διάρκεια αυτού που ονομάζεται «Μεγάλη Επιβράδυνση» (Great Moderation).

Η πρόσφατη απόφαση της Fed έρχεται όταν ο πληθωρισμός, αν και μετριάζεται, παραμένει σε υψηλά επίπεδα.

Σύμφωνα με τα τελευταία στοιχεία του Δείκτη Τιμών Καταναλωτή (ΔΤΚ), ο πληθωρισμός αυξήθηκε κατά 2,5 % σε ετήσια βάση τον Αύγουστο, με τον βασικό δείκτη (χωρίς τρόφιμα και ενέργεια) να αυξάνεται κατά 3,2%.

Ο δείκτης Προσωπικών Καταναλωτικών Δαπανών (PCE), το προτιμώμενο μέτρο βασικού πληθωρισμού για τη Fed, έδειξε αύξηση 2,6% σε ετήσια βάση τον Ιούλιο, επιβεβαιώνοντας περαιτέρω ότι ο πληθωρισμός είναι πολύ πάνω από τον στόχο μέσου πληθωρισμού 2%.

Ο κίνδυνος είναι σαφής: η επανάληψη των πρόωρων μειώσεων των επιτοκίων της δεκαετίας του 1970 θα μπορούσε να πυροδοτήσει τον πληθωρισμό για άλλη μια φορά, αναγκάζοντας ακόμη πιο σκληρά διορθωτικά μέτρα αργότερα.

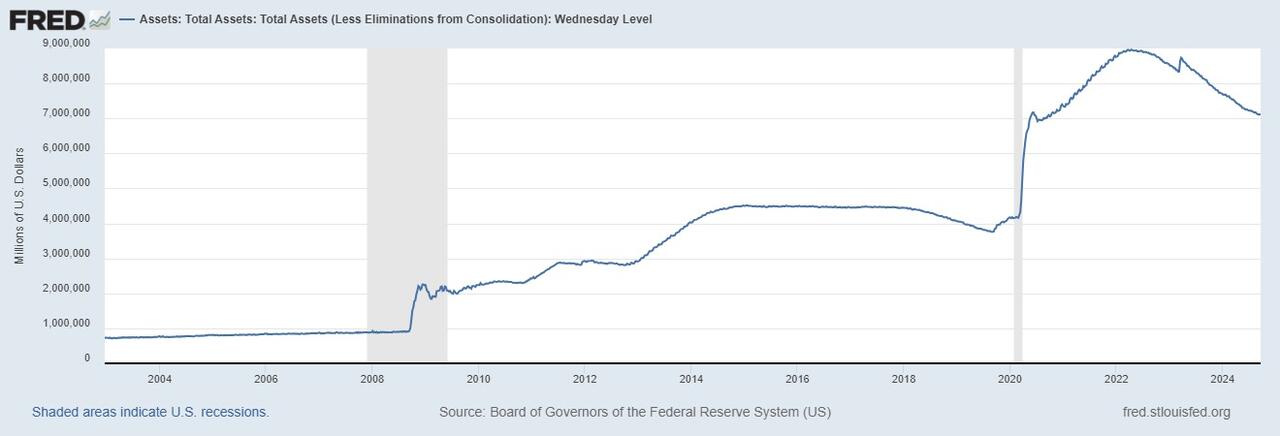

Το πρόβλημα στον ισολογισμό της Fed

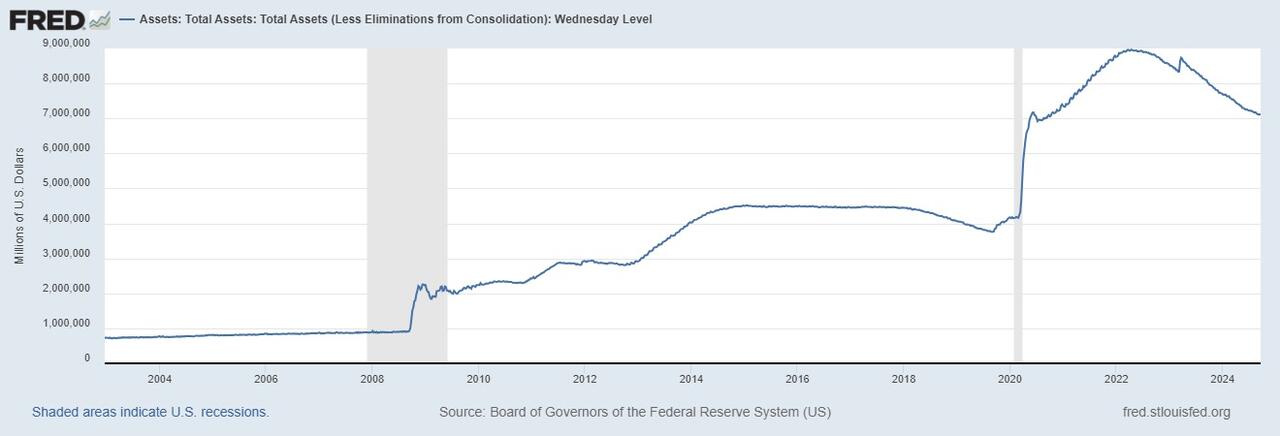

Ο ισολογισμός της Federal Reserve επεκτάθηκε δραματικά κατά τη διάρκεια της πανδημίας COVID-19, σχεδόν διπλασιάστηκε από 4 τρισεκατομμύρια δολάρια τον Φεβρουάριο του 2020 σε σχεδόν 9 τρισεκατομμύρια δολάρια τον Απρίλιο του 2022.

Αυτό το ποσοστό παραμένει 75% υψηλότερο από το επίπεδο πριν από την πανδημία σε συνδυασμό με την κατοχή πολλών επικίνδυνων assets.

Αυτή η μαζική αύξηση της προσφοράς χρήματος έχει στρεβλώσει τη λειτουργία της οικονομία, συμβάλλοντας στις πληθωριστικές πιέσεις και ενισχύοντας τεχνητά τη ζήτηση στην οικονομία καθώς η προσφορά έχει μειωθεί - διαμορφώνοντας μια διαρκή ανισορροπία.

Αντί να βασίζεται σε μειώσεις επιτοκίων, η Fed θα πρέπει να επικεντρωθεί στην επιθετική μείωση του ισολογισμού της.

Οι ιδέες του Milton Friedman παραμένουν επίκαιρες σήμερα όσο ποτέ: ο πληθωρισμός είναι «πάντοτε και παντού ένα νομισματικό φαινόμενο».

Η ταχεία επέκταση του ισολογισμού της Fed και το υπερβολικό τύπωμα χρήματος κατά την εποχή της πανδημίας είναι βασικοί παράγοντες που προκάλεσαν τον επίμονο πληθωρισμό που αντιετωπίζουμε τώρα.

Η συρρίκνωση του ισολογισμού θα βοηθούσε στη μείωση της πλεονάζουσας ρευστότητας στο σύστημα, περιορίζοντας τον πληθωρισμό πιο αποτελεσματικά από ό,τι οι περικοπές των επιτοκίων και μόνο.

Η στρέβλωση της δημόσιας πολιτικής

Ενώ η νομισματική πολιτική είναι ένα μέρος της εξίσωσης, δεν μπορούμε να παραβλέψουμε τον ρόλο της δημοσιονομικής πολιτικής στο τρέχον πληθωριστικό περιβάλλον.

Οι κρατικές δαπάνες έχουν εκτοξευθεί από το 2020 κατά τη διάρκεια του lockdown της πανδημίας, με το ακαθάριστο εθνικό χρέος να εκτινάσσεται κατά σχεδόν 13 τρισεκατομμύρια δολάρια από το 2019 σε 35,3 τρισεκατομμύρια δολάρια.

Η Βουλή των Αντιπροσώπων, αντί να αντιμετωπίσει αυτήν την κρίση δαπανών, πρόκειται να εγκρίνει ένα άλλο νομοσχέδιο για τις τεράστιες δαπάνες πριν από την προθεσμία της 30ής Σεπτεμβρίου.

Όπως έχει σχεδιαστεί επί του παρόντος, αυτό το νομοσχέδιο περιλαμβάνει ελάχιστα σημαντικά μέτρα περιορισμού των δαπανών.

Το να κλωτσήσει κανείς το κουτάκι παραπέρα χωρίς να αντιμετωπίσει τη διαρθρωτική ανισορροπία στα δημόσια οικονομικά αποδυναμώνει την αναπτυξιακή δυναμική.

Όταν η κυβέρνηση ξοδεύει αλόγιστα αναδιανέμοντας παραγωγικούς ιδιωτικούς πόρους για τη χρηματοδότηση πολιτικά καθορισμένων στόχων, στρεβλώνεται η προσφορά αγαθών και υπηρεσιών.

Και με τη Fed να τυπώνει τόσα χρήματα τα τελευταία χρόνια, έχουμε μία σαφή εξήγηση για τον επίμονο γενικό πληθωρισμό τιμών που έφτασε στο υψηλό του 9% τον Ιούνιο του 2022.

Ωστόσο, οι πληθωριστικές πιέσεις παραμένουν στην οικονομία.

Αυτό δημιουργεί έναν φαύλο κύκλο, όπου ο υπερβολικός κρατικός δανεισμός οδηγεί σε υψηλότερες πληρωμές τόκων, απαιτώντας περαιτέρω δανεισμό και εκτύπωση χρημάτων από τη Fed για να διατηρήσει τα επιτόκια κοντά στον στόχο της.

Ο μόνος τρόπος για να σπάσει αυτός ο κύκλος είναι μέσω της δημοσιονομικής πειθαρχίας - περιορισμός των κρατικών δαπανών, μείωση του ελλείμματος και άρση περιττών προγραμμάτων - και μεγαλύτερη οικονομική ανάπτυξη.

Οι παρεμβάσεις της κυβέρνησης με τη μορφή φόρων, κανονισμών και υπερβολικών δαπανών στρεβλώνουν τη λειτουργία της αγοράς, καταπνίγουν την επιχειρηματικότητα και δημιουργούν αναποτελεσματικότητα.

Αυτές οι παρεμβάσεις αυξάνουν το επιχειρηματικό κόστος, οδηγώντας σε υψηλότερες τιμές καταναλωτή και μειωμένη οικονομική ανάπτυξη.

Αντί να επικεντρώνονται σε μειώσεις επιτοκίων και προσωρινή ελάφρυνση, οι υπεύθυνοι χάραξης πολιτικής θα πρέπει να στοχεύουν σε μακροπρόθεσμες λύσεις για την αντιμετώπιση της βασικής αιτίας του πληθωρισμού: την υπερβολική εκτύπωση χρήματος.

Τα μικτά μηνύματα της Fed

Η τελευταία δήλωση της Ομοσπονδιακής Επιτροπής Ανοικτής Αγοράς (FOMC) σηματοδοτεί μια αισιόδοξη άποψη ότι ο πληθωρισμός σημειώνει «περαιτέρω πρόοδο» προς τον στόχο του 2%.

Η Επιτροπή τονίζει, επίσης, ότι έχει «αποκτήσει ισχυρότερη πεποίθηση ότι ο πληθωρισμός κινείται με βιώσιμο τρόπο» προς τον στόχο της.

Ωστόσο, αυτή η πεποίθηση είναι άστοχη, δεδομένων των επίμονων πληθωριστικών πιέσεων που είναι εμφανείς στα στοιχεία.

Ο δείκτης της ενέργειας έχει υποχωρήσει 4% σε ετήσια βάση, αλλά ο βασικός πληθωρισμός παραμένει επίμονα υψηλός και οι βασικοί τομείς υπηρεσιών συνεχίζουν αντιμετωπίζουν τάσεις ανόδου στις τιμές.

Η αβεβαιότητα

Η μείωση των επιτοκίων υπό αυτές τις συνθήκες κινδυνεύει να αναζωπυρώσει τον πληθωρισμό, όπως ακριβώς η πρόωρη νομισματική πολιτική της Fed, συμπεριλαμβανομένων των μειώσεων επιτοκίων, στα τέλη της δεκαετίας του 1970 επιδείνωσε τον πληθωρισμό και οδήγησε σε οικονομική αστάθεια.

Η απόφαση της FOMC (Επιτροπής Ανοικτών Αγορών) να μειώσει το εύρος στόχου για το επιτόκιο των ομοσπονδιακών κεφαλαίων, ενώ σηματοδοτεί τη δέσμευσή της για περαιτέρω περικοπές επιτοκίων, εάν είναι «κατάλληλες» οι συνθήκες, δημιουργεί αβεβαιότητα στις αγορές.

Αυτή η ανάμεικτη ανταλλαγή μηνυμάτων σηματοδοτεί ότι η Fed είναι πρόθυμη να θυσιάσει τη μακροπρόθεσμη σταθερότητα των τιμών για βραχυπρόθεσμα κέρδη, τα οποία θα μπορούσαν να οδηγήσουν σε πιο επιθετικές διορθωτικές ενέργειες.

Δεδομένης της διπλής ύφεσης στις αρχές της δεκαετίας του 1980, υπάρχει σημαντικός λόγος ανησυχίας.

Δημοσιονομικές και νομισματικές λύσεις

Η διπλή εντολή της Fed είναι να διασφαλίσει τη σταθερότητα των τιμών και το μέγιστο ποσοστό απασχόλησης.

Με τον πληθωρισμό να είναι ακόμα πάνω από τον στόχο, η εστίασή του θα πρέπει να είναι στον έλεγχο του πληθωρισμού – ο ισολογισμός της Fed και ο πληθωρισμός είναι τα μόνα δύο πράγματα που μπορεί να ελέγξει.

Αυτό υπογραμμίζει την ανάγκη να επιτευχθεί ο στόχος για τη διασφάλιση της σταθερότητας των τιμών αντί για την προσπάθεια τόνωσης της οικονομικής ανάπτυξης.

Η Ιστορία μάς διδάσκει ότι οι πρόωρες μειώσεις των επιτοκίων —όπως αυτές της δεκαετίας του 1970— οδηγούν σε υψηλότερο πληθωρισμό, πιο επιθετικές αυξήσεις επιτοκίων και οικονομική συρρίκνωση.

Μια πιο συνετή προσέγγιση θα συνεπαγόταν την πιο επιθετική μείωση του ισολογισμού της Fed, η οποία θα βοηθούσε στην απορρόφηση της πλεονάζουσας ρευστότητας, τροφοδοτώντας τις πληθωριστικές πιέσεις.

Επιπλέον, το Κογκρέσο πρέπει να αντιμετωπίσει δημοσιονομική εκτροπή με την αύξηση των δημόσιων δαπανών κατά μέτωπο.

Μια ισορροπημένη προσέγγιση της δημοσιονομικής πολιτικής, με όρια δαπανών συνδεδεμένα με μέγιστο ρυθμό πληθυσμιακής αύξησης και πληθωρισμού, θα βοηθούσε στη σταθεροποίηση των δημοσιονομικών της κυβέρνησης και στη μείωση του ελλείμματος.

Η πρόταση του Rand Paul Six Penny Plan προτείνει ένα «ομοσπονδιακό ψήφισμα προϋπολογισμού που θα εξισορροπήσει τις δαπάνες και τα έσοδα εντός πέντε ετών, περικόπτοντας έξι σεντς από κάθε δολάριο το οποίο προβλέπεται να δαπανηθεί τα επόμενα πέντε οικονομικά έτη».

Χωρίς αυτές τις διαρθρωτικές μεταρρυθμίσεις, ο πληθωρισμός θα συνεχίσει να απειλεί την αγοραστική δύναμη των Αμερικανών.

Επιπλέον, η κυβέρνηση θα πρέπει να άρει τα εμπόδια στην παραγωγικότητα μειώνοντας τους υπερβολικούς κανονισμούς και τους φόρους που καταπνίγουν την ανάπτυξη.

Το να επιτραπεί στην ελεύθερη αγορά να λειτουργεί αποτελεσματικά χωρίς τις στρεβλωτικές επιπτώσεις των κυβερνητικών πολιτικών θα προωθήσει τη βιώσιμη, μακροπρόθεσμη ανάπτυξη.

Μια κρίσιμη στιγμή για την οικονομία

Η Federal Reserve και το Κογκρέσο βρίσκονται σε μια κρίσιμη καμπή.

Η απόφαση της Fed να μειώσει τα επιτόκια πρόωρα κινδυνεύει να επαναλάβει τα δαπανηρά και ολέθρια λάθη της δεκαετίας του 1970, όπου η χαλαρή νομισματική πολιτική τροφοδότησε τον πληθωρισμό, οδηγώντας σε σοβαρή οικονομική αστάθεια.

Ταυτόχρονα, η απροθυμία του Κογκρέσου να αντιμετωπίσει τις δαπάνες για το έλλειμμα που οδηγεί το αυξανόμενο εθνικό χρέος επιδεινώνει μόνο τα προβλήματα που μαστίζουν την οικονομία.

Τώρα δεν είναι η ώρα για βραχυπρόθεσμες κινήσεις με πολιτικές στοχεύσεις.

Η Fed θα πρέπει να επικεντρωθεί στη μείωση του ισολογισμού της και στον έλεγχο του πληθωρισμού, ενώ το Κογκρέσο πρέπει να εφαρμόσει σοβαρές μεταρρυθμίσεις στις δαπάνες για να αποτρέψει περαιτέρω οικονομική επιδείνωση.

Η αποτυχία στον πληθωρισμό σημάνει ότι η αμερικανική οικονομία θα βυθιστεί σε μια πληθωριστική σπείρα που θυμίζει τη δεκαετία του 1970 - μια αποτυχία που προκλήθηκε με κυβερνητική ευθύνη, η αμερικανική οικονομία δεν μπορεί να αντέξει.

www.bankingnews.gr

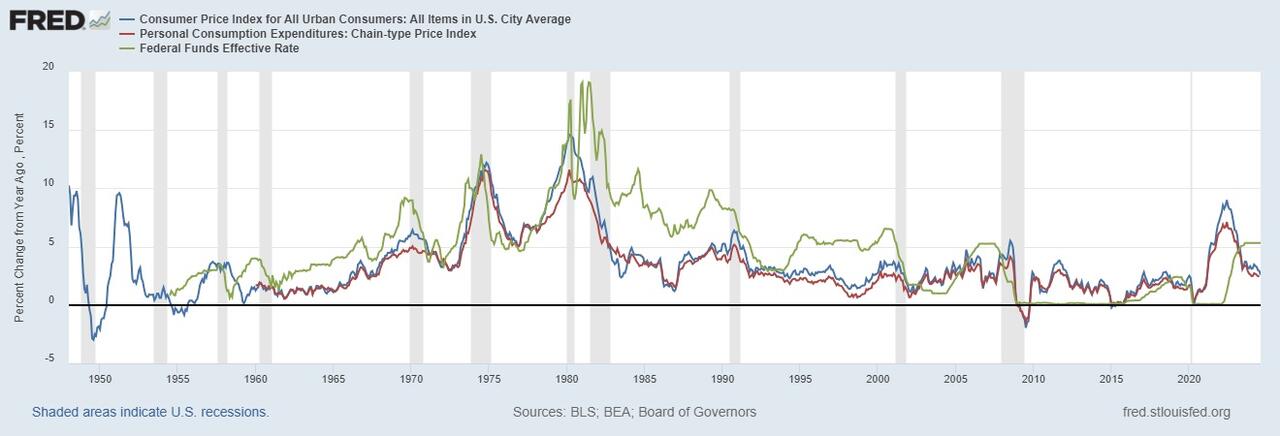

Τότε, υπό την πίεση να τονώσει την οικονομική δραστηριότητα, η Fed χαλάρωσε με λανθασμένη ταχύτητα τη νομισματική πολιτική της.

Ποιο ήταν το αποτέλεσμα; Ο πληθωρισμός εκτινάχθηκε τόσο ψηλά, αν όχι υψηλότερος, ανάλογα με το μέτρο του πληθωρισμού.

Αυτό κορυφώθηκε με τον Πρόεδρο της Fed, Paul Volcker, βάζει φρένο στην προσφορά χρήματος, οδηγώντας τα επιτόκια ακόμη υψηλότερα.

Το αποτέλεσμα ήταν φυσιολογικό, αν και η επώδυνη διπλή ύφεση προτού ο πληθωρισμός προσγειωθεί σε χαμηλότερο ρυθμό και η οικονομία επεκτάθηκε κατά τη διάρκεια αυτού που ονομάζεται «Μεγάλη Επιβράδυνση» (Great Moderation).

Η πρόσφατη απόφαση της Fed έρχεται όταν ο πληθωρισμός, αν και μετριάζεται, παραμένει σε υψηλά επίπεδα.

Σύμφωνα με τα τελευταία στοιχεία του Δείκτη Τιμών Καταναλωτή (ΔΤΚ), ο πληθωρισμός αυξήθηκε κατά 2,5 % σε ετήσια βάση τον Αύγουστο, με τον βασικό δείκτη (χωρίς τρόφιμα και ενέργεια) να αυξάνεται κατά 3,2%.

Ο δείκτης Προσωπικών Καταναλωτικών Δαπανών (PCE), το προτιμώμενο μέτρο βασικού πληθωρισμού για τη Fed, έδειξε αύξηση 2,6% σε ετήσια βάση τον Ιούλιο, επιβεβαιώνοντας περαιτέρω ότι ο πληθωρισμός είναι πολύ πάνω από τον στόχο μέσου πληθωρισμού 2%.

Ο κίνδυνος είναι σαφής: η επανάληψη των πρόωρων μειώσεων των επιτοκίων της δεκαετίας του 1970 θα μπορούσε να πυροδοτήσει τον πληθωρισμό για άλλη μια φορά, αναγκάζοντας ακόμη πιο σκληρά διορθωτικά μέτρα αργότερα.

Το πρόβλημα στον ισολογισμό της Fed

Ο ισολογισμός της Federal Reserve επεκτάθηκε δραματικά κατά τη διάρκεια της πανδημίας COVID-19, σχεδόν διπλασιάστηκε από 4 τρισεκατομμύρια δολάρια τον Φεβρουάριο του 2020 σε σχεδόν 9 τρισεκατομμύρια δολάρια τον Απρίλιο του 2022.

Αυτό το ποσοστό παραμένει 75% υψηλότερο από το επίπεδο πριν από την πανδημία σε συνδυασμό με την κατοχή πολλών επικίνδυνων assets.

Αυτή η μαζική αύξηση της προσφοράς χρήματος έχει στρεβλώσει τη λειτουργία της οικονομία, συμβάλλοντας στις πληθωριστικές πιέσεις και ενισχύοντας τεχνητά τη ζήτηση στην οικονομία καθώς η προσφορά έχει μειωθεί - διαμορφώνοντας μια διαρκή ανισορροπία.

Αντί να βασίζεται σε μειώσεις επιτοκίων, η Fed θα πρέπει να επικεντρωθεί στην επιθετική μείωση του ισολογισμού της.

Οι ιδέες του Milton Friedman παραμένουν επίκαιρες σήμερα όσο ποτέ: ο πληθωρισμός είναι «πάντοτε και παντού ένα νομισματικό φαινόμενο».

Η ταχεία επέκταση του ισολογισμού της Fed και το υπερβολικό τύπωμα χρήματος κατά την εποχή της πανδημίας είναι βασικοί παράγοντες που προκάλεσαν τον επίμονο πληθωρισμό που αντιετωπίζουμε τώρα.

Η συρρίκνωση του ισολογισμού θα βοηθούσε στη μείωση της πλεονάζουσας ρευστότητας στο σύστημα, περιορίζοντας τον πληθωρισμό πιο αποτελεσματικά από ό,τι οι περικοπές των επιτοκίων και μόνο.

Η στρέβλωση της δημόσιας πολιτικής

Ενώ η νομισματική πολιτική είναι ένα μέρος της εξίσωσης, δεν μπορούμε να παραβλέψουμε τον ρόλο της δημοσιονομικής πολιτικής στο τρέχον πληθωριστικό περιβάλλον.

Οι κρατικές δαπάνες έχουν εκτοξευθεί από το 2020 κατά τη διάρκεια του lockdown της πανδημίας, με το ακαθάριστο εθνικό χρέος να εκτινάσσεται κατά σχεδόν 13 τρισεκατομμύρια δολάρια από το 2019 σε 35,3 τρισεκατομμύρια δολάρια.

Η Βουλή των Αντιπροσώπων, αντί να αντιμετωπίσει αυτήν την κρίση δαπανών, πρόκειται να εγκρίνει ένα άλλο νομοσχέδιο για τις τεράστιες δαπάνες πριν από την προθεσμία της 30ής Σεπτεμβρίου.

Όπως έχει σχεδιαστεί επί του παρόντος, αυτό το νομοσχέδιο περιλαμβάνει ελάχιστα σημαντικά μέτρα περιορισμού των δαπανών.

Το να κλωτσήσει κανείς το κουτάκι παραπέρα χωρίς να αντιμετωπίσει τη διαρθρωτική ανισορροπία στα δημόσια οικονομικά αποδυναμώνει την αναπτυξιακή δυναμική.

Όταν η κυβέρνηση ξοδεύει αλόγιστα αναδιανέμοντας παραγωγικούς ιδιωτικούς πόρους για τη χρηματοδότηση πολιτικά καθορισμένων στόχων, στρεβλώνεται η προσφορά αγαθών και υπηρεσιών.

Και με τη Fed να τυπώνει τόσα χρήματα τα τελευταία χρόνια, έχουμε μία σαφή εξήγηση για τον επίμονο γενικό πληθωρισμό τιμών που έφτασε στο υψηλό του 9% τον Ιούνιο του 2022.

Ωστόσο, οι πληθωριστικές πιέσεις παραμένουν στην οικονομία.

Αυτό δημιουργεί έναν φαύλο κύκλο, όπου ο υπερβολικός κρατικός δανεισμός οδηγεί σε υψηλότερες πληρωμές τόκων, απαιτώντας περαιτέρω δανεισμό και εκτύπωση χρημάτων από τη Fed για να διατηρήσει τα επιτόκια κοντά στον στόχο της.

Ο μόνος τρόπος για να σπάσει αυτός ο κύκλος είναι μέσω της δημοσιονομικής πειθαρχίας - περιορισμός των κρατικών δαπανών, μείωση του ελλείμματος και άρση περιττών προγραμμάτων - και μεγαλύτερη οικονομική ανάπτυξη.

Οι παρεμβάσεις της κυβέρνησης με τη μορφή φόρων, κανονισμών και υπερβολικών δαπανών στρεβλώνουν τη λειτουργία της αγοράς, καταπνίγουν την επιχειρηματικότητα και δημιουργούν αναποτελεσματικότητα.

Αυτές οι παρεμβάσεις αυξάνουν το επιχειρηματικό κόστος, οδηγώντας σε υψηλότερες τιμές καταναλωτή και μειωμένη οικονομική ανάπτυξη.

Αντί να επικεντρώνονται σε μειώσεις επιτοκίων και προσωρινή ελάφρυνση, οι υπεύθυνοι χάραξης πολιτικής θα πρέπει να στοχεύουν σε μακροπρόθεσμες λύσεις για την αντιμετώπιση της βασικής αιτίας του πληθωρισμού: την υπερβολική εκτύπωση χρήματος.

Τα μικτά μηνύματα της Fed

Η τελευταία δήλωση της Ομοσπονδιακής Επιτροπής Ανοικτής Αγοράς (FOMC) σηματοδοτεί μια αισιόδοξη άποψη ότι ο πληθωρισμός σημειώνει «περαιτέρω πρόοδο» προς τον στόχο του 2%.

Η Επιτροπή τονίζει, επίσης, ότι έχει «αποκτήσει ισχυρότερη πεποίθηση ότι ο πληθωρισμός κινείται με βιώσιμο τρόπο» προς τον στόχο της.

Ωστόσο, αυτή η πεποίθηση είναι άστοχη, δεδομένων των επίμονων πληθωριστικών πιέσεων που είναι εμφανείς στα στοιχεία.

Ο δείκτης της ενέργειας έχει υποχωρήσει 4% σε ετήσια βάση, αλλά ο βασικός πληθωρισμός παραμένει επίμονα υψηλός και οι βασικοί τομείς υπηρεσιών συνεχίζουν αντιμετωπίζουν τάσεις ανόδου στις τιμές.

Η αβεβαιότητα

Η μείωση των επιτοκίων υπό αυτές τις συνθήκες κινδυνεύει να αναζωπυρώσει τον πληθωρισμό, όπως ακριβώς η πρόωρη νομισματική πολιτική της Fed, συμπεριλαμβανομένων των μειώσεων επιτοκίων, στα τέλη της δεκαετίας του 1970 επιδείνωσε τον πληθωρισμό και οδήγησε σε οικονομική αστάθεια.

Η απόφαση της FOMC (Επιτροπής Ανοικτών Αγορών) να μειώσει το εύρος στόχου για το επιτόκιο των ομοσπονδιακών κεφαλαίων, ενώ σηματοδοτεί τη δέσμευσή της για περαιτέρω περικοπές επιτοκίων, εάν είναι «κατάλληλες» οι συνθήκες, δημιουργεί αβεβαιότητα στις αγορές.

Αυτή η ανάμεικτη ανταλλαγή μηνυμάτων σηματοδοτεί ότι η Fed είναι πρόθυμη να θυσιάσει τη μακροπρόθεσμη σταθερότητα των τιμών για βραχυπρόθεσμα κέρδη, τα οποία θα μπορούσαν να οδηγήσουν σε πιο επιθετικές διορθωτικές ενέργειες.

Δεδομένης της διπλής ύφεσης στις αρχές της δεκαετίας του 1980, υπάρχει σημαντικός λόγος ανησυχίας.

Δημοσιονομικές και νομισματικές λύσεις

Η διπλή εντολή της Fed είναι να διασφαλίσει τη σταθερότητα των τιμών και το μέγιστο ποσοστό απασχόλησης.

Με τον πληθωρισμό να είναι ακόμα πάνω από τον στόχο, η εστίασή του θα πρέπει να είναι στον έλεγχο του πληθωρισμού – ο ισολογισμός της Fed και ο πληθωρισμός είναι τα μόνα δύο πράγματα που μπορεί να ελέγξει.

Αυτό υπογραμμίζει την ανάγκη να επιτευχθεί ο στόχος για τη διασφάλιση της σταθερότητας των τιμών αντί για την προσπάθεια τόνωσης της οικονομικής ανάπτυξης.

Η Ιστορία μάς διδάσκει ότι οι πρόωρες μειώσεις των επιτοκίων —όπως αυτές της δεκαετίας του 1970— οδηγούν σε υψηλότερο πληθωρισμό, πιο επιθετικές αυξήσεις επιτοκίων και οικονομική συρρίκνωση.

Μια πιο συνετή προσέγγιση θα συνεπαγόταν την πιο επιθετική μείωση του ισολογισμού της Fed, η οποία θα βοηθούσε στην απορρόφηση της πλεονάζουσας ρευστότητας, τροφοδοτώντας τις πληθωριστικές πιέσεις.

Επιπλέον, το Κογκρέσο πρέπει να αντιμετωπίσει δημοσιονομική εκτροπή με την αύξηση των δημόσιων δαπανών κατά μέτωπο.

Μια ισορροπημένη προσέγγιση της δημοσιονομικής πολιτικής, με όρια δαπανών συνδεδεμένα με μέγιστο ρυθμό πληθυσμιακής αύξησης και πληθωρισμού, θα βοηθούσε στη σταθεροποίηση των δημοσιονομικών της κυβέρνησης και στη μείωση του ελλείμματος.

Η πρόταση του Rand Paul Six Penny Plan προτείνει ένα «ομοσπονδιακό ψήφισμα προϋπολογισμού που θα εξισορροπήσει τις δαπάνες και τα έσοδα εντός πέντε ετών, περικόπτοντας έξι σεντς από κάθε δολάριο το οποίο προβλέπεται να δαπανηθεί τα επόμενα πέντε οικονομικά έτη».

Χωρίς αυτές τις διαρθρωτικές μεταρρυθμίσεις, ο πληθωρισμός θα συνεχίσει να απειλεί την αγοραστική δύναμη των Αμερικανών.

Επιπλέον, η κυβέρνηση θα πρέπει να άρει τα εμπόδια στην παραγωγικότητα μειώνοντας τους υπερβολικούς κανονισμούς και τους φόρους που καταπνίγουν την ανάπτυξη.

Το να επιτραπεί στην ελεύθερη αγορά να λειτουργεί αποτελεσματικά χωρίς τις στρεβλωτικές επιπτώσεις των κυβερνητικών πολιτικών θα προωθήσει τη βιώσιμη, μακροπρόθεσμη ανάπτυξη.

Μια κρίσιμη στιγμή για την οικονομία

Η Federal Reserve και το Κογκρέσο βρίσκονται σε μια κρίσιμη καμπή.

Η απόφαση της Fed να μειώσει τα επιτόκια πρόωρα κινδυνεύει να επαναλάβει τα δαπανηρά και ολέθρια λάθη της δεκαετίας του 1970, όπου η χαλαρή νομισματική πολιτική τροφοδότησε τον πληθωρισμό, οδηγώντας σε σοβαρή οικονομική αστάθεια.

Ταυτόχρονα, η απροθυμία του Κογκρέσου να αντιμετωπίσει τις δαπάνες για το έλλειμμα που οδηγεί το αυξανόμενο εθνικό χρέος επιδεινώνει μόνο τα προβλήματα που μαστίζουν την οικονομία.

Τώρα δεν είναι η ώρα για βραχυπρόθεσμες κινήσεις με πολιτικές στοχεύσεις.

Η Fed θα πρέπει να επικεντρωθεί στη μείωση του ισολογισμού της και στον έλεγχο του πληθωρισμού, ενώ το Κογκρέσο πρέπει να εφαρμόσει σοβαρές μεταρρυθμίσεις στις δαπάνες για να αποτρέψει περαιτέρω οικονομική επιδείνωση.

Η αποτυχία στον πληθωρισμό σημάνει ότι η αμερικανική οικονομία θα βυθιστεί σε μια πληθωριστική σπείρα που θυμίζει τη δεκαετία του 1970 - μια αποτυχία που προκλήθηκε με κυβερνητική ευθύνη, η αμερικανική οικονομία δεν μπορεί να αντέξει.

www.bankingnews.gr

Σχόλια αναγνωστών