Οι εταιρείες δεν αντέχουν τις αυστηρότερες συνθήκες δανεισμού και πρόσβασης σε κεφάλαια

Νέα στοιχεία δείχνουν ότι αυξανόμενος αριθμός αμερικανικών επιχειρήσεων καταρρέει υπό το βάρος των υψηλότερων επιτοκίων, καθώς οι εταιρικές χρεοκοπίες έφτασαν τα υψηλότερα επίπεδά τους στο πρώτο εξάμηνο από το 2010.

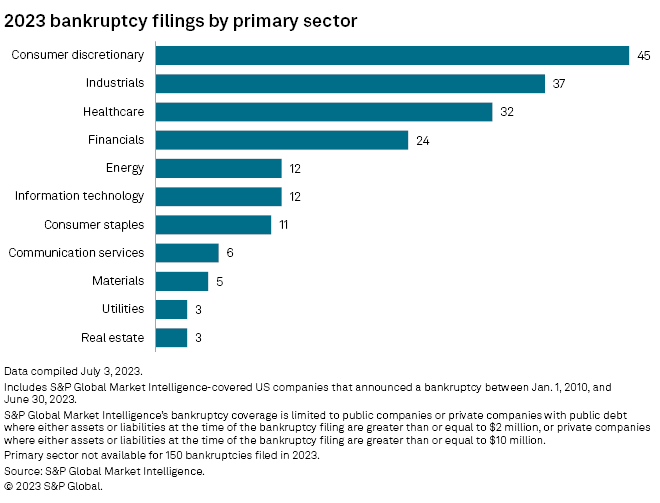

Τους πρώτους έξι μήνες του 2023, σημειώθηκαν 340 εταιρικές χρεοκοπίες, ξεπερνώντας κάθε άλλο συγκρίσιμο διάστημα σε 13 χρόνια, σύμφωνα με τη S&P Global Market Intelligence

Αυτό είναι αυξημένο κατά 93% σε σύγκριση με την ίδια περίοδο πριν από ένα χρόνο και υψηλότερο από το 2020, όταν σημειώθηκε έξαρση των χρεοκοπιών κατά τις πρώτες ημέρες της πανδημίας του κορωνοϊού.

Τον Ιούνιο καταγράφηκαν 54 πτωχεύσεις επιχειρήσεων, αμετάβλητες από τις 54 πτωχεύσεις τον Μάιο. Τον περασμένο μήνα, μερικές από τις πιο αξιόλογες εταιρείες που υπέβαλαν αιτήσεις ήταν η Lordstown Motors, η Rockport Co., η Instant Brands Acquisition Holdings και η iMedia Brands.

«Η Lordstown Motors Corp. υπέβαλε αίτηση πτώχευσης στις 27 Ιουνίου, με σχέδια να αναδιαρθρώσει τις δραστηριότητές της και να αναζητήσει αγοραστή, σύμφωνα με ανακοίνωση της εταιρείας.

Τα περιουσιακά στοιχεία του ηλεκτροκίνητων ηλεκτρικών οχημάτων περιλαμβάνουν το φορτηγό Endurance και σχετικούς πόρους», σημείωσε η S&P στην έκθεση της 6ης Ιουλίου.

«Η Instant Brands Acquisition Holdings Inc. ζήτησε επίσης προστασία από τους πιστωτές στις 12 Ιουνίου.

Ξεμένουν από ρευστό…

Η αυστηροποίηση των όρων πίστωσης και τα υψηλότερα επιτόκια είχαν επηρεάσει τα επίπεδα ρευστότητας της εταιρείας, σύμφωνα με επίσημη ανακοίνωση.

Η εταιρεία έχει ήδη εξασφαλίσει 132,5 εκατομμύρια δολάρια από υφιστάμενους δανειστές και σχεδιάζει να συνεχίσει τις συζητήσεις με τους χρηματοοικονομικούς της ενδιαφερόμενους».

Από το έτος έως τον Ιούνιο, 15 εταιρείες με υποχρεώσεις άνω του 1 δισεκατομμυρίου δολαρίων υπέβαλαν αίτηση πτώχευσης, όπως η Cyxtera Technologies, η Diebold Holding, η Bed Bath & Beyond, η Diamond Sports Group. και η Party City.

Η Epiq Bankruptcy, που παρέχει στοιχεία για τις πτωχεύσεις στις ΗΠΑ, επιβεβαίωσε ότι 2.973 συνολικές εμπορικές πτωχεύσεις (υπαγόμενες στις ρυθμίσεις τπυ Κεφαλαίου 11) υποβλήθηκαν το πρώτο εξάμηνο του 2023, αυξημένες κατά 68% από την ίδια περίοδο του 2022.

Οι συνθήκες δανεισμού

Οι ειδικοί του χρηματοπιστωτικού τομέα υποστηρίζουν ότι τα υψηλότερα επιτόκια είναι η κύρια αιτία της αύξησης των εταιρικών χρεοκοπιών.

Πολλές επιχειρήσεις είτε διατηρούν τεράστιες δανειακές υποχρεώσεις που θα απαιτήσουν αναχρηματοδότηση είτε χρειάζονται μεγαλύτερη ρευστότητα για να παραμείνουν στη ζωή.

«Η αύξηση των εμπορικών και ατομικών αιτήσεων πτώχευσης κατά το πρώτο εξάμηνο του 2023 υπογραμμίζει τις οικονομικές προκλήσεις που αντιμετωπίζουν επιχειρήσεις και ιδιώτες», δήλωσε ο Gregg Morin, Αντιπρόεδρος Επιχειρηματικής Ανάπτυξης και Εσόδων στην Epiq Bankruptcy, στην έκθεσή της .

Η κατάσταση θα μπορούσε να επιδεινωθεί εάν η Federal Reserve ενεργοποιήσει δύο ακόμη αυξήσεις επιτοκίων φέτος.

Tα «στοιχήματα» προαναγγέλλουν αυξηση κατά ένα τέταρτο της μονάδας του βασικού επιτοκίου στη συνεδρίαση της Ομοσπονδιακής Επιτροπής Ανοικτής Αγοράς (FOMC) αυτού του μήνα.

Εν τω μεταξύ, σύμφωνα με πρόσφατη έκθεση της Fitch Ratings, το ποσοστό εταιρικής χρεοκοπίας προβλέπεται να ανέλθει στο 4,5% το 2023, από το προηγούμενο προβλεπόμενο χαμηλό του 2,5%.

Οι επικαιροποιημένες προβλέψεις αντανακλούν «τους αυστηρότερους όρους δανεισμού και την πρόσβαση σε κεφάλαια που προκύπτουν από την πίεση στον τραπεζικό τομέα και την αβεβαιότητα για τον πληθωρισμό».

Ωστόσο, ορισμένοι υποστηρίζουν ότι οι δείκτες της αγοράς εταιρικών ομολόγων είναι «λιγότερο δυσοίωνοι».

«Οι διαφορές των επιτοκίων ή οι διαφορές μεταξύ των 10ετών ομολόγων του αμερικανικού Δημοσίου και των εταιρικών ομολόγων υψηλής απόδοσης (HY) συνεχίζουν να κυμαίνονται εντός του μέσου εύρους τους τα τελευταία 25 χρόνια, ένα σήμα της αγοράς ομολόγων που δείχνει πιθανότητα μιας λιγότερο σοβαρής ύφεσης, με τους traders να στοιχηματίζουν λιγότερες εταιρικές χρεοκοπίες», επισημανε ο John Lynch, CIO της Comerica Wealth Management.

Οι οικονομολόγοι υποστηρίζουν ότι οι χειρότερες εταιρικές χρεοκοπίες συμβαίνουν συνήθως τα πρώτα δυο χρόνια μιας ύφεσης

Σήμερα, συμβαίνουν πριν από την επίσημη έναρξη μιας οικονομικής ύφεσης, καθώς η οικονομία των ΗΠΑ εξακολουθεί να επεκτείνεται.

Τι συμβαίνει;

«Απλό», λέει ο κ. Pete St. Onge, οικονομολόγος του Heritage Foundation, «οι τράπεζες δεν δανείζουν».

«Οι τράπεζες σωρεύουν τα χρήματα του προγράμματος διάσωσης αντί να τα δανείζουν», επισήμανε σε πρόσφατο podcast.

«Αυτή η πιστωτική κρίση σημαίνει όχι μόνο χρεοκοπούμε όπως σε κάθε ύφεση, επιπλέον, έχουμε ένα βάρος χρέους που λυγίζει ακόμη και τις υγιείς επιχειρήσεις.

Φυσικά, ο κύκλος εργασιών τους πέφτει μαζί τους».

Οι τράπεζες επιδεινώνουν την κατάσταση

Από τότε που η Federal Reserve ξεκίνησε το Πρόγραμμα Χρηματοδότησης Τραπεζικής Χρηματοδότησης (BTFP) μετά την κατάρρευση της Τράπεζας της Silicon Valley τον Μάρτιο, τα χρηματοπιστωτικά ιδρύματα συνέχισαν να αξιοποιούν αυτές τις διευκολύνσεις του μηχανισμού παροχής ρευστότητας έκτακτης ανάγκης.

Μετά το υψηλό ρεκόρ πάνω από 103 δισεκατομμύρια δολάρια στα τέλη Ιουνίου, τα τελευταία στοιχεία της κεντρικής τράπεζας για το δεύτερο τρίημο δείχνουν ότι ο δείκτης της παροχής ρευστότητας υποχώρησε για πρώτη φορά από τις αρχές Μαΐου.

Παρά το γεγονός ότι οι χρηματοπιστωτικές οντότητες λαμβάνουν αυτά τα κεφάλαια, οι εταιρείες λένε ότι γίνεται όλο και πιο δύσκολο να υποβάλουν αίτηση για πίστωση, με αποτέλεσμα αυτό που πολλοί θεωρούν ως πιστωτική κρίση.

Μια πρόσφατη έρευνα της Goldman Sachs διαπίστωσε ότι τα τρία τέταρτα των ιδιοκτητών μικρών επιχειρήσεων δηλώνουν ότι ανησυχούν για την πρόσβαση σε κεφάλαια καθώς τα stress tests ανάγκασαν τον κλάδο να περιορίσει τον δανεισμό.

Επιπλέον, μια Έρευνα για τις Μικρές Επιχειρήσεις της Εθνικής Ομοσπονδίας Ανεξάρτητων Επιχειρήσεων (NFIB) διαπίστωσε ότι περισσότεροι ιδιοκτήτες μικρών επιχειρήσεων δυσκολεύτηκαν να έχουν πρόσβαση σε πίστωση από ό,τι στην τελευταία έρευνα.

www.bankingnews.gr

Τους πρώτους έξι μήνες του 2023, σημειώθηκαν 340 εταιρικές χρεοκοπίες, ξεπερνώντας κάθε άλλο συγκρίσιμο διάστημα σε 13 χρόνια, σύμφωνα με τη S&P Global Market Intelligence

Αυτό είναι αυξημένο κατά 93% σε σύγκριση με την ίδια περίοδο πριν από ένα χρόνο και υψηλότερο από το 2020, όταν σημειώθηκε έξαρση των χρεοκοπιών κατά τις πρώτες ημέρες της πανδημίας του κορωνοϊού.

Τον Ιούνιο καταγράφηκαν 54 πτωχεύσεις επιχειρήσεων, αμετάβλητες από τις 54 πτωχεύσεις τον Μάιο. Τον περασμένο μήνα, μερικές από τις πιο αξιόλογες εταιρείες που υπέβαλαν αιτήσεις ήταν η Lordstown Motors, η Rockport Co., η Instant Brands Acquisition Holdings και η iMedia Brands.

«Η Lordstown Motors Corp. υπέβαλε αίτηση πτώχευσης στις 27 Ιουνίου, με σχέδια να αναδιαρθρώσει τις δραστηριότητές της και να αναζητήσει αγοραστή, σύμφωνα με ανακοίνωση της εταιρείας.

Τα περιουσιακά στοιχεία του ηλεκτροκίνητων ηλεκτρικών οχημάτων περιλαμβάνουν το φορτηγό Endurance και σχετικούς πόρους», σημείωσε η S&P στην έκθεση της 6ης Ιουλίου.

«Η Instant Brands Acquisition Holdings Inc. ζήτησε επίσης προστασία από τους πιστωτές στις 12 Ιουνίου.

Ξεμένουν από ρευστό…

Η αυστηροποίηση των όρων πίστωσης και τα υψηλότερα επιτόκια είχαν επηρεάσει τα επίπεδα ρευστότητας της εταιρείας, σύμφωνα με επίσημη ανακοίνωση.

Η εταιρεία έχει ήδη εξασφαλίσει 132,5 εκατομμύρια δολάρια από υφιστάμενους δανειστές και σχεδιάζει να συνεχίσει τις συζητήσεις με τους χρηματοοικονομικούς της ενδιαφερόμενους».

Από το έτος έως τον Ιούνιο, 15 εταιρείες με υποχρεώσεις άνω του 1 δισεκατομμυρίου δολαρίων υπέβαλαν αίτηση πτώχευσης, όπως η Cyxtera Technologies, η Diebold Holding, η Bed Bath & Beyond, η Diamond Sports Group. και η Party City.

Η Epiq Bankruptcy, που παρέχει στοιχεία για τις πτωχεύσεις στις ΗΠΑ, επιβεβαίωσε ότι 2.973 συνολικές εμπορικές πτωχεύσεις (υπαγόμενες στις ρυθμίσεις τπυ Κεφαλαίου 11) υποβλήθηκαν το πρώτο εξάμηνο του 2023, αυξημένες κατά 68% από την ίδια περίοδο του 2022.

Οι συνθήκες δανεισμού

Οι ειδικοί του χρηματοπιστωτικού τομέα υποστηρίζουν ότι τα υψηλότερα επιτόκια είναι η κύρια αιτία της αύξησης των εταιρικών χρεοκοπιών.

Πολλές επιχειρήσεις είτε διατηρούν τεράστιες δανειακές υποχρεώσεις που θα απαιτήσουν αναχρηματοδότηση είτε χρειάζονται μεγαλύτερη ρευστότητα για να παραμείνουν στη ζωή.

«Η αύξηση των εμπορικών και ατομικών αιτήσεων πτώχευσης κατά το πρώτο εξάμηνο του 2023 υπογραμμίζει τις οικονομικές προκλήσεις που αντιμετωπίζουν επιχειρήσεις και ιδιώτες», δήλωσε ο Gregg Morin, Αντιπρόεδρος Επιχειρηματικής Ανάπτυξης και Εσόδων στην Epiq Bankruptcy, στην έκθεσή της .

Η κατάσταση θα μπορούσε να επιδεινωθεί εάν η Federal Reserve ενεργοποιήσει δύο ακόμη αυξήσεις επιτοκίων φέτος.

Tα «στοιχήματα» προαναγγέλλουν αυξηση κατά ένα τέταρτο της μονάδας του βασικού επιτοκίου στη συνεδρίαση της Ομοσπονδιακής Επιτροπής Ανοικτής Αγοράς (FOMC) αυτού του μήνα.

Εν τω μεταξύ, σύμφωνα με πρόσφατη έκθεση της Fitch Ratings, το ποσοστό εταιρικής χρεοκοπίας προβλέπεται να ανέλθει στο 4,5% το 2023, από το προηγούμενο προβλεπόμενο χαμηλό του 2,5%.

Οι επικαιροποιημένες προβλέψεις αντανακλούν «τους αυστηρότερους όρους δανεισμού και την πρόσβαση σε κεφάλαια που προκύπτουν από την πίεση στον τραπεζικό τομέα και την αβεβαιότητα για τον πληθωρισμό».

Ωστόσο, ορισμένοι υποστηρίζουν ότι οι δείκτες της αγοράς εταιρικών ομολόγων είναι «λιγότερο δυσοίωνοι».

«Οι διαφορές των επιτοκίων ή οι διαφορές μεταξύ των 10ετών ομολόγων του αμερικανικού Δημοσίου και των εταιρικών ομολόγων υψηλής απόδοσης (HY) συνεχίζουν να κυμαίνονται εντός του μέσου εύρους τους τα τελευταία 25 χρόνια, ένα σήμα της αγοράς ομολόγων που δείχνει πιθανότητα μιας λιγότερο σοβαρής ύφεσης, με τους traders να στοιχηματίζουν λιγότερες εταιρικές χρεοκοπίες», επισημανε ο John Lynch, CIO της Comerica Wealth Management.

Οι οικονομολόγοι υποστηρίζουν ότι οι χειρότερες εταιρικές χρεοκοπίες συμβαίνουν συνήθως τα πρώτα δυο χρόνια μιας ύφεσης

Σήμερα, συμβαίνουν πριν από την επίσημη έναρξη μιας οικονομικής ύφεσης, καθώς η οικονομία των ΗΠΑ εξακολουθεί να επεκτείνεται.

Τι συμβαίνει;

«Απλό», λέει ο κ. Pete St. Onge, οικονομολόγος του Heritage Foundation, «οι τράπεζες δεν δανείζουν».

«Οι τράπεζες σωρεύουν τα χρήματα του προγράμματος διάσωσης αντί να τα δανείζουν», επισήμανε σε πρόσφατο podcast.

«Αυτή η πιστωτική κρίση σημαίνει όχι μόνο χρεοκοπούμε όπως σε κάθε ύφεση, επιπλέον, έχουμε ένα βάρος χρέους που λυγίζει ακόμη και τις υγιείς επιχειρήσεις.

Φυσικά, ο κύκλος εργασιών τους πέφτει μαζί τους».

Οι τράπεζες επιδεινώνουν την κατάσταση

Από τότε που η Federal Reserve ξεκίνησε το Πρόγραμμα Χρηματοδότησης Τραπεζικής Χρηματοδότησης (BTFP) μετά την κατάρρευση της Τράπεζας της Silicon Valley τον Μάρτιο, τα χρηματοπιστωτικά ιδρύματα συνέχισαν να αξιοποιούν αυτές τις διευκολύνσεις του μηχανισμού παροχής ρευστότητας έκτακτης ανάγκης.

Μετά το υψηλό ρεκόρ πάνω από 103 δισεκατομμύρια δολάρια στα τέλη Ιουνίου, τα τελευταία στοιχεία της κεντρικής τράπεζας για το δεύτερο τρίημο δείχνουν ότι ο δείκτης της παροχής ρευστότητας υποχώρησε για πρώτη φορά από τις αρχές Μαΐου.

Παρά το γεγονός ότι οι χρηματοπιστωτικές οντότητες λαμβάνουν αυτά τα κεφάλαια, οι εταιρείες λένε ότι γίνεται όλο και πιο δύσκολο να υποβάλουν αίτηση για πίστωση, με αποτέλεσμα αυτό που πολλοί θεωρούν ως πιστωτική κρίση.

Μια πρόσφατη έρευνα της Goldman Sachs διαπίστωσε ότι τα τρία τέταρτα των ιδιοκτητών μικρών επιχειρήσεων δηλώνουν ότι ανησυχούν για την πρόσβαση σε κεφάλαια καθώς τα stress tests ανάγκασαν τον κλάδο να περιορίσει τον δανεισμό.

Επιπλέον, μια Έρευνα για τις Μικρές Επιχειρήσεις της Εθνικής Ομοσπονδίας Ανεξάρτητων Επιχειρήσεων (NFIB) διαπίστωσε ότι περισσότεροι ιδιοκτήτες μικρών επιχειρήσεων δυσκολεύτηκαν να έχουν πρόσβαση σε πίστωση από ό,τι στην τελευταία έρευνα.

www.bankingnews.gr

Σχόλια αναγνωστών