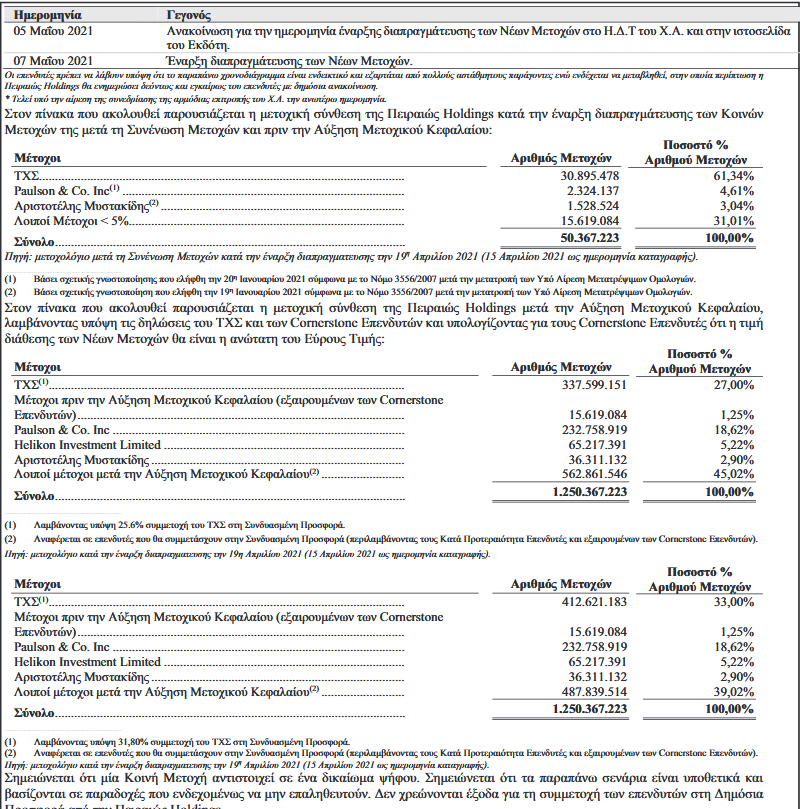

Ο Paulson ουσιαστικά θα αποκτήσει τον έλεγχο της τράπεζας Πειραιώς καθώς το Ταμείο Χρηματοπιστωτικής Σταθερότητας θα περιοριστεί στο 27% και με προοπτική αποεπένδυσης.

H αύξηση κεφαλαίου της Πειραιώς ύψους 1,20 με 1,38 δισεκ. εμπεριέχει σοβαρές εκπλήξεις με κυριότερη το γεγονός ότι ο Paulson θα αποκτήσει το 18,62% της Πειραιώς ή 232,758 εκατ μετοχές.

Το bankingnews πολύ έγκαιρα είχε αποκαλύψει όλες τις σχεδιαζόμενες εξελίξεις περί την αύξηση κεφαλαίου της Πειραιώς.

Το Ταμείο Χρηματοπιστωτικής Σταθερότητας θα κατέχει το 27% ή 337, 599 εκατ μετοχές.

Ο Αριστοτέλης Μυστακίδης θα κατέχει το 2,90% ή 36,3 εκατ μετοχές.

Το ιταλικό fund Helikon Invesment θα κατέχει το 5,22% της Πειραιώς ή 65,2 εκατ μετοχές και

Οι λοιποί μέτοχοι 45% ή 562 εκατ μετοχές.

Στους λοιπούς μετόχους περιλαμβάνεται και ποσοστό 15% των ελλήνων επενδυτών.

Οι μικροεπενδυτές με 15%

Τουλάχιστον 15% των Νέων Μετοχών (που αντιστοιχεί σε 180.000.0000 εκ των Νέων Μετοχών) και τουλάχιστον 85% των Νέων Μετοχών (που αντιστοιχεί σε 1.020.000.000 εκ των Νέων Μετοχών) έχει κατ’ αρχάς επιμεριστεί στους επενδυτές που εγγράφονται στη Δημόσια Προσφορά και στη Διεθνή Προσφορά, αντίστοιχα.

Οποιαδήποτε κατανομή Νέων Μετοχών στο ΤΧΣ θα πραγματοποιηθεί στο πλαίσιο της Διεθνούς Προσφοράς.

Το Διοικητικό Συμβούλιο της Πειραιώς Holdings έχει το δικαίωμα να μεταβάλλει αυτήν την κατανομή κατά τη διακριτική ευχέρειά του, με βάση τη ζήτηση που θα εκδηλωθεί σε κάθε σκέλος της Συνδυασμένης Προσφοράς Εντούτοις, οποιαδήποτε τέτοια μεταβολή στην κατανομή Νέων Μετοχών μεταξύ της Διεθνούς Προσφοράς και της Δημόσιας Προσφοράς δεν θα πρέπει να επηρεάζει την κατανομή προς το ΤΧΣ ούτε να έχει ως αποτέλεσα η κατανομή στη Δημόσια Προσφορά να υπολείπεται του ανωτέρω ελάχιστου ποσοστού 15%, εάν η ζήτηση από επενδυτές που εγγράφονται στη Δημόσια Προσφορά είναι τουλάχιστον ίση με αυτό το ελάχιστο ποσοστό.

Νέες Μετοχές που επιμερίστηκαν αρχικώς, κατά περίπτωση, στη Δημόσια Προσφορά ή στη Διεθνή Προσφορά, αλλά δεν αναλήφθηκαν τελικώς, δύνανται να ανακατανεμηθούν σε επενδυτές που θα έχουν εγγραφεί στο έτερο σκέλος της Συνδυασμένης Προσφοράς, στο μέτρο που οι εντολές που θα έχουν υποβληθεί σε αυτό το έτερο σκέλος υπερβαίνουν την ανωτέρω αρχική κατανομή και υποστηρίζουν αυτήν την ανακατανομή.

Οι Κατά Προτεραιότητα Επενδυτές θα δικαιούνται Προνομιακής Κατανομής, δηλαδή κατά προτεραιότητα κατανομή επί των Νέων Μετοχών που έχουν επιμεριστεί στη Δημόσια Προσφορά κατά την αναλογία του ποσοστού συμμετοχής του Κατά Προτεραιότητα Επενδυτή στο μετοχικό κεφάλαιο της Πειραιώς Holdings.

Εντούτοις, Κατά Προτεραιότητα Επενδυτές που εγγράφονται τόσο στη Δημόσια Προσφορά όσο και στη Διεθνή Προσφορά, εφόσον συντρέξει τέτοια περίπτωση, δεν θα δικαιούνται Προνομιακής Κατανομής.

Μετά την Προνομιακή Κατανομή, εγγραφές για Νέες Μετοχές από Κατά Προτεραιότητα Επενδυτές οι οποίες δεν έχουν ικανοποιηθεί, θα προστίθενται στις εγγραφές των νέων εγγραφόμενων επενδυτών και θα ικανοποιούνται συμμέτρως, υπό την προϋπόθεση ότι θα εξακολουθούν να υφίστανται αδιάθετες Νέες Μετοχές.

Εάν οι εγγραφές για Νέες Μετοχές από Ιδιώτες Επενδυτές ή Ειδικούς Επενδυτές υπερβαίνουν το συνολικό αριθμό Νέων Μετοχών που θα τους έχει κατανεμηθεί, οι εγγραφές αυτές θα ικανοποιηθούν αναλογικά (pro rata).

Σε ενδεχόμενη μερική κάλυψη της Δημόσιας Προσφοράς, θα κατανεμηθεί στους Ιδιώτες Επενδυτές και στους Ειδικούς Επενδυτές το 100% των Νέων Μετοχών για τις οποίες θα έχουν εγγραφεί.

Οι Επενδυτές με προτεραιότητα, που θα είναι οι έλληνες επενδυτές θα δικαιούνται στην Προνομιακή Κατανομή, δηλαδή την κατανομή προτεραιότητας των Νέων Μετοχών που διατίθενται στη Δημόσια Πρόταση, η οποία θα είναι ανάλογη με τη συμμετοχή των μετοχών ενός Επενδυτή Προτεραιότητας στην Piraeus Holdings.

Ωστόσο, οι Επενδυτές Προτεραιότητας που εγγράφηκαν τόσο στη Δημόσια Προσφορά όσο και στη Θεσμική Προσφορά, ανάλογα με την περίπτωση, θα στερηθούν της Προνομιακής Κατανομής τους.

Το ΤΧΣ με ποσοστό 27% με 33%

Το Ταμείο Χρηματοπιστωτικής Σταθερότητας θα έχει ποσοστό 27% κατ΄ ελάχιστο και 33% μέγιστο στην αύξηση κεφαλαίου.

Τι θα επενδύσουν Paulson, Μυστακίδης, Helikon;

Οι βασικοί – ακρογωνιαίοι επενδυτές, συγκεκριμένα η Paulson & Co. Inc. η Helikon Investment Limited και ο Αριστοτέλης Μυστακίδης συμφώνησαν να επενδύσουν ο Paulson 265 εκατ ευρώ, το Helikon Investment Limited 75 εκατ και ο Αριστοτέλης Μυστακίδης 40 εκατ ευρώ.

Το χρονοδιάγραμμα της αύξησης κεφαλαίου

Η δημόσια προσφορά ξεκινάει 21 Απριλίου και ολοκληρώνεται 23 Απριλίου 2021.

Στις 7 Μαίου 2021 θα ξεκινήσει η διαπραγμάτευση των νέων μετοχών.

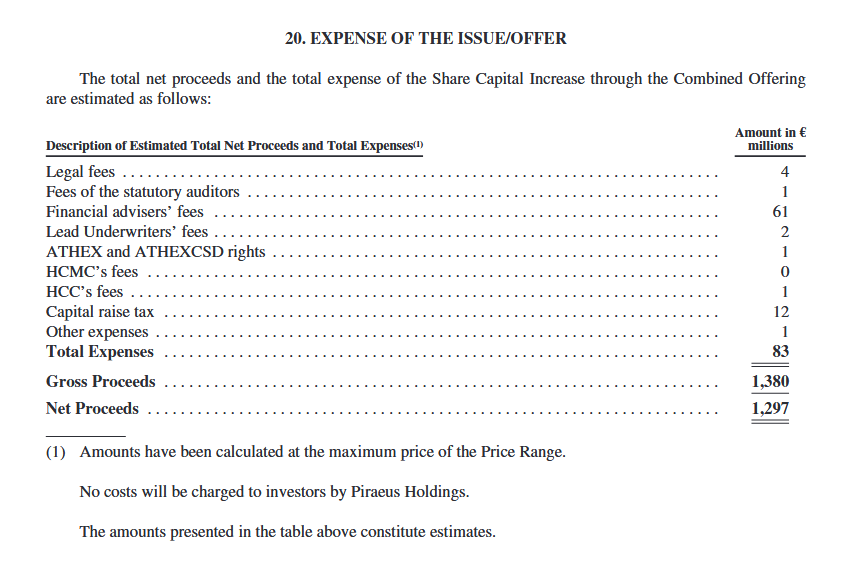

Τα έξοδα της δημόσιας προσφοράς των 1,38 δισεκ.ευρώ έχουν καθοριστεί σε 86 εκατ ευρώ ενώ οι αμοιβές των χρηματοοικονομικών συμβούλων έχουν καθοριστεί σε 61 εκατ ευρώ

Οι κίνδυνοι

Οι Κοινές Μετοχές ενδέχεται να διαγραφούν ή να ακυρωθούν με απόφαση της αρμόδιας αρχής εξυγίανσης σύμφωνα με τον Ελληνικό Νόμο περί BRRD, ακόμη και πριν η Piraeus Holdings καταστεί αφερέγγυα ή η έναρξη οποιασδήποτε διαδικασίας εξυγίανσης.

Εάν ληφθεί τέτοια απόφαση, οι Κοινές Μετοχές θα διαγραφούν ή θα ακυρωθούν πριν από οποιαδήποτε άλλα μέσα κεφαλαίου της Piraeus Holdings

Οι Νέες Μετοχές ενδέχεται να υπόκεινται στο γενικό εργαλείο διάσωσης ή στο καθεστώς μη βιωσιμότητας σύμφωνα με τον ελληνικό νόμο περί BRRD και μπορεί να επηρεαστεί από την εφαρμογή των υποχρεωτικών μέτρων επιμερισμού των βαρών σύμφωνα με το νόμο HFSF για την παροχή έκτακτης δημόσιας οικονομικής στήριξης σύμφωνα με το άρθρο 32 παράγραφος 3 στοιχείο δ) (γγ) του ελληνικού νόμου περί BRRD που μπορεί να οδηγήσει σε πλήρη διαγραφή ή ακύρωση.

Οι περιστάσεις υπό τις οποίες η αρμόδια αρχή εξυγίανσης θα λάβει οποιαδήποτε ελληνική ενέργεια διάσωσης σύμφωνα με την Ελληνική νομοθεσία περί BRRD ή μελλοντικές νομοθετικές ή κανονιστικές προτάσεις είναι ασαφείς και τέτοια αβεβαιότητα μπορεί να επηρεάσει αρνητικά την αξία των κοινών Μετοχών, συμπεριλαμβανομένων των Νέων Μετοχών.

Η Πειραιώς μπορεί στο μέλλον να εκδώσει νέες κοινές Μετοχές, οι οποίες ενδέχεται να μειώσουν τη συμμετοχή των μετόχων.

Οι μετοχές ενδέχεται να επηρεαστούν αρνητικά από πωλήσεις μετοχών από τους τρέχοντες μετόχους ή τους μετόχους μετά τη δημόσια προσφορά.

www.bankingnews.gr

Σχόλια αναγνωστών