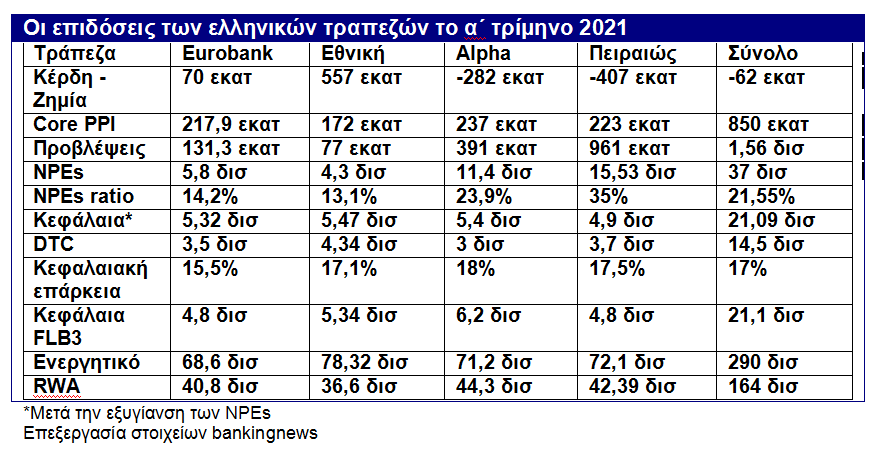

Τι μας έδειξε το α΄ τρίμηνο του 2021 των 4 βασικών ελληνικών τραπεζών;

Τα βασικά συμπεράσματα είναι ότι

1)Το α΄ τρίμηνο εμφάνισαν οριακές ζημίες απόρροια των αυξημένων προβλέψεων Πειραιώς και Alpha bank.

Το 2022 θα είναι η πρώτη καλή χρονιά με εκτιμώμενα κέρδη 1,8 δισεκ. ευρώ.

2)Μετά τις αυξήσεις κεφαλαίου των Πειραιώς και Alpha bank οι 4 βασικές τράπεζες έχουν παραπλήσια κεφάλαια.

Η Εθνική τράπεζα βελτιώθηκε περαιτέρω ενώ Eurobank και Εθνική δεν θα χρειαστούν αύξηση κεφαλαίου για το 2021.

3)Η Εθνική και Eurobank θα φθάσουν πιο γρήγορα στο 5% με 6% NPEs αλλά η βελτίωση είναι ορατή και σε Alpha bank και Πειραιώς.

4)Η Εθνική συνέχισε να κερδίζει bonus από έκτακτα έσοδα και κάποια στιγμή μπορεί να απορροφήσει και την Attica bank μετά την εξυγίανση της από το ΤΧΣ με warrants και ενεργοποίηση του DTC της αναβαλλόμενης φορολογικής απαίτησης.

Το θέμα έχει αποκαλύψει το bankingnews για Εθνική και Attica bank, τώρα διαψεύδεται αλλά σε λίγους μήνες θα είναι γεγονός.

5)Το 2021 θα είναι το τελευταίο έτος εξυγίανσης και το 2022 θα είναι η πρώτη καθαρή χρονιά όπου οι ελληνικές τράπεζες θα επιτύχουν πραγματικά κέρδη.

Ο κλάδος αποτιμάται με όρους P/BV 0,47 επίπεδα που έχουν ανοδικά περιθώρια βελτίωσης.

Να σημειωθεί ότι με όρους P/E δηλαδή πόσες φορές τα κέρδη του 2022 διαπραγματεύονται οι τράπεζες προκύπτει ένας συντελεστής 5,4 δηλαδή η χρηματιστηριακή αξία τους είναι 5,4 φορές τα εκτιμώμενα κέρδη του 2022.

Ο κλάδος χρηματιστηριακά αποτιμάται χαμηλά, έχει ανοδικά περιθώρια.

Τι μας έδειξε η Εθνική στο α΄ τρίμηνο 2021; - Ισχυρή κερδοφορία λόγω εκτάκτων 491 εκατ – Το 2022 NPEs 6% και κέρδη 490 εκατ

Τα αποτελέσματα της Εθνικής τράπεζας δεν ήταν έκπληξη καθώς το bankingnews από τις 26 Μαίου 2021 είχε αποκαλύψει ότι θα ανακοινώσει κέρδη 550 εκατ ευρώ.

Η αλήθεια είναι ότι οι επιδόσεις της Εθνικής τράπεζας στο α΄ τρίμηνο 2021 ήταν πολύ ισχυρές με σημαντικά κέρδη, αύξηση κεφαλαίων και τον χαμηλότερο δείκτη NPEs

Ποια τα βασικά συμπεράσματα

1)Στο α΄ τρίμηνο του 2021 η Εθνική τράπεζα πέτυχε κέρδη 557 εκατ ευρώ εκ των οποίων 553 εκατ από την Ελλάδα και 5 εκατ από το εξωτερικό.

Τα αποτελέσματα επιβεβαίωσαν πλήρως αποκλειστικές πληροφορίες του bankingnews στις 26 Μαίου 2021.

2)Για να επιτευχθούν αυτές οι πολύ καλές επιδόσεις επιστρατεύτηκαν τα έκτακτα έσοδα τα οποία ανήλθαν σε 491 εκατ ευρώ κυρίως μέσω ομολόγων.

3)Τα καθαρά κέρδη εκτός των εκτάκτων εσόδων ανήλθαν σε 95 εκατ ενώ έχει αξία να αναφερθεί ότι το core PPI δηλαδή τα βασικά προ προβλέψεων έσοδα ανήλθαν στα 172 εκατ τα οποία ωστόσο είναι τα χαμηλότερα έναντι των άλλων τραπεζών.

4)Οι προβλέψεις που διενήργησε η Εθνική τράπεζα στο α΄ τρίμηνο για προβληματικά δάνεια ήταν μόλις 77 εκατ ενώ οι σωρευτικές προβλέψεις ανέρχονται σε 2,68 δισεκ. ευρώ.

5)Με βάση τον σχεδιασμό της Εθνικής το 2022 θα μπορεί να επιτυγχάνει κέρδη 490 εκατ ή απόδοση ιδίων κεφαλαίων ROE περίπου 9%.

6)Μεγάλη πρόοδο έχει σημειώσει η Εθνική τράπεζα στην μείωση των NPEs των προβληματικών ανοιγμάτων.

Πλέον έχουν μειωθεί στα 4,3 δισεκ. ή 13,1% επί του συνόλου των δανείων είναι το χαμηλότερο NPEs ratio στο σύστημα.

7)Για το 2022 η Εθνική τράπεζα προβλέπει ότι τα NPEs θα έχουν μειωθεί στα 1,8 δισεκ. ευρώ ή 6% NPEs ratio.

Οι εκτιμήσεις της Εθνικής είναι ότι από τα moratoria μόνο 600 εκατ θα είναι τα τελικά προβληματικά δάνεια.

Να σημειωθεί ότι στις 7 Ιουνίου υποβάλλονται οι προσφορές για την τιτλοποίηση Frontier ύψους 6 εκατ και εκτιμάται ότι θα φθάσουν στα 165 εκατ ευρώ.

8)Βελτίωση σημείωσε η Εθνική τράπεζα και στα κεφάλαια τα οποία ανέρχονται σε 5,47 δισεκ. ευρώ ή 5,9 δισεκ. CET 1.

Ο συνολικός δείκτης κεφαλαιακής επάρκειας ανέρχεται στο 17,1% ή 18,8% πριν την τε3λική εξυγίανση.

Συμπέρασμα

Η Εθνική τράπεζα με την στήριξη των εκτάκτων εσόδων 491 εκατ ευρώ έχει την δυνατότητα να καλύψει τις ζημίες από την τελική φάσης εξυγίανσης του ισολογισμού της.

Δεν θα χρειαστεί αύξηση κεφαλαίου καθώς διαθέτει 5,47 δισεκ. κεφάλαια.

Η επίδοση της Εθνικής αν και υστερεί στα core PPI δηλαδή στα καθαρά προ προβλέψεων έσοδα έναντι του ανταγωνισμού, είναι καλή και ορισμένα στοιχεία αρκετά θετικά και ενθαρρυντικά.

Η χρηματιστηριακή της αξίας πρέπει να είναι στα 2,5 δισεκ. ή 2,8 ευρώ ανά μετοχή με αυτές τις επιδόσεις αντί 2,2 δισεκ. ευρώ.

Τι μας έδειξε η Eurobank στο α΄ τρίμηνο 2021; - Οικονομική υγεία, σταθερότητα, τα NPEs στο 7,4% - Δεν υλοποιεί αύξηση

Τι μας έδειξε η Eurobank στο α΄ τρίμηνο του 2021;

Το πρώτο συμπέρασμα είναι ότι η Eurobank δεν εμπεριείχε εκπλήξεις, κινήθηκε συνετά, προβλέψιμα, οπότε μπορούμε να πούμε ότι τα 70 εκατ ευρώ κέρδη στο α΄ τρίμηνο ήταν μια καλή επίδοση εάν ληφθεί υπόψη ότι διαθέτει κρυφά έκτακτα έσοδα από ομόλογα 200-230 εκατ τα οποία ακόμη δεν έχει εγγράψει.

Ποια είναι τα βασικά συμπεράσματα;

1)Η Eurobank εμφάνισε στο α΄ τρίμηνο του 2021 κέρδη 70 εκατ ευρώ εκ των οποίων 31 εκατ από οργανική ανάπτυξη, από ακίνητα 9 εκατ, από την Βουλγαρία και την θυγατρική την PostBank 20 εκατ και από την θυγατρική στην Κύπρο 10 εκατ ευρώ.

2)Τα προ προβλέψεων έσοδα PPI ανήλθαν στα 218 εκατ ευρώ που ισοδυναμεί με ετήσια απόδοση 880 με 900 εκατ ευρώ.

3)Η Eurobank διενήργησε νέες προβλέψεις 131,3 εκατ ευρώ οι οποίες ωστόσο θα μπορούσαν να ήταν και υψηλότερες άπαξ και σχεδιάζει την τιτλοποίηση Mexico ύψους 3,1 δισεκ. ευρώ NPEs.

Για την τιτλοποίηση θα υποστεί ζημία περίπου 300 εκατ ευρώ.

4)Τα NPEs ανέρχονται σε 14,2% ή 5,8 δισεκ. και η Eurobank θα γίνει η πρώτη τράπεζα στην Ελλάδα που θα υποχωρήσει κάτω από 10% στο 7,4% ή 3 δισεκ. NPEs.

Η Eurobank ούσα η πρώτη τράπεζα που προχώρησε σε μεγάλη τιτλοποίηση NPEs θα καταστεί και η πρώτη τράπεζα που θα μειώσει τα NPEs κάτω από 8% στο 7,4%.

Ο στόχος αυτός θα επιτευχθεί με την τιτλοποίηση Mexico.

5)Τα κεφάλαια της Eurobank ανέρχονται σε 5,32 δισεκ. ευρώ και τα tangible book κεφάλαια σε 5 δισεκ. ευρώ.

Με όρους P (2,86 δισεκ) προς BV ίδια κεφάλαια 5,3 δισεκ. αποτιμάται 0,54.

Η Eurobank με την απορρόφηση της Grivalia πρόσθεσε 930 εκατ κεφάλαια στον ισολογισμό της και δεν σχεδιάζει αύξηση κεφαλαίου.

6)Η Eurobank στις 27 Μαίου δέχθηκε πιέσεις -2,41% στα 0,7710 ευρώ με αποτίμηση 2,86 δισεκ.

Η πίεση θα πρέπει να αποδοθεί αποκλειστικά στην αναβάθμιση της μετοχής στον δείκτη MSCI standard index καθώς το Hellikon Invest μειώνει δραστικά την επενδυτική του θέση από 5,3% που κατέχει έχει μειώσει κάτω από 3%.

Συμπέρασμα

Η Eurobank έδειξε ότι μπορεί να στηρίζεται σε επαναλαμβανόμενες πηγές εσόδων ενώ κράτησε έσοδα από έκτακτα κέρδη για να τα εμφανίσει στο β΄ τρίμηνο του 2021 όταν και θα υλοποιήσει την τιτλοποίηση Mexico.

Η Eurobank δεν θα υλοποιήσει αύξηση κεφαλαίου το 2021 αλλά όπως έχει αποκαλύψει το bankingnews υπάρχουν ενδιαφερόμενοι 4 funds από τις ΗΠΑ και ένα από την Σκανδιναβία που θέλουν να αγοράσουν το 10% με 15% της τράπεζας.

Πωλητής θα είναι το Fairfax που από 31,4% θα υποχωρήσει στο 20% με 15% ανάλογα.

Τι μας έδειξε το α΄ τρίμηνο του 2021 της Πειραιώς; - Ζημίες -407 εκατ λόγω προβλέψεων 961 εκατ – Τα κεφάλαια 4,9 δισ

Τι μας έδειξαν τα αποτελέσματα α΄ τριμήνου 2021 της τράπεζας Πειραιώς;

Η αύξηση των προβλέψεων για εξυγίανση του ισολογισμού και των χαρτοφυλακίου δανείου ήταν το βασικότερο συμπέρασμα που επέδρασε καίρια στις τελικές επιδόσεις.

Ποια είναι τα δεδομένα στο α΄ τρίμηνο 2021

1)Η Πειραιώς ανακοίνωσε ζημίες 407 εκατ ευρώ λόγω της πολιτικής προβλέψεων για προβληματικά δάνεια ύψους 961 εκατ ευρώ εκ των οποίων 829 εκατ ήταν νέες προβλέψεις.

2)Η Πειραιώς εμφάνισε και έκτακτα κέρδη 221 εκατ ευρώ από ομόλογα τα οποία είχε καταγράψει στην χρήση 2020.

Τα έκτακτα κέρδη μετρίασαν την τελική ζημία.

3)Τα προ προβλέψεων έσοδα διαμορφώνονται στα 420 εκατ ωστόσο πρέπει να δούμε ποια θα είναι τα τελικά αποτελέσματα της Πειραιώς όταν θα βγουν από τον ισολογισμό σχεδόν 18 δισεκ. NPEs καθώς ως γνωστό λογιστικοποιούνται και καταγράφονται τόκοι προβληματικών δανείων.

Σε γενικές γραμμές πάντως τα PPI τα προ προβλέψεων έσοδα της Πειραιώς είναι αξιοπρεπή.

4)Τα NPEs της Πειραιώς από 37,7 δισεκ. τον Σεπτέμβριο του 2015 έχουν μειωθεί στα 15,5 δισεκ. την τρέχουσα περίοδο με προοπτική να υποχωρήσουν στα 1 με 2 δισεκ. σε βάθος 2ετίας.

5)Στα πλάνα της Πειραιώς βρίσκονται οι εξής εκδόσεις

Phoenix 2 δισεκ. ευρώ NPEs

Vega 5 δισεκ. NPEs

Sunrise 1 ύψους 7 δισεκ. NPEs

Sunrise 2 ύψους 4 δισεκ. ευρώ NPEs

Άλλες πωλήσεις 1,5 δισεκ.

Από αυτές τιε εκδόσεις οι δύο πρώτες έχουν δρομολογηθεί.

6)Από τα moratoria συνολικού ύψους 6 δισεκ. και εναπομείναντα 5 δισεκ. εμφανίζουν δυνητικές ζημίες 1 δισεκ. ευρώ.

7)Η Πειραιώς με την ολοκλήρωση όλων των κινήσεων εξυγίανσης θα απομείνει με 4,9 δισεκ. κεφάλαια από 7,49 δισεκ. της τρέχουσας περιόδου ή 6,6 δισεκ. Common equity tier 1.

8)To DTΑ δηλαδή η αναβαλλόμενη φορολογία ανέρχεται σε 6,29 δισεκ. και το DTC η αναβαλλόμενη φορολογική απαίτηση 3,7 δισεκ. ευρώ.

Τι μας έδειξε το α΄ τρίμηνο 2021 της Alpha bank – Έχασε σε 8 χρόνια 1,4 δισεκ. ευρώ από την Κύπρο

Ενώ με αφορμή τα αποτελέσματα α΄ τριμήνου 2021 της Alpha bank όλοι εστιάζουν στην αύξηση κεφαλαίου τα 800 εκατ με τιμή 1 ευρώ… εμείς θα επικεντρωθούμε στην αιτία των ζημιών της Alpha bank… που είναι η Κύπρος.

Να ληφθεί υπόψη ότι μεταξύ 2014 και α΄ τριμήνου 2021 περίπου 8 χρόνια η Alpha bank έχει σωρευμένες ζημίες κατά βάση σε προ φόρων βάση από την Κύπρο 1,4 δισεκ. και μόνο το α΄ τρίμηνο του 2021 οι ζημίες έφθασαν στα -311 εκατ ευρώ.

Η επένδυση στην Κύπρο αποδείχθηκε καταστροφική για την Alpha bank

Α τρίμηνο 2021 ζημίες -311 εκατ ευρώ

Χρήση 2020 ζημίες -132 εκατ ευρώ

Χρήση 2019 ζημίες -59 εκατ ευρώ

Χρήση 2018 ζημίες -185 εκατ ευρώ

Χρήση 2017 ζημίες -104 εκατ ευρώ

Χρήση 2016 ζημίες -117 εκατ ευρώ

Χρήση 2015 ζημίες -176 εκατ ευρώ

Χρήση 2014 ζημίες -330 εκατ ευρώ.

Ποια είναι τα συμπεράσματα των αποτελεσμάτων α΄ τριμήνου 2021;

1)Η Alpha bank εμφάνισε ζημίες -282 εκατ ευρώ στο α΄ τρίμηνο του 2021 απόρροια των ζημιών -311 εκατ ευρώ από την Κύπρο.

Η Κύπρος αποδεικνύεται καταστροφή για την Alpha bank.

2)Τα έσοδα από τόκους στα 400 εκατ αυξήθηκαν γιατί ακόμη δεν έχει ολοκληρωθεί τυπικά η τιτλοποίηση Galaxy των 10,6 δισεκ.

Οι τράπεζες θα εμφανίσουν καθίζηση στα έντοκα έσοδα τους.

3)Η Alpha bank επέλεξε να μην εμφανίσει στο α΄ τρίμηνο του 2021 έκτακτα κέρδη από ομόλογα που ενέγραψε στο 2020 και οι επιδόσεις της ήταν μόλις 61 εκατ.

Ωστόσο η Alpha bank έχει κρύψει έκτακτα έσοδα περίπου 200 εκατ τα οποία θα εμφανίσει στα επόμενα τρίμηνα.

4)Τα κεφάλαια της Alpha bank διαμορφώνονται προ Galaxy, προ της τιτλοποίησης στα 7,2 δισεκ. αλλά κατά το πιθανότερο σενάριο θα διαμορφωθούν στα 5,5 δισεκ. τα tangible book τα ενσώματα ίδια κεφάλαια.

5)Τα NPEs σε επίπεδο ομίλου ανέρχονται σε 11,4 δισεκ. ή 23,9% του συνόλου των δανείων.

Από αυτά τα 4,1 δισεκ. είναι στεγαστικά, τα 3,7 δισεκ. επιχειρηματικά NPEs και 2,1 δισεκ. καταναλωτικά.

Συμπέρασμα

Η αύξηση κεφαλαίου της Alpha bank ήταν απαραίτητη όχι μόνο για την ανάπτυξη αλλά και για την εξυγίανση.

Ωστόσο εκτιμούμε ότι τα 800 εκατ είναι λίγα κεφάλαια, η Alpha bank θα έπρεπε να επιδιώξει αύξηση 1,5 δισεκ. ευρώ.

www.bankingnews.gr

Σχόλια αναγνωστών