Απαισιόδοξη εμφανίζεται η Goldman Sachs για τις χρηματιστηριακές αγορές διεθνώς.

Κατά την αμερικανική επενδυτική τράπεζα ένα πράγμα που μας τραβάει όλο και περισσότερο την προσοχή είναι «πώς η οικονομία, η πολιτική και τα κέρδη φαίνεται να μεταβαίνουν γρήγορα από την αρχική μετά την πανδημία εκρηκτική αύξηση σε ένα πιο αργό ρυθμό».

Όπως σημειώνεται, η ανάπτυξη είναι καλή προς το παρόν και μάλιστα ισχυρή, με τους οικονομολόγους της Goldman να προβλέπουν αύξηση του ΑΕΠ άνω του 4,5% έως το 2022, αλλά όπως προειδοποιεί «μια ανεπτυγμένη οικονομία όπως οι ΗΠΑ δεν μπορεί να αναπτυχθεί με ρυθμό 9% για πολύ καιρό - ακόμα και εάν ξεπεράσει την πανδημία».

Εν τω μεταξύ, μια σειρά παραγόντων, μπορεί να βάλλουν φρένο σε αυτή την φάση επιστροφής στην κανονικότητα.

Μεταξύ αυτών, η Goldman επικεντρώνεται στον αντίκτυπο της σταδιακής μείωσης των νομισματικών και όχι μόνο κινήτρων, των αλυσίδων εφοδιασμού, του ιού, της πορείας της Κίνας, ακόμη και των αποτιμήσεων των μετοχών.

Οι 5 παράγοντες που θα φρενάρουν την αισιοδοξία

1)Κίνητρα

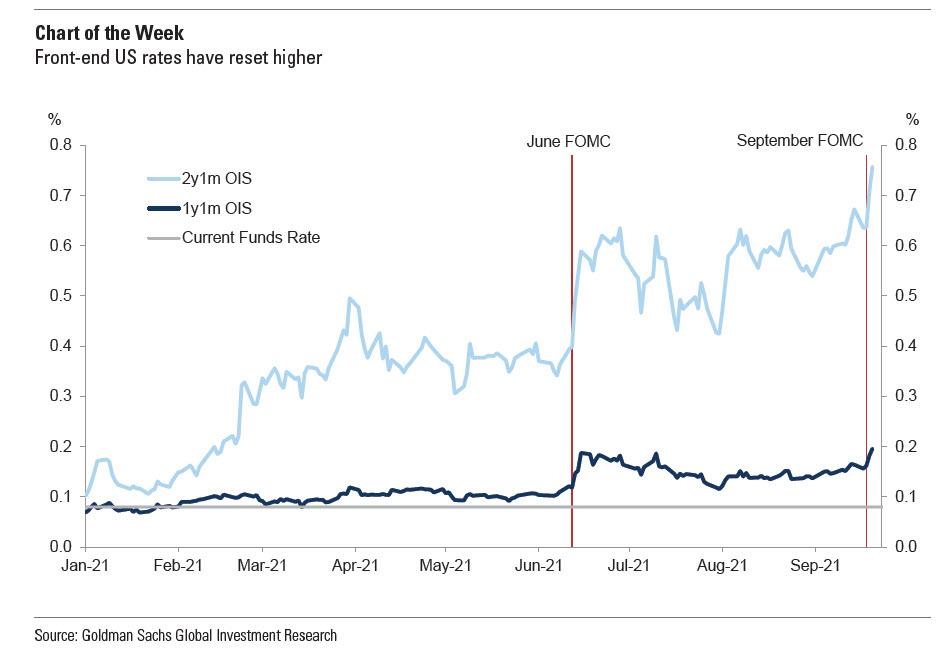

Η FOMC της FED ανέφερε ότι η συρρίκνωση της ποσοτικής χαλάρωσης «μπορεί σύντομα να δικαιολογηθεί» ενώ οι αποδόσεις των 10ετών κρατικών ομολόγων αυξήθηκαν κατά 15 μονάδες βάσης στο 1,45%, ενώ τα προθεσμιακά επιτόκια έχουν ανακάμψει.

Είναι ενδιαφέρον ότι οι μετοχές ανέκαμψαν μετά τις πρόσφατες αναφορές της FED.

Και ενώ η Fed δεν έχει κάνει τίποτα ακόμη – απλώς προειδοποίησε για αλλαγή πολιτικής – όλο και περισσότεροι πιστεύουν ότι η ποσοτική χαλάρωση QE θα αρχίσει να μειώνεται και τα επιτόκια θα αρχίσουν να αυξάνονται σε ένα χρόνο από σήμερα.

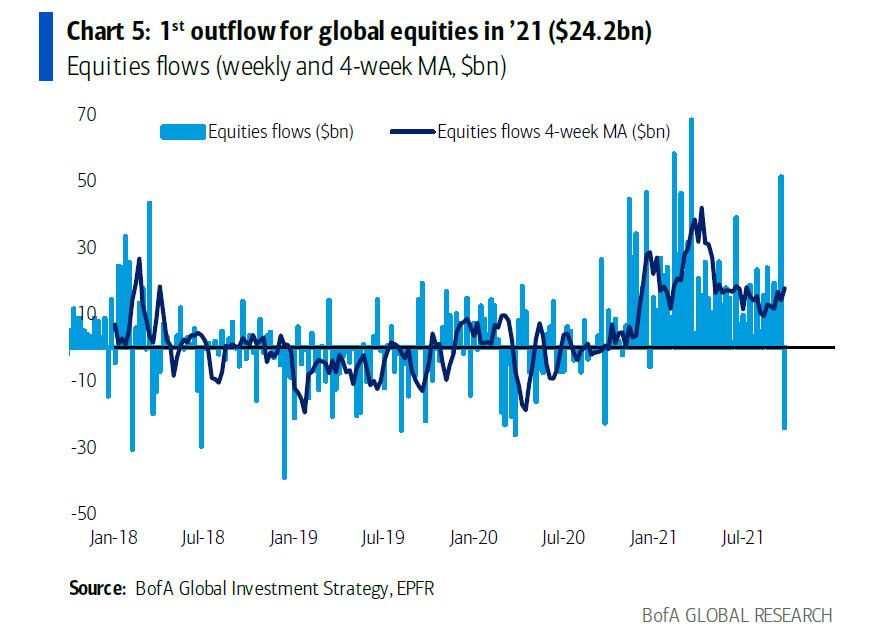

Συναινεί και η Bank of America

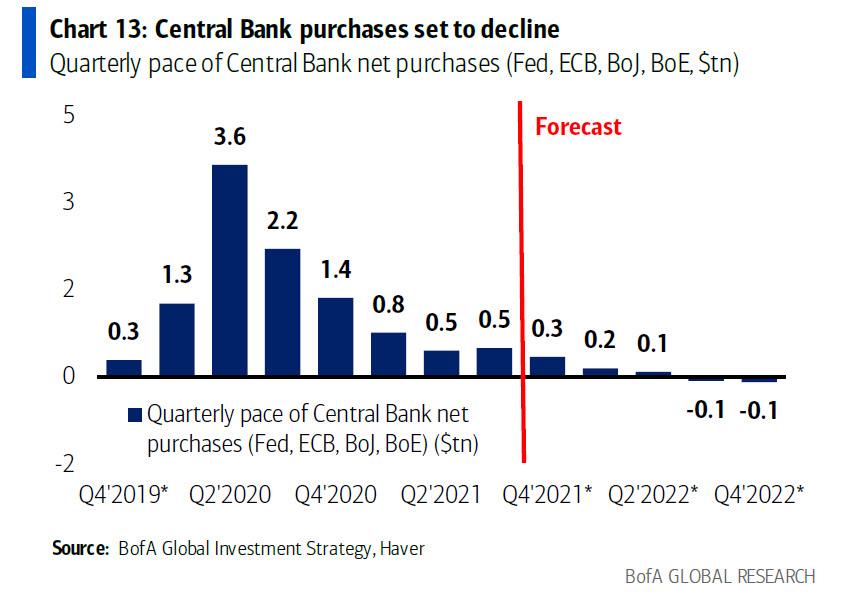

Κατά την Bank of America έχει αρχίσει η παγκόσμια μείωση, των αγορών περιουσιακών στοιχείων από τις κεντρικές τράπεζες (ΕΚΤ, BoE, BoC, RBA, Fed).

Η ρευστότητα από τις κεντρικές τράπεζες από 8,5 τρισεκατομμύρια δολάρια το 2020, μειώνεται σε 2,1 τρισεκατομμύρια δολάρια το 2021 και θα είναι μόλις 100 δισ δολάρια το 2022.

Για την ιστορία οι κεντρικές τράπεζες αγοράσουν περιουσιακά στοιχεία 800 εκατομμύρια δολάρια κάθε ώρα, αριθμός που μειώνεται σε λιγότερα από 100 εκατομμύρια δολάρια ανά ώρα από το 2022.

Και ταυτόχρονα η νομισματική πολιτική φαίνεται να μετατοπίζεται από την φάση της ακραίας παροχής ρευστότητας… στο φρενάρισμα, ενώ ανάλογη θα είναι και η τάση στην δημοσιονομική πολιτική.

2) Εφοδιαστικές Αλυσίδες

Η αδυναμία των εταιρειών να προμηθευτούν ανταλλακτικά και προϊόντα ήταν ένας σημαντικός λόγος για τον οποίο έχουμε προειδοποιήσει για την επιβράδυνση της δυναμικής ανάπτυξης.

Η Goldman είναι πεπεισμένη ότι οι περιορισμοί στις αλυσίδες εφοδιασμού είναι κυρίως συνάρτηση της πολύ γρήγορης ανάκαμψης της ζήτησης.

Εάν η Morgan Stanley και η Bank of America έχουν δίκιο όσον αφορά την πτώση της ζήτησης των καταναλωτών και τη μείωση των περιθωρίων, θα πρέπει να αρχίσουμε να βλέπουμε προειδοποιήσεις για τα κέρδη του 3ου τριμήνου 2021 τις επόμενες 2 εβδομάδες.

Ήδη στις πωλήσεις αυτοκινήτων καταγράφεται τον Σεπτέμβριο 2021 πτώση 25% έναντι του Σεπτεμβρίου 2020 στην καρδιά της πανδημίας - καθώς τα αποθέματα αυτοκινήτων βρίσκονται σε ιστορικά χαμηλά επίπεδα.

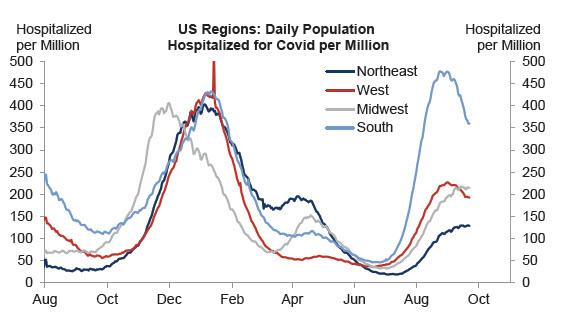

3)Covid 19.

Εκτός από τις αναταράξεις στην εφοδιαστική αλυσίδα, η Goldman ανέφερε στο παρελθόν την παραλλαγή Delta ως λόγο για τον οποίο θα σημειωθεί επιβράδυνση στην αύξηση του ΑΕΠ κατά το 3ο τρίμηνο 2021.

Αυτό που ίσως μάθαμε αυτό το καλοκαίρι είναι ότι ο ιός εξακολουθεί να έχει τη δυνατότητα να διαταράξει τον ρυθμό ανάπτυξης ακόμη και σε πληθυσμούς με υψηλά ποσοστά εμβολιασμού.

Η ανάπτυξη δεν φαίνεται να εκτροχιάστηκε αυτό το καλοκαίρι , αλλά φαίνεται να επιβραδύνεται ο ρυθμός ανάκαμψης.

4)Κίνα.

Υπάρχει πολύ συζήτηση για το τι θα συμβεί στην αγορά ακινήτων της Κίνας.

Η αγορά κατοικιών είναι σχεδόν παγωμένη και οι αβεβαιότητες παραμένουν.

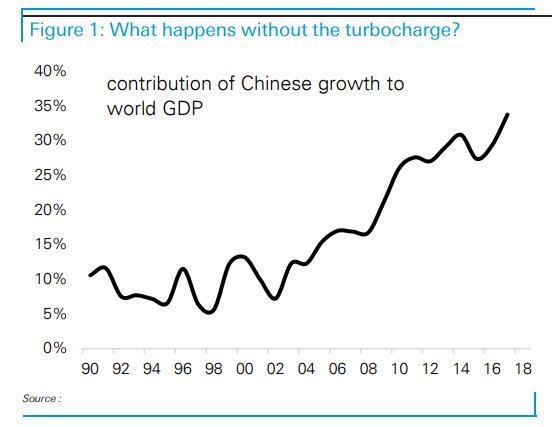

Ίσως αυτό που ανακαλύπτουμε είναι ότι η Κίνα δεν θα είναι πάντα ο οδηγός της παγκόσμιας ανάπτυξης όπως ήταν στα χρόνια μετά τη Μεγάλη Οικονομική Κρίση όταν εμφάνιζε διψήφια ποσοστά αύξησης του ΑΕΠ.

Η Κίνα συνέβαλλε στο παρελθόν κατά ένα τρίτο της παγκόσμιας αύξησης του ΑΕΠ και αυτό είναι ένα πρόβλημα.

5)Αποτιμήσεις μετοχών.

Σύμφωνα με την Goldman οι αποτιμήσεις των χρηματιστηρίων προβληματίζουν.

Αλλά όπως τόνισε ο Peter Oppenheimer της Goldman οι αποδόσεις των χρηματιστηριακών αγορών είναι πιθανό να μειωθούν σε σχέση με τους προηγούμενους κύκλους.

Γιατί;

Μπαίνουμε στον τρέχοντα κύκλο με υψηλές αποτιμήσεις, εξαιρετικά χαμηλά επιτόκια και οριακά περιθώρια εταιρικού κέρδους από την αύξηση των μισθών και των κανονιστικών ρυθμίσεων.

Η αποτίμηση δεν είναι συνήθως η αιτία μιας φούσκας και οι μετοχές μπορούν να παραμείνουν «ακριβές» για μεγάλο χρονικό διάστημα αλλά χωρίς να προσφέρουν αποδόσεις.

Όταν αγοράζεις μια ακριβή μετοχή το ρίσκο είναι μεγαλύτερο από την απόδοση, το αντίθετο συμβαίνει με τις φθηνές μετοχές.

www.bankingnews.gr

Σχόλια αναγνωστών