Ο Jeremy Grantham και ιδρυτής του fund GMO θεωρείται στην Wall Street θρύλος στις επενδύσεις…

Με μακρά ιστορία, πολλά δισεκ. δολάρια και εσχάτως ιδιαίτερα αρνητικός για τις μετοχές και την Wall Street....

Μάλιστα προβλέπει κραχ στην Wall με πτώση 50% στις μετοχές...

Ενώ παραδοσιακά ήταν bull και θετικός για τις αγορές από τις αρχές του 2021 πριν από ένα χρόνο έχει μετατραπεί σε άκρως απαισιόδοξο.

Στις αρχές του 2021 οι προειδοποιήσεις του Grantham για ένα επικείμενο κραχ έγιναν ιδιαίτερα σκληρές... και θεαματικά λανθασμένες.

Θυμηθείτε, τον Ιανουάριο του 2021, ο Grantham έγραψε ότι το σκάσιμο αυτής της «μεγάλης, επικής φούσκας» θα είναι «το πιο σημαντικό επενδυτικό γεγονός της ζωής σας», ενώ ακολούθησαν προειδοποιήσεις για ένα «θεαματικό» κραχ στους επόμενους μερικούς μήνες» που ωστόσο δεν ήρθε…

Περιττό να πούμε ότι δεν ακολούθησε κραχ, καθώς η Fed και άλλες κεντρικές τράπεζες συνέχισαν να σταθεροποιήσουν την αγορά, με αποτέλεσμα μια επική χρονιά το 2021 για τις μετοχές που έκλεισαν σε υψηλά όλων των εποχών.

Να σημειωθεί ότι ο Grantham είχε έγκαιρα προειδοποιήσει για το σκάσιμο της φούσκας νέας τεχνολογίας dot.com όσο και για τα ενυπόθηκα δάνεια, αλλά δεν κατανόησε πόσο αποφασισμένη είναι η Fed να αποτρέψει το ξεφούσκωμα των μετοχών….

Αλλά με τις μετοχές να υποχωρούν και πάλι λόγω των φόβων ότι η υποστήριξη της Fed σταδιακά θα ατονήσει, δεν άργησε ο 83χρονος Grantham να δημοσιεύσει την αποκαλυπτική έκθεση του με τίτλο «Let The Wild Rumpus Begin»

Ο ίδιος επιμένει ότι βιώνουμε στις αγορές μια υπερφούσκα και θεωρεί ότι είναι σχεδόν βέβαιος ότι θα σκάσει αυτή η φούσκα.

Πόσο χαμηλότερα θα υποχωρήσει η Wall Street; - Έως -50%

Ο χρηματιστηριακός δείκτης βαρόμετρο S&P 500 θα καταρρέει σχεδόν κατά 50% στις 2.500 μονάδες από τα υψηλά όλων των εποχών των 4.818 μονάδων μόλις πριν από λίγες εβδομάδες.

Να σημειωθεί ότι ο δείκτης S&P 500 διαπραγματεύεται στις 4.482 μονάδες έχει χάσει σχεδόν 300 μονάδες από τα πρόσφατα υψηλά.

Ο Nasdaq Composite, ο οποίος έκλεισε με τεχνική διόρθωση με πτώση 10% από το υψηλό όλων των εποχών, ενδέχεται να καταγράψει ακόμη μεγαλύτερη διόρθωση.

«Δεν ήμουν τόσο σίγουρος για αυτή τη φούσκα πριν από ένα χρόνο όσο για την τεχνολογική φούσκα του 2000 ή όπως ήμουν στην Ιαπωνία ή όσο ήμουν στη φούσκα των ακινήτων του 2007», είπε ο Grantham.

Σήμερα, νιώθω ότι είναι σχεδόν βέβαιο ότι τα χρηματιστήρια θα καταρρεύσουν.

Τα σημάδια που έχει εξετάσει ο Grantham είναι σχεδόν μυστικό:

Η πρώτη ένδειξη ότι το σκάσιμο της υπερφούσκας ξεκίνησε ήρθε τον Φεβρουάριο του 2021, όταν δεκάδες από τις πιο κερδοσκοπικές μετοχές άρχισαν να πέφτουν.

Έκτοτε το ARK Innovation ETF της Cathie Wood, έχει υποχωρήσει κατά 52%.

Στη συνέχεια, ο Russell 2000 ένας δείκτης μετοχών μεσαίας κεφαλαιοποίησης που συνήθως ξεπερνά τις αποδόσεις σε μια ανοδική αγορά, ακολούθησε τον S&P 500 το 2021.

Η τρελή συμπεριφορά των επενδυτών

Ο Grantham επισημαίνει επίσης το είδος της «τρελής συμπεριφοράς των επενδυτών» που αποδεικνύει την φούσκα:

Οι μετοχές προβληματικών εταιριών, η φρενίτιδα των αγορών σε εταιρίες ηλεκτρικών οχημάτων, η άνοδος παράλογων κρυπτονομισμάτων όπως το dogecoin είναι ορισμένα σημάδια… ότι κάτι πολύ ισχυρό έρχεται….

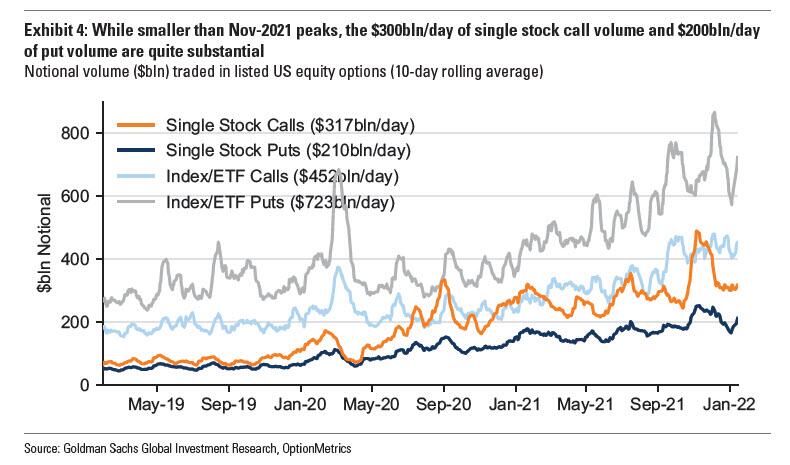

Είναι αλήθεια επίσης ότι το 2021 οδηγός για το rally στην Wall Street ήταν οι μικροεπενδυτές και προφανώς οι συνεχιζόμενες επαναγορές ιδίων μετοχών.

«Η σούπερ φούσκα ολοκληρώνει τον κύκλο της και το σκάσιμο μπορεί να συμβεί οποιαδήποτε στιγμή», ανέφερε ο Grantham, προσθέτοντας ότι «όταν η απαισιοδοξία επιστρέψει στις αγορές, θα σημειωθεί η μεγαλύτερη καταστροφή πλούτου στην ιστορία.

Σίγουρα, ο Grantham παραδέχεται ότι μπορεί να μην έχει χρονομετρήσει τέλεια την κορυφή, αλλά λέει ότι είναι θέμα χρόνου να σκάσει η φούσκα.

Η φούσκα των βαμπίρ

Εν τω μεταξύ, ζούμε στη «φάση των βαμπίρ της ανοδικής αγοράς» η οποία θα επιβιώσει για λίγο, αλλά τελικά θα καταρρεύσει.

Όσο πιο γρήγορα καταρρεύσει τόσο το καλύτερο για όλους

…βρισκόμαστε σε αυτό που νομίζω ότι είναι η φάση των βαμπίρ της ανοδικής αγοράς: το μαχαιρώνεις με τον Covid, το πυροβολείς με το τέλος της ποσοτικής χαλάρωσης και την υπόσχεση για υψηλότερα επιτόκια και το δηλητηριάζεις με απροσδόκητο πληθωρισμό – που πάντα σκότωνε τα κέρδη των εταιριών τα P/E στο παρελθόν, αλλά εντελώς παράδοξα… τα βαμπίρ συνεχίζουν αλλά το τέλος πλησιάζει….

Μέχρι που, μόλις αρχίσουν οι επενδυτές να πιστεύουν ότι τα πράγματα είναι αθάνατα, τελικά το μοιραίο, το αναπόφευκτο συμβαίνει.

Όσο πιο γρήγορα τελειώσει τόσο καλύτερα για όλους.

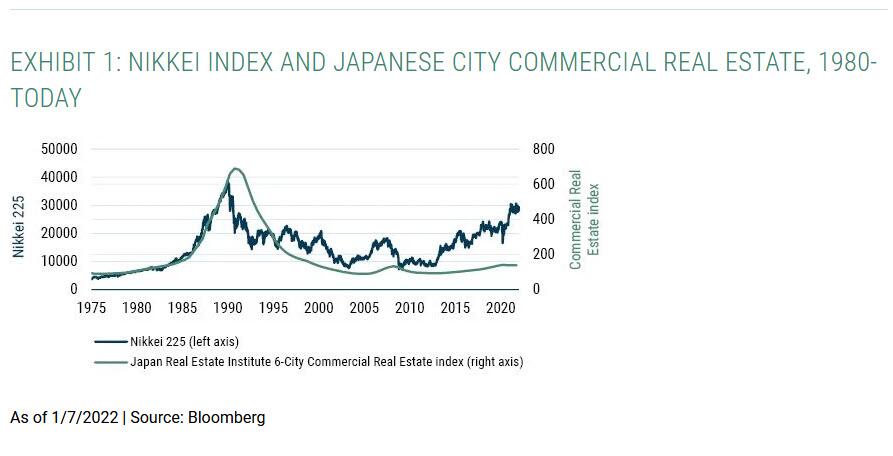

Έρχονται απώλειες 35 τρισεκ. δολαρίων

Κατά τον Grantham το επερχόμενο κραχ θα μπορούσε να ανταγωνιστεί τον αντίκτυπο της διπλής κατάρρευσης των ιαπωνικών μετοχών και ακινήτων στα τέλη της δεκαετίας του 1980, με καταστροφικές συνέπειες.

Όχι μόνο οι μετοχές βρίσκονται σε μια σούπερ φούσκα, σύμφωνα με τον Grantham υπάρχει επίσης φούσκα στα ομόλογα, εξίσου ακραία… φούσκα και στην παγκόσμια αγορά ακινήτων και μια «αρχική φούσκα» στις τιμές των εμπορευμάτων.

Ο ίδιος υπολογίζει ότι σκάσουν οι φούσκες οι απώλειες μόνο στις ΗΠΑ μπορεί να φτάσουν τα 35 τρισεκατομμύρια δολάρια.

Ενώ ο Grantham είναι ένας από τους εμβληματικούς (και τελευταίους) διαχειριστές αξίας που επενδύει εδώ και 50 χρόνια ο Erik Shatzker του Bloomberg γράφει ότι ξέρει ότι οι προβλέψεις του είναι τροφή για τους σκεπτικιστές.

Ένα προφανές ερώτημα:

Πώς θα μπορούσε ο S&P 500 να σημειώσει άνοδο 26,9% το 2021 -- την έβδομη καλύτερη επίδοσή του τα τελευταία 50 χρόνια -- εάν οι μετοχές ήταν έτοιμες καταρρεύσουν, ειδικά όταν ο Grantham προειδοποιούσε για ένα επικό κραχ τον Ιανουάριο 2021 που τελικά δεν συνέβη;

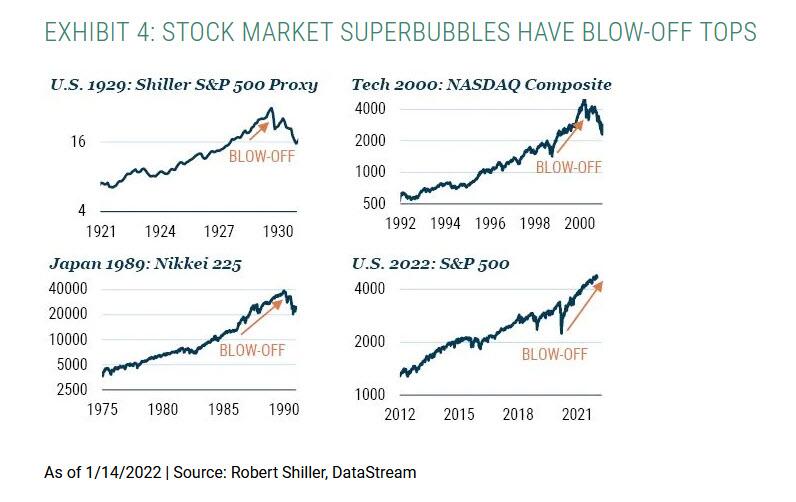

Ο Grantham απαντάει… «Έτσι ακριβώς έσπασαν οι μεγάλες φούσκες».

«Το 1929, πριν από την κατάρρευση της αγοράς, οι μετοχές μειώθηκαν κατά 30% ενώ το 1928 είχαν αυξηθεί κατά 85%, στο τέλος ήρθε η συντριβή».

Να σημειωθεί ότι η Goldman Sachs έχει κρούσει τον κώδωνα του κινδύνου τον Δεκέμβριο του 2021 , όταν επεσήμανε ότι το 51% όλων των κερδών της αγοράς από τον Απρίλιο του 2021 προέρχονται από μόλις 5 μετοχές.

Ο Grantham ρίχνει την ευθύνη για τις φούσκες των τελευταίων 25 ετών στην κακή νομισματική πολιτική.

Από τότε που ο Άλαν Γκρίνσπαν ήταν πρόεδρος της Fed, «βοηθούσε και υποστήριζε» τον σχηματισμό διαδοχικών φουσκών κάνοντας τα χρήματα πολύ φθηνά και μετά σπεύδοντας να διασώσει τις αγορές όταν προέκυπταν διορθώσεις.

Τώρα, προειδοποιεί ο Grantham, οι επενδυτές ίσως να μην μπορούν πλέον να υπολογίσουν το μοιραίο.

Λέει ότι με τον πληθωρισμό να αυξάνεται σε υψηλά 40 ετών «περιορίζει» την ικανότητα της Fed να τονώσει την οικονομία μειώνοντας τα επιτόκια ή αγοράζοντας περιουσιακά στοιχεία.

«Θα προσπαθήσουν, θα έχουν κάποιο αποτέλεσμα στην FED»… ωστόσο δεν μπορούν να κάνουν πολλά…

Υπό αυτές τις συνθήκες, το παραδοσιακό χαρτοφυλάκιο μετοχών 60/40 που αντισταθμίζεται από ομόλογα προσφέρει ελάχιστη προστασία που είναι «απολύτως άχρηστο», επισήμανε ο Grantham.

Συμβουλεύει την πώληση αμερικανικών μετοχών προς όφελος των μετοχών που διαπραγματεύονται φθηνότερα όπως στην Ιαπωνία και τις αναδυόμενες αγορές, καθώς και αυξημένα μετρητά.

Ο πλανήτης βιώνει την μεγαλύτερη υπερτιμολόγηση περιουσιακών στοιχείων στην οικονομική ιστορία.

Δεν θα παρέμβει η FED;

Πολλοί βλέπουν μεγάλη διόρθωση, που θα προκαλέσει αποπληθωριστικά σοκ σε όλο τον κόσμο, αλλά θα προκαλέσει ταυτόχρονα και την FED που θα ενεργοποιηθεί για να διασώσει τις αγορές μετοχών που δεν έχει πλέον εναλλακτική αφού διέβη τον Ρουβίκωνα το 2020 και αγόρασε εταιρικά ομόλογα και ETF άχρηστων ομολόγων για να αποφύγει μια ολοκληρωτική κατάρρευση λόγω του Covid.

Στο επόμενο κραχ, η Fed, της οποίας η μόνη συνεισφορά τα τελευταία 100 χρόνια ήταν να κάνει τους πλούσιους πλουσιότερους και να δημιουργήσει μια επική φούσκα «φαινομενικού πλούτου», είναι να αγοράσει μετοχές και ETF, κατά τα πρότυπα της Κεντρικής Τράπεζας της Ιαπωνίας προτού τελικά χάσει το κυριότερο την αξιοπιστία.

Δύσκολα θα αφήσουν τις μετοχές να καταρρεύσουν….

Παρεμπιπτόντως, το ερώτημα για το τι θα συμβεί μετά το επόμενο κραχ είναι αυτό που τέθηκε πρόσφατα από μια άλλη αρκούδα της αγοράς, τον Barry Bannister της Stifel,ο οποίος προβλέπει πτώση της αγοράς στις 4.200 μονάδες το πρώτο τρίμηνο του 2022, αλλά αναρωτιέται τι συμβαίνει μετά τη διόρθωση, όταν γράφει ότι «οι μετοχές διακινδυνεύουν την τρίτη φούσκα σε 100 χρόνια εάν η Fed χάσει τα νεύρα της και ακυρώσει μεγάλο μέρος του σχεδίου σύσφιξης.

Αμφιβάλλουμε ότι θα συμβεί σύντομα, γιατί πιστεύουμε ότι οι φούσκες είναι εξαιρετικά κακή πολιτική και οι δύο προηγούμενες φούσκες μετοχών (1929 και 2000) ακολούθησαν «χαμένες δεκαετίες».

Μέχρι τώρα η FED έχει αποδείξει ότι την ενδιαφέρει πολύ η φούσκα της Wall Street….

Το μόνο ερώτημα που έχουμε είναι πόσο κραχ μπορεί να αποδεχθεί η Fed προτού παρέμβει, ίσως 10% με 20% χαμηλότερα από τα τρέχοντα επίπεδα τιμών…

www.bankingnews.gr

Σχόλια αναγνωστών