Με τις μετοχές σε μοτίβο διακράτησης (Hold) τις τελευταίες ημέρες (όπου ένας λιγότερος αρνητικός δείκτης gamma σταθεροποίησε την πρόσφατη αξιοσημείωτη αστάθεια), η προσοχή στρέφεται ολοένα και περισσότερο στα εταιρικά ομόλογα, τα οποία τελικά επηρεάστηκαν τις τελευταίες ημέρες μετά από την αξιοσημείωτη ανθεκτικότητα που έδειξαν σε μεγάλο μέρος της πρόσφατης διόρθωσης της αγοράς.

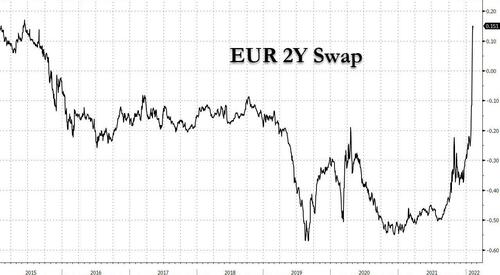

Τα κρατικά ομόλογα δείχνουν ισχυρά σημάδια αστάθειας, κυρίως στην Ευρώπη, όπου η μεγάλη στροφή της ΕΚΤ οδήγησε σε κινήσεις multi-sigma, και όχι μόνο σε μακροπρόθεσμες αποδόσεις, αλλά και υπό τις υπό συνθήκες χρηματοδότησης, παρατηρεί η Morgan Stanley.

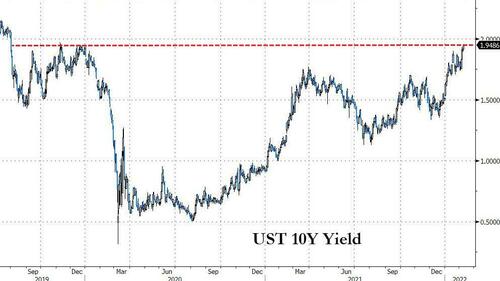

Την ίδια ώρα, οι αποδόσεις των 10ετών αμερικανικών ομολόγων πλησιάζουν γρήγορα το κρίσιμο επίπεδο του 2,00%, το οποίο πιθανότατα θα διασπαστεί μόλις δούμε μια διαρκή ώθηση πάνω από το 1,95%.

Πόσο χειρότερο λοιπόν θα μπορούσε να γίνει;

Σύμφωνα με την Morgan Stanley, αν και υπάρχουν πολλές απόψεις για το τι θα συμβεί στη συνέχεια με τις αποδόσεις των ομολόγων, οι περισσότεροι συμφωνούν ότι η έκθεση του δείκτη τιμών καταναλωτή στις ΗΠΑ την Πέμπτη στις 10 Φεβρουαρίου 2022 θα είναι κρίσιμη για τον καθορισμό τουλάχιστον της βραχυπρόθεσμης τροχιάς των αποδόσεων.

Όπως γράφει ο στρατηγικός αναλυτής της Morgan Stanley, Matthew Hornbach, «νομίζουμε μια αρνητική έκπληξη τον Ιανουάριο στον πληθωρισμό των ΗΠΑ είναι το μόνο που μπορεί να σώσει τα κρατικά ομόλογα βραχυπρόθεσμα».

Ο ίδιος συμβουλεύει ότι χρειάζεται «περισσότερο ασφάλιστρο για την προστασία από υψηλότερο πληθωρισμό, αλλά και τις επιθετικές νομισματικές πολιτικές», καθώς τα πραγματικά επιτόκια θα αυξηθούν περαιτέρω.

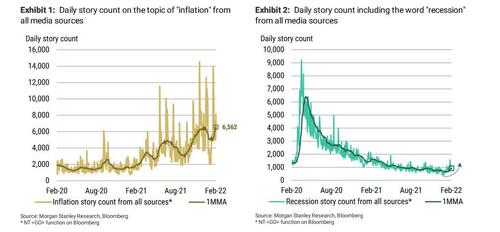

Είναι νωρίς να μιλήσουμε για ύφεση

Σύμφωνα με την Morgan Stanley, είναι ακόμα "πολύ νωρίς για να μιλήσουμε για ύφεση".

Και επίσης γιατί είναι "πολύ νωρίς για την αγορά κρατικών ομολόγων".

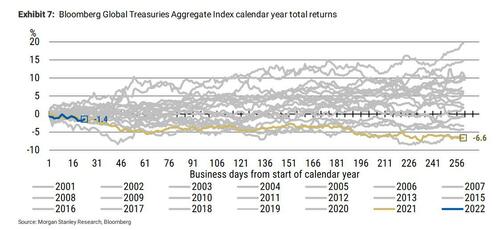

Η επερχόμενη έκθεση ΔΤΚ των ΗΠΑ μπορεί να είναι η τελευταία ελπίδα για τη διάσωση των παγκόσμιων κρατικών ομολόγων από τη χειρότερη αρχή του έτους από το 2009.

Μια ανοδική έκπληξη την Πέμπτη θα σήμαινε περαιτέρω συζήτηση για αύξηση των επιτοκίων από τη Fed κατά 50 μ.β. τον Μάρτιο.

Τουλάχιστον, οι εκκλήσεις για αύξηση της Fed σε κάθε συνεδρίαση φέτος θα φαίνονται πολύ λιγότερο αυθαίρετες.

Υπενθυμίζεται εδώ ότι ο δείκτης τιμών καταναλωτή (CPI) εκτοξεύτηκε στο 7% σε ετήσια βάση το Δεκέμβριο, καταγράφοντας το μεγαλύτερο άλμα του από τον Ιούνιο του 1982.

H εξέλιξη αυτή έχει ενισχύσει τις πιέσεις που δέχεται η Federal Reserve να περιορίσει πιο γρήγορα τα μέτρα νομισματικής στήριξης και να αλλάξει ρότα.

Ζητούμενο οι προσδοκίες

Εστιάζοντας στον ΔΤΚ της Πέμπτης, ο αναλυτής της Morgan Stanley γράφει ότι μια ανοδική έκπληξη τον Ιανουάριο ακολουθούμενη από περαιτέρω ενίσχυση των μισθολογίων και ακόμη μεγαλύτερος πληθωρισμός τον Φεβρουάριο θα μπορούσε να ενισχύσει τις προσδοκίες για αύξηση 50 μ.β. τον Μάρτιο.

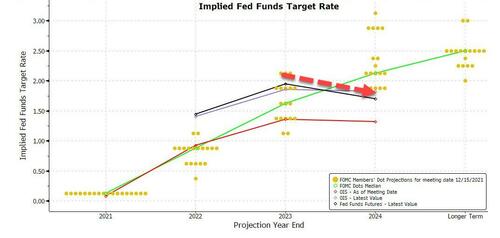

Αυτό το αποτέλεσμα σίγουρα θα κλονίσει τις προσδοκίες για την πολιτική της Fed φέτος «και οι επενδυτές δεν προστατεύονται επαρκώς από αυτό, δεδομένων των τρεχουσών τιμών της αγοράς», σύμφωνα με τον Hornbach, ο οποίος προσθέτει ότι το ίδιο «ισχύει και για την τιμολόγηση της πολιτικής της Fed το 2023 και το 2024, δεδομένου:

- Ο διάμεσος συμμετέχων στο FOMC πιστεύει ότι το 2,5% αντιπροσωπεύει ουδέτερη πολιτική,

- Ο ισχυρισμός του προέδρου Powell νωρίτερα φέτος ότι η πολιτική είναι ουδέτερη και

- Ο διάμεσος συμμετέχων της αγοράς πιστεύει ότι το τερματικό επιτόκιο σε αυτόν τον κύκλο είναι μεταξύ 2,00-2,25%.

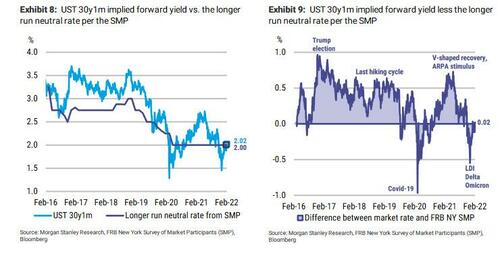

Εξετάζοντας την τιμολόγηση της αγοράς το 2023 και το 2024, ο υπεύθυνος στρατηγικής της Morgan Stanley πιστεύει ότι ενσωματώνει ένα αρνητικό ασφάλιστρο όρου - ίσως αντανακλά τους φόβους για ύφεση.

Εδώ ο Hornbach πιστεύει ότι οι επενδυτές θα πρέπει να απαιτήσουν ένα θετικό ασφάλιστρο για τον όρο.

Που θα ζητηθεί μεγαλύτερη απόδοση

Αλλά πού μπορεί να δικαιολογηθεί ένα αρνητικό ασφάλιστρο;

Σύμφωνα με τον Hornbach η απάντηση είναι: Στο πολύ μεγάλο άκρο της καμπύλης αποδόσεων.

Μια πιο επιθετική πολιτική της Fed θα πρέπει να επιβαρύνει τα μακροχρόνια ασφάλιστρα κινδύνου πληθωρισμού, όπως έκαναν οι κύκλοι στο παρελθόν.

Προς το παρόν, δεν βλέπουμε πολλά ασφάλιστρα - είτε θετικά είτε αρνητικά - μακροπρόθεσμα.

Ωστόσο, οι ιστορικοί κύκλοι μπορεί να μην είναι χρήσιμος οδηγός σήμερα.

Η Fed άλλαξε την καθοδήγησή της σχετικά με την πορεία πολιτικής (επιτόκια και ισολογισμός) πολύ πιο γρήγορα από ό,τι στους δύο προηγούμενους κύκλους.

Και τα οικονομικά στοιχεία - πρώτα για τον πληθωρισμό και τώρα για την αγορά εργασίας - ήταν πολύ πιο ασταθή σε σχέση με τις προσδοκίες.

Ως εκ τούτου, τα πραγματικά προθεσμιακά ασφάλιστρα θα πρέπει να είναι υψηλότερα από πριν.

www.bankingnews.gr

Σχόλια αναγνωστών