Την κάτω βόλτα άρχισαν να παίρνουν οι διεθνείς αγορές...

Την κάτω βόλτα άρχισαν να παίρνουν οι αγορές καθώς οι όποιες προσδοκίες υπήρχαν για πιο ήπιες κινήσεις στο ζήτημα των επιτοκίων διαψεύδονται από τη Fed όσο και από την ΕΚΤ...

Και ενώ η Wall προσπαθεί να εγείρει άμυνες, σύμφωνα με την JP Morgan, η διάσπαση κρίσιμων στηρίξεων, και δη αυτή των 3.900 μον. στον δείκτη S&P 500, μπορεί να προκαλέσει μέχρι και παγκόσμιο sell off…

Ειδικότερα, σύμφωνα με τον αναλυτή της αμερικανικής τράπεζας, Jason Hunter, η στήριξη των 3.900 μονάδων στον δείκτη S&P 500 είναι ιδιαιτέρως σημαντική.

«Η αποτυχία, κατά τις προηγούμενες συνεδριάσεις, να διασπάσει την αντίσταση των 4.100 μονάδων ώθησε τον δείκτη βαρόμετρο του αμερικανικού χρηματιστηρίου προς χαμηλότερα επίπεδα και λίγο πάνω από τις 3.900 μον.

Ωστόσο, μια υποχώρηση κάτω από αυτό το σημείο δύναται να πυροδοτήσει… διολίσθηση και κάθετη πτώση σε ό,τι αφορά τις αποτιμήσεις.

Άλλες αγορές που είναι ιδιαίτερα ευαίσθητες στα μακροοικονομικά δεδομένα τα οποία δίδει η Κίνα επίσης δοκιμάζουν στηρίξεις και αντιστάσεις.

Σε κάθε περίπτωση το παγκόσμιο χρηματοοικονομικό συναίσθημα δεν είναι σε υψηλά επίπεδα…

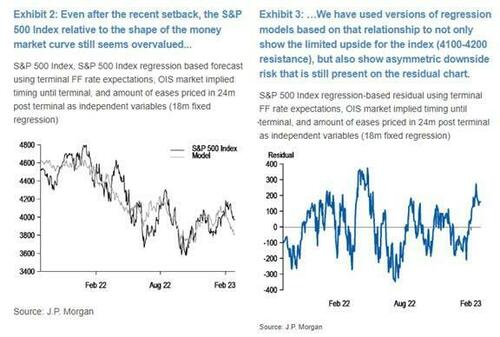

Από την άλλη, ακόμα και με την τρέχουσα διόρθωση, ο δείκτης S & P 500 εξακολουθεί να φαίνεται υπερτιμημένος σε σχέση με το σχήμα της καμπύλης χρηματαγοράς.

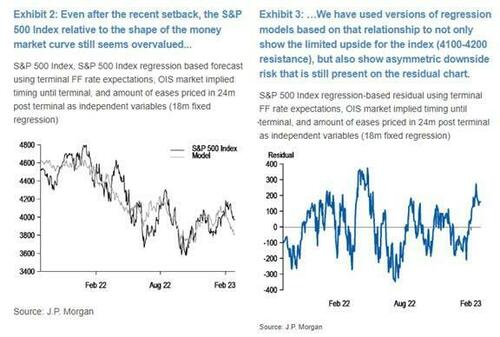

Χρησιμοποιήσαμε μοντέλα παλινδρόμησης που βασίζονται σε αυτή τη σχέση, τα οποία όχι μόνο δείχνουν την περιορισμένη ανοδική πορεία για τον δείκτη (αντίσταση 4.100-4.200 μον.), αλλά και τον ασύμμετρο κίνδυνο πτώσης που εξακολουθεί να υπάρχει στο διάγραμμα» αναφέρει ο Hunter.

Μια σχέση 18 μηνών που αξιολογεί το αναμενόμενο μέγιστο επιτόκιο των Fed Funds και το συνολικό ποσό χαλάρωσης, το οποίο προεξοφλείται μετά την «επίτευξη» του μέγιστου επιτοκίου, προσδιορίζει επί του παρόντος τη δίκαιη αξία του δείκτη ακριβώς κάτω από τις 3.800 μονάδες.

Μια επανάληψη των χαμηλών των 3.491 μον., όπως συνέβη το δ’ τρίμηνο του, θα ισοδυναμούσε περίπου με 2 τυπικές αποκλίσεις υπερπώλησης.

(Αυτή η μελέτη έχει 0,75 r-τετράγωνο και τυπικό σφάλμα 160 ποσοστιαίες μονάδες).

Μέγιστος βαθμός απογοήτευσης

Στο ίδιο κλίμα, ο trader της JP Morgan, Ron Adler, σημειώνει ότι «αγγίζουμε τον μέγιστο βαθμό απογοήτευσης».

«Συνεχίζουμε να βλέπουμε ζήτηση για άνοιγμα θέσεων μόνο σε μετοχές υψηλής κεφαλαιοποίησης…

Ένας ΤΟΝΟΣ… χαρτιού κυκλοφόρησε στην αγορά (πιστεύω ~ 2,9 δισεκατομμύρια δολάρια).

Οι αποδόσεις στα αμερικανικά ομόλογα είναι πλέον το μείζον ζήτημα (αν και το δολάριο δεν αντιδρά)».

Ο S&P 500 έχει υποχωρήσει περίπου 5,5% από το κλείσιμο των συναλλαγών στις 2 Φεβρουαρίου, ενώ οι αποδόσεις των 10ετών κρατικών ομολόγων αναφοράς έχουν εκτιναχθεί πάνω από 55 μονάδες βάσης στο ίδιο χρονικό διάστημα και δοκιμάζουν το τεχνικά σημαντικό επίπεδο του 4% για πρώτη φορά από τις αρχές Νοεμβρίου.

Το επίπεδο του 4% για τις αποδόσεις των 10ετών κρατικών ομολόγων, στην πραγματικότητα, καθοδήγησε τις μετοχές στο ράλι τους στα τέλη του 2022, με τον S&P 500 να κερδίζει έδαφος προς τα πάνω μόνο όταν ο τίτλος έτεινε να επιστρέψει προς το 4% στα τέλη Οκτωβρίου.

Η στενή σχέση μεταξύ της δυναμικής των μετοχών και των αποδόσεων των κρατικών ομολόγων είναι πιθανό να καθορίσει την απόδοση του δείκτη αναφοράς και τους επόμενους μήνες, καθώς οι επενδυτές θα τιμολογούν ένα υψηλότερο επιτόκιο της Fed λόγω των υψηλότερων ενδείξεων του πληθωρισμού.

«Λαμβάνοντας υπόψη αυτές τις προκλήσεις και τον αντίκτυπο του πληθωρισμού στους πολλαπλασιαστές της αγοράς, είναι πιθανό να επαναλάβουμε τα χαμηλά του Οκτωβρίου τους επόμενους μήνες, καθώς οι αγορές προσπαθούν να δημιουργήσουν έναν πυθμένα».

www.bankingnews.gr

Και ενώ η Wall προσπαθεί να εγείρει άμυνες, σύμφωνα με την JP Morgan, η διάσπαση κρίσιμων στηρίξεων, και δη αυτή των 3.900 μον. στον δείκτη S&P 500, μπορεί να προκαλέσει μέχρι και παγκόσμιο sell off…

Ειδικότερα, σύμφωνα με τον αναλυτή της αμερικανικής τράπεζας, Jason Hunter, η στήριξη των 3.900 μονάδων στον δείκτη S&P 500 είναι ιδιαιτέρως σημαντική.

«Η αποτυχία, κατά τις προηγούμενες συνεδριάσεις, να διασπάσει την αντίσταση των 4.100 μονάδων ώθησε τον δείκτη βαρόμετρο του αμερικανικού χρηματιστηρίου προς χαμηλότερα επίπεδα και λίγο πάνω από τις 3.900 μον.

Ωστόσο, μια υποχώρηση κάτω από αυτό το σημείο δύναται να πυροδοτήσει… διολίσθηση και κάθετη πτώση σε ό,τι αφορά τις αποτιμήσεις.

Άλλες αγορές που είναι ιδιαίτερα ευαίσθητες στα μακροοικονομικά δεδομένα τα οποία δίδει η Κίνα επίσης δοκιμάζουν στηρίξεις και αντιστάσεις.

Σε κάθε περίπτωση το παγκόσμιο χρηματοοικονομικό συναίσθημα δεν είναι σε υψηλά επίπεδα…

Από την άλλη, ακόμα και με την τρέχουσα διόρθωση, ο δείκτης S & P 500 εξακολουθεί να φαίνεται υπερτιμημένος σε σχέση με το σχήμα της καμπύλης χρηματαγοράς.

Χρησιμοποιήσαμε μοντέλα παλινδρόμησης που βασίζονται σε αυτή τη σχέση, τα οποία όχι μόνο δείχνουν την περιορισμένη ανοδική πορεία για τον δείκτη (αντίσταση 4.100-4.200 μον.), αλλά και τον ασύμμετρο κίνδυνο πτώσης που εξακολουθεί να υπάρχει στο διάγραμμα» αναφέρει ο Hunter.

Μια σχέση 18 μηνών που αξιολογεί το αναμενόμενο μέγιστο επιτόκιο των Fed Funds και το συνολικό ποσό χαλάρωσης, το οποίο προεξοφλείται μετά την «επίτευξη» του μέγιστου επιτοκίου, προσδιορίζει επί του παρόντος τη δίκαιη αξία του δείκτη ακριβώς κάτω από τις 3.800 μονάδες.

Μια επανάληψη των χαμηλών των 3.491 μον., όπως συνέβη το δ’ τρίμηνο του, θα ισοδυναμούσε περίπου με 2 τυπικές αποκλίσεις υπερπώλησης.

(Αυτή η μελέτη έχει 0,75 r-τετράγωνο και τυπικό σφάλμα 160 ποσοστιαίες μονάδες).

Μέγιστος βαθμός απογοήτευσης

Στο ίδιο κλίμα, ο trader της JP Morgan, Ron Adler, σημειώνει ότι «αγγίζουμε τον μέγιστο βαθμό απογοήτευσης».

«Συνεχίζουμε να βλέπουμε ζήτηση για άνοιγμα θέσεων μόνο σε μετοχές υψηλής κεφαλαιοποίησης…

Ένας ΤΟΝΟΣ… χαρτιού κυκλοφόρησε στην αγορά (πιστεύω ~ 2,9 δισεκατομμύρια δολάρια).

Οι αποδόσεις στα αμερικανικά ομόλογα είναι πλέον το μείζον ζήτημα (αν και το δολάριο δεν αντιδρά)».

Ο S&P 500 έχει υποχωρήσει περίπου 5,5% από το κλείσιμο των συναλλαγών στις 2 Φεβρουαρίου, ενώ οι αποδόσεις των 10ετών κρατικών ομολόγων αναφοράς έχουν εκτιναχθεί πάνω από 55 μονάδες βάσης στο ίδιο χρονικό διάστημα και δοκιμάζουν το τεχνικά σημαντικό επίπεδο του 4% για πρώτη φορά από τις αρχές Νοεμβρίου.

Το επίπεδο του 4% για τις αποδόσεις των 10ετών κρατικών ομολόγων, στην πραγματικότητα, καθοδήγησε τις μετοχές στο ράλι τους στα τέλη του 2022, με τον S&P 500 να κερδίζει έδαφος προς τα πάνω μόνο όταν ο τίτλος έτεινε να επιστρέψει προς το 4% στα τέλη Οκτωβρίου.

Η στενή σχέση μεταξύ της δυναμικής των μετοχών και των αποδόσεων των κρατικών ομολόγων είναι πιθανό να καθορίσει την απόδοση του δείκτη αναφοράς και τους επόμενους μήνες, καθώς οι επενδυτές θα τιμολογούν ένα υψηλότερο επιτόκιο της Fed λόγω των υψηλότερων ενδείξεων του πληθωρισμού.

«Λαμβάνοντας υπόψη αυτές τις προκλήσεις και τον αντίκτυπο του πληθωρισμού στους πολλαπλασιαστές της αγοράς, είναι πιθανό να επαναλάβουμε τα χαμηλά του Οκτωβρίου τους επόμενους μήνες, καθώς οι αγορές προσπαθούν να δημιουργήσουν έναν πυθμένα».

www.bankingnews.gr

Σχόλια αναγνωστών