Η διαχείριση του κόστους παρέμεινε υγιής παρά τις πληθωριστικές πιέσεις, εκτιμά η DBRS για τις ελληνικές τράπεζες

Το σενάριο οι ελληνικές τράπεζες να αντιμετωπίσουν σημαντική πίεση όσον αφορά τη χρηματοδότηση και τη ρευστότητα είναι απίθανο, σύμφωνα με την DBRS, η οποία θεωρεί σημαντική την ισχυρή καταθετική τους βάση και επαρκή τα επίπεδα ρευστότητας.

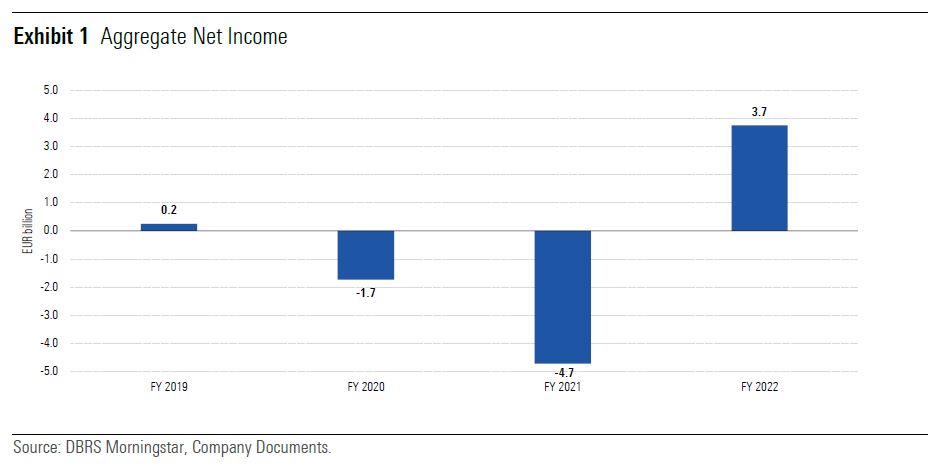

Όπως συνοψίζει η DBRS, οι μεγάλες ελληνικές τράπεζες (Alpha Bank, Eurobank, Εθνική Τράπεζα και Πειραιώς) ανακοίνωσαν συνολικά καθαρά κέρδη 3,7 δισ. ευρώ το οικονομικό έτος 2022, έναντι καθαρών ζημιών 4,7 δισ. ευρώ το οικονομικό έτος 2021.

Τα υψηλότερα έσοδα, τα χαμηλότερα λειτουργικά έξοδα και το μειωμένο πιστωτικό κόστος στήριξαν τα επίπεδα καθαρής κερδοφορίας το 2022 μετά από έτη που επηρεάστηκαν από την απομείωση κινδύνου, την αναδιάρθρωση και το COVID-19.

Τα έσοδα το 2022 αντανακλούν βελτιώσεις σε όλες τις ροές, συμπεριλαμβανομένων των καθαρών εσόδων από τόκους (NII), των καθαρών προμηθειών και των λοιπών εσόδων.

Οι χορηγήσεις νέων δανείων διατηρήθηκαν το 2022, κυρίως λόγω των επιχειρήσεων.

Ωστόσο, η DBRS αναμένει ότι η πιστωτική επέκταση το 2023 θα είναι χαμηλότερη από ό,τι το 2022, λόγω των υψηλότερων επιτοκίων και της επιβράδυνσης της οικονομίας.

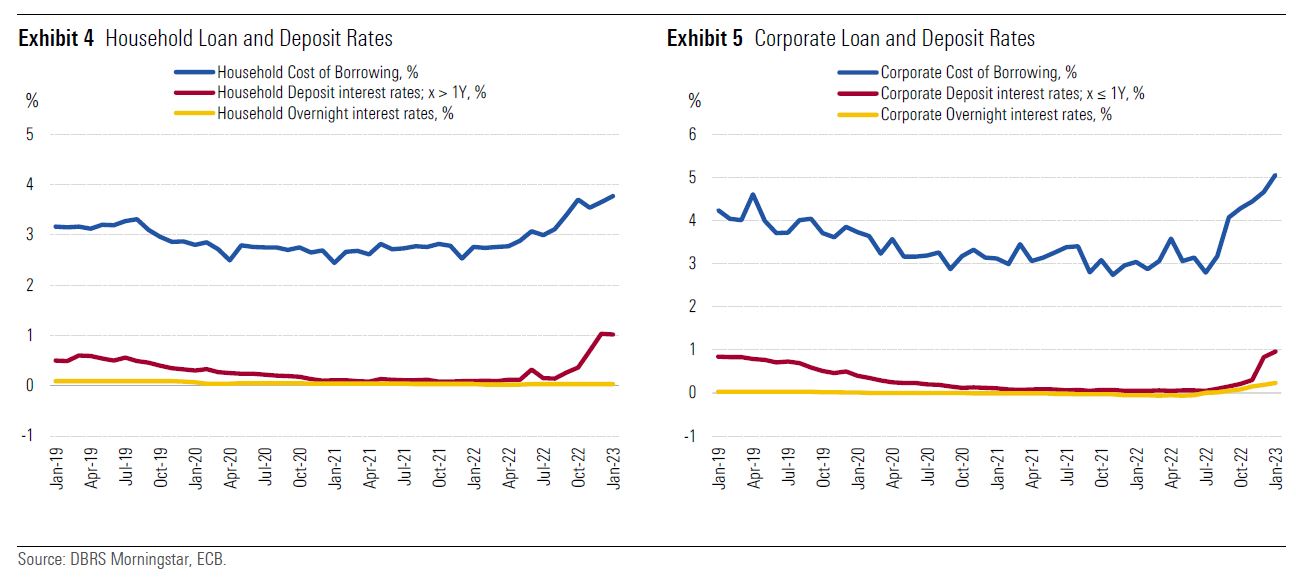

Η ταχύτερη ανατιμολόγηση των δανείων σε σχέση με τις καταθέσεις συνέβαλε στην αύξηση του NII μέχρι σήμερα, ωστόσο αναμένει ότι αυτό θα μειωθεί λόγω του υψηλότερου κόστους χρηματοδότησης.

Η διαχείριση του κόστους παρέμεινε υγιής παρά τις πληθωριστικές πιέσεις.

Θα αυξηθεί το κόστος κινδύνου

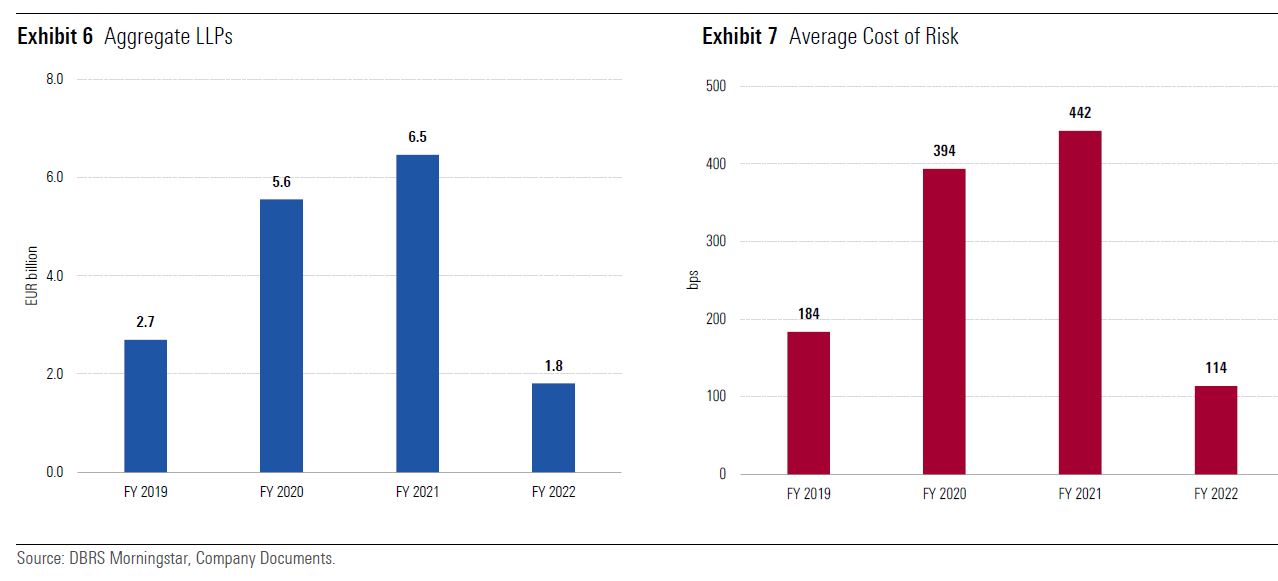

Το 2022, οι προβλέψεις για επισφάλειες και το κόστος κινδύνου μειώθηκαν αισθητά λόγω των καθαρότερων ισολογισμών.

Κατά την άποψη της DBRS, το κόστος κινδύνου θα μπορούσε να αυξηθεί το 2023 λόγω των υψηλότερων κινδύνων για την ποιότητα του ενεργητικού σε αυτό το περιβάλλον, ωστόσο αναμένει ότι θα παραμείνει χαμηλότερο από ό,τι τα τελευταία χρόνια.

Η ποιότητα του ενεργητικού βελτιώθηκε το 2022, χάρη στην απομείωση του κινδύνου, τις χαμηλές εισροές νέων μη εξυπηρετούμενων ανοιγμάτων (NPE) και τα υψηλότερα νέα δάνεια.

Η άφθονη, αυξανόμενη και ως επί το πλείστον καταθετική βάση παρέχει στις ελληνικές τράπεζες ένα μάλλον σταθερό, αν και μέτρια διαφοροποιημένο, μείγμα χρηματοδότησης.

Η ρευστότητα ήταν ικανοποιητική στον τομέα στο τέλος του 2022 και θα πρέπει να απορροφήσει την αποπληρωμή των στοχευμένων πράξεων πιο μακροπρόθεσμης αναχρηματοδότησης (TLTRO) III της ΕΚΤ.

Η κεφαλαιοποίηση ανέκτησε έδαφος το 2022 μετά τις επιπτώσεις από την απομείωση του κινδύνου.

Τα κεφαλαιακά αποθέματα ασφαλείας επαρκούν για την απορρόφηση των μη πραγματοποιηθεισών ζημιών επί των τίτλων σταθερού εισοδήματος στο αποσβεσμένο κόστος (AC), σε περίπτωση που αυτές υλοποιηθούν λόγω τυχόν πιέσεων χρηματοδότησης και ρευστότητας μετά την κατάρρευση της SVB και της Signature Bank.

Έσοδα που αντικατοπτρίζουν βελτιώσεις σε όλες τις ροές- υγιής διαχείριση του κόστους

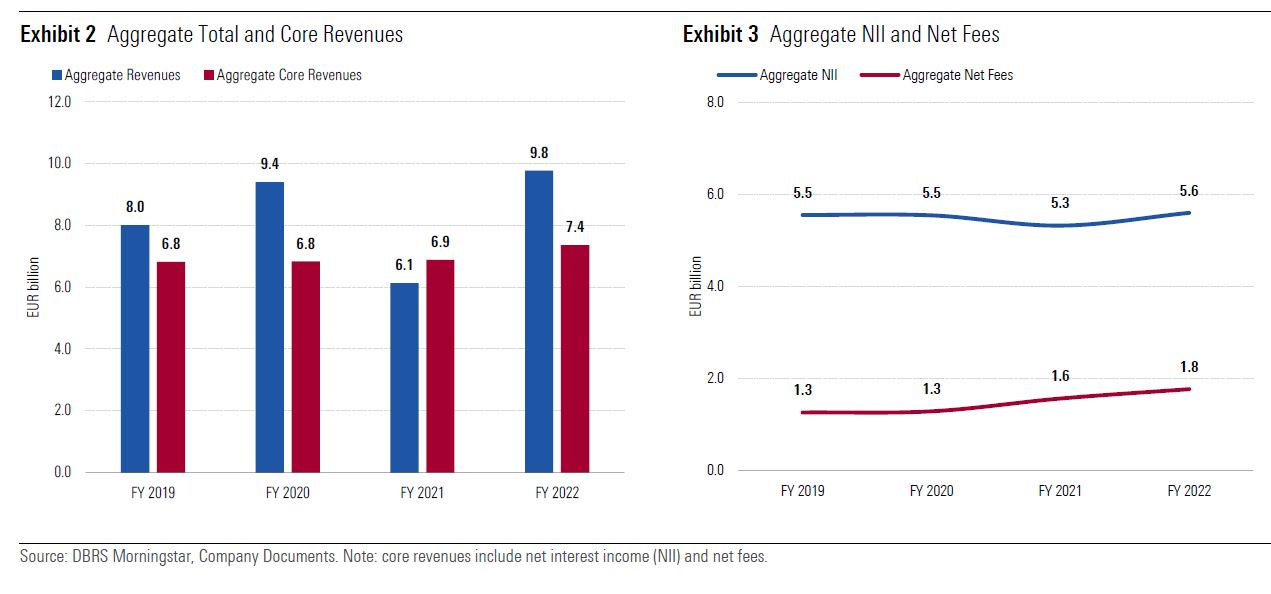

Το οικονομικό έτος 2022, τα συνολικά έσοδα αυξήθηκαν κατά 59% σε ετήσια βάση, χάρη στις αυξήσεις σε όλες τις πηγές εσόδων, αν και το 2021 περιλάμβανε ένα σημαντικό αρνητικό εφάπαξ ποσό λόγω της μείωσης του ρίσκου.

Τα συνολικά έσοδα είχαν αυξηθεί κατά 18% σε ετήσια βάση το οικονομικό έτος 2022, εξαιρουμένου αυτού του έκτακτου περιστατικού, υποστηριζόμενα από το NII, τις καθαρές αμοιβές και τα λοιπά έσοδα.

Τα βασικά έσοδα (NII και καθαρές αμοιβές) αυξήθηκαν κατά 7% σε ετήσια βάση στη χρήση 2022.

Το 2022, τα συνολικά NII αυξήθηκαν κατά 5% σε ετήσια βάση, καθώς η αύξηση των χαρτοφυλακίων δανείων και ομολόγων που φέρουν υψηλότερες αποδόσεις μετά τη ραγδαία αύξηση των επιτοκίων υπεραντιστάθμισε τα διαφυγόντα NII λόγω της μείωσης του κινδύνου και της χαμηλότερης συνεισφοράς από το TLTRO.

Η ζήτηση για νέα δάνεια διατηρήθηκε το 2022, κυρίως από τις επιχειρήσεις, ενώ παρέμεινε υποτονική στο τμήμα της λιανικής.

Σύμφωνα με την DBRS η αύξηση των επιτοκίων σε συνδυασμό με τις ασθενέστερες οικονομικές προοπτικές αρχίζουν να οδηγούν σε βραδύτερη αύξηση των δανείων στην Ελλάδα και αναμένει ότι η πιστωτική επέκταση το 2023 θα είναι χαμηλότερη από ό,τι το 2022.

Ωστόσο, οι ελληνικές τράπεζες θα επωφεληθούν σταδιακά περισσότερο από τη χορήγηση δανείων που συνδέονται με τα κεφάλαια του Μηχανισμού Ανάκαμψης και Ανθεκτικότητας (RRF).

Ενώ η ταχύτερη ανατιμολόγηση των δανείων σε σχέση με τις καταθέσεις έχει συμβάλει στην αύξηση του NII μέχρι σήμερα, αναμένει ότι αυτό θα μειωθεί λόγω της πιθανής αύξησης του κόστους των καταθέσεων, των μετατοπίσεων στο μείγμα καταθέσεων των πελατών προς προϊόντα με υψηλότερες απολαβές, του ανταγωνισμού στην αγορά και του υψηλότερου κόστους χρηματοδότησης χονδρικής.

Επιπλέον, η μερική αντικατάσταση των κεφαλαίων του TLTRO III, η οποία αναμένεται έως το τέλος του 2024, θα οδηγήσει σε υψηλότερο κόστος αναχρηματοδότησης.

Το οικονομικό έτος 2022, οι καθαρές αμοιβές αυξήθηκαν κατά 13% σε ετήσια βάση, υποστηριζόμενες από τις δραστηριότητες συναλλαγών και χρηματοδότησης, και παρά την υψηλή μεταβλητότητα και αβεβαιότητα που επηρεάζουν τις επενδύσεις και τη διαχείριση περιουσιακών στοιχείων.

Παρ' όλα αυτά, το ποσοστό των εσόδων από αμοιβές παρέμεινε μέτριο το 2022 (18% των συνολικών εσόδων).

Το λειτουργικό κόστος μειώθηκε κατά 4% σε ετήσια βάση στη χρήση 2022, με τις πρόσφατες προσπάθειες αναδιάρθρωσης να υπεραντισταθμίζουν τις πληθωριστικές πιέσεις.

Ο μέσος δείκτης κόστους προς έσοδα διαμορφώθηκε στο ισχυρό 38% στη χρήση 2022, αν και σε αυτόν περιλαμβάνονται σημαντικά κέρδη από συναλλαγές και άλλα μη επαναλαμβανόμενα κέρδη.

Το κόστος του κινδύνου μειώνεται χάρη στους καθαρότερους ισολογισμούς

Το οικονομικό έτος 2022, οι προβλέψεις για επισφάλειες (LLPs) ήταν πάνω από 70% χαμηλότερες σε ετήσια βάση, χάρη στην έντονη βελτίωση του προφίλ κινδύνου.

Κατά την άποψη της DBRS, οι LLPs είναι πιθανό να αυξηθούν το 2023 από το επίπεδο του 2022 για να αντιμετωπίσουν τους αυξημένους κινδύνους για την ποιότητα του ενεργητικού στο τρέχον περιβάλλον λόγω των υψηλότερων επιτοκίων, του υψηλότερου κόστους ζωής και της συνολικής επιβράδυνσης που αναμένεται στην οικονομία.

Παρ' όλα αυτά, οι τρέχουσες εκτιμήσεις εξακολουθούν να δείχνουν θετική αύξηση του ΑΕΠ το 2023 για την Ελλάδα.

Το μέσο κόστος κινδύνου (CoR) παρέμεινε στο πολύ υψηλό επίπεδο των 114 μ.β. το οικονομικό έτος 2022, αν και σημαντικά χαμηλότερο από τα επίπεδα που αναφέρθηκαν την περίοδο 2019-2021.

Το κόστος κινδύνου είναι πιθανό να παραμείνει πάνω από τον ευρωπαϊκό μέσο όρο βραχυπρόθεσμα, καθώς το προφίλ κινδύνου των ελληνικών τραπεζών εξακολουθεί να συγκρίνεται δυσμενώς.

Ωστόσο, η DBRS αναμένει ότι το κόστος κινδύνου θα παραμείνει κάτω από το πολύ υψηλό επίπεδο που παρατηρήθηκε τα τελευταία χρόνια, εάν η επιδείνωση της ποιότητας του ενεργητικού δεν αποκλίνει σημαντικά από τις τρέχουσες προβλέψεις.

Ισχυρότερα προφίλ κινδύνου

Η συνέχιση της μείωσης του κινδύνου σε συνδυασμό με τον περιορισμένο σχηματισμό νέων NPE και τη συνεχή χορήγηση νέων δανείων συνέβαλαν στη βελτίωση των δεικτών ποιότητας του ενεργητικού το 2022.

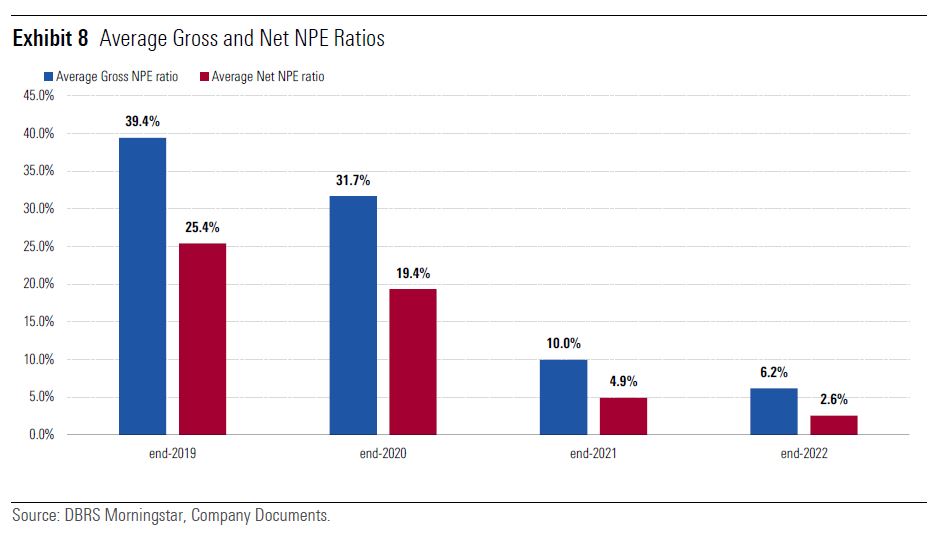

Ο μέσος ακαθάριστος και καθαρός δείκτης NPE μειώθηκε σε 6,2% και 2,6% αντίστοιχα στο τέλος του 2022 από 10% και 4,9% στο τέλος του 2021.

Το μέσο επίπεδο κάλυψης των NPEs, βάσει των συνολικών προβλέψεων, διαμορφώθηκε σε επαρκές 60% στο τέλος του 2022, αυξημένο κατά σχεδόν 7 ποσοστιαίες μονάδες σε σύγκριση με το τέλος του 2021.

Η σωρευτική μείωση του αποθέματος των ακαθάριστων NPEs από το 2019 έως το 2022 έφτασε το σημαντικό -86% και επιτεύχθηκε κυρίως ανόργανα, αξιοποιώντας το Ελληνικό Σύστημα Προστασίας Περιουσιακών Στοιχείων (HAPS) για τιτλοποιήσεις NPEs.

Ωστόσο, το HAPS έχει λήξει και είναι ακόμη άγνωστο αν θα ανανεωθεί και, αν ναι, υπό ποιους όρους.

Η μελλοντική μείωση του κινδύνου αναμένεται να συμβάλει στην αντιστάθμιση της αναμενόμενης αύξησης των νέων εισροών NPE λόγω της εξασθένησης των οικονομικών προοπτικών.

Αν και είναι λογικό να αναμένεται κάποια επιδείνωση της ποιότητας του ενεργητικού, σε αυτό το στάδιο η DBRS δεν αναμένει ότι οι δείκτες ποιότητας του ενεργητικού των ελληνικών τραπεζών θα επιδεινωθούν στα ίδια πολύ αδύναμα επίπεδα που αναφέρθηκαν τα τελευταία χρόνια.

Υγιής ρευστότητα

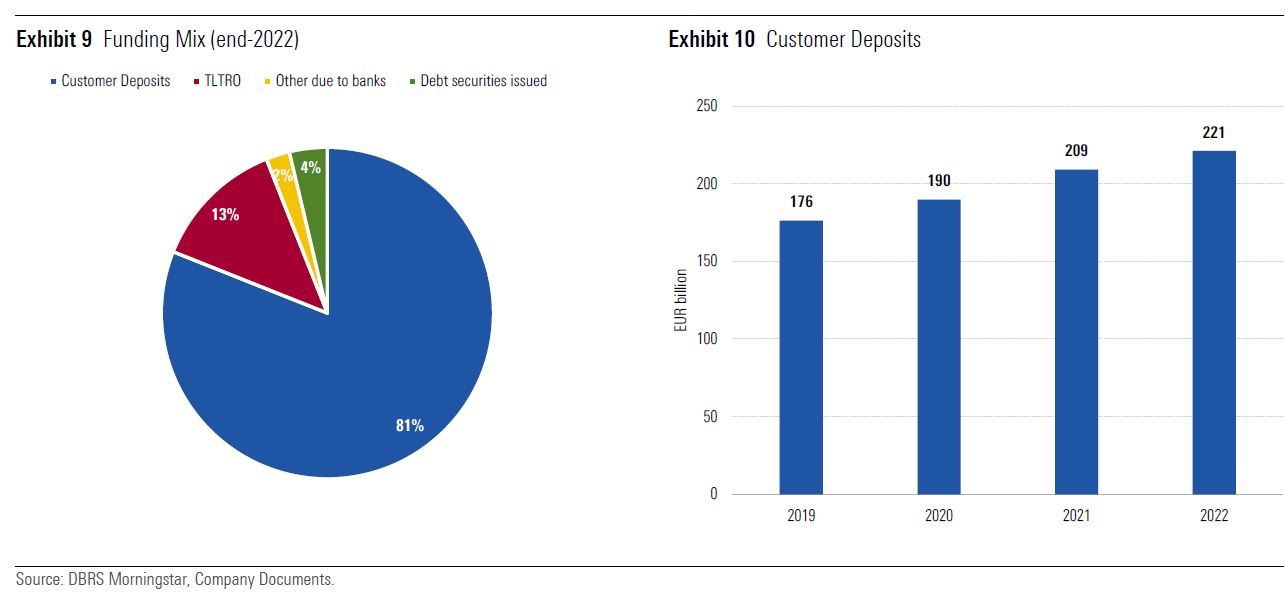

Οι ελληνικές τράπεζες χρηματοδοτούνται κυρίως μέσω καταθέσεων.

Οι καταθέσεις πελατών αντιπροσώπευαν περίπου το 81% της συνολικής χρηματοδότησης στο τέλος του 2022, με περίπου το 70% του συνόλου να προέρχεται από πελάτες λιανικής, οι οποίες συνήθως τείνουν να είναι πιο σταθερές και λιγότερο ευμετάβλητες από εκείνες των επιχειρήσεων.

Περίπου το 80% των συνολικών καταθέσεων αφορούσε καταθέσεις όψεως/αποταμίευσης, ενώ το υπόλοιπο ήταν προθεσμιακές καταθέσεις.

Οι καταθέσεις των πελατών αυξήθηκαν σημαντικά από το 2019 έως το 2022, αντανακλώντας την αποκατάσταση της εμπιστοσύνης προς τον ελληνικό τραπεζικό τομέα μετά τα προβλήματα ρευστότητας που αντιμετωπίστηκαν στο πρόσφατο παρελθόν, καθώς και τις υψηλότερες αποταμιεύσεις από τα νοικοκυριά και τις επιχειρήσεις που προκλήθηκαν από την περίοδο του COVID-19.

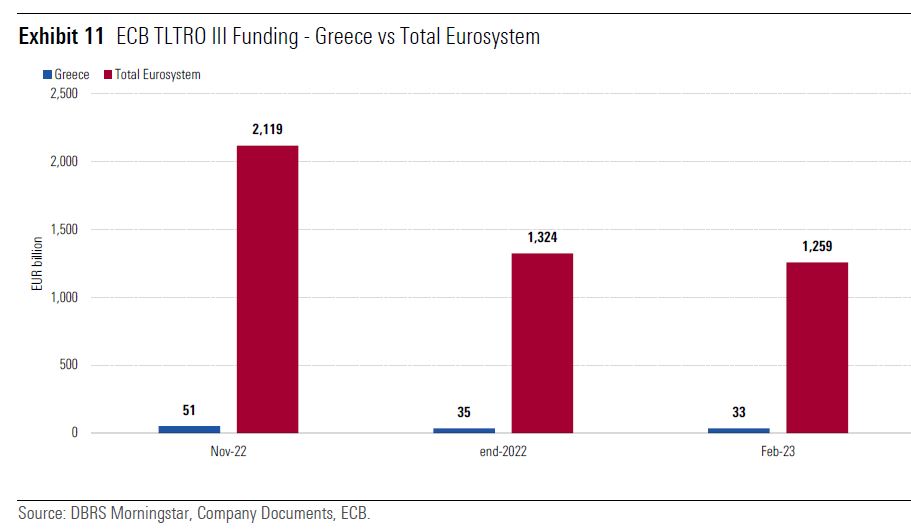

Τα κεφάλαια TLTRO III της ΕΚΤ αποτελούν τη δεύτερη κύρια πηγή χρηματοδότησης για τις ελληνικές τράπεζες.

Στις αρχές Φεβρουαρίου 2023, οι ελληνικές τράπεζες διέθεταν περίπου 33 δισεκ. ευρώ από τα κεφάλαια TLTRO III, ή περίπου 3% του συνόλου των TLTRO III του Ευρωσυστήματος.

Τα κεφάλαια αυτά θα λήξουν στο τέλος του 2024 και η επιστροφή τους θα πρέπει να είναι διαχειρίσιμη για τις ελληνικές τράπεζες κατά την άποψη της DBRS, λαμβάνοντας υπόψη τα άνετα επίπεδα ρευστότητας στον τομέα που αποδεικνύονται από ένα μέσο Δείκτη Κάλυψης Ρευστότητας (LCR) της τάξης του 200% στο τέλος του 2022

Η κεφαλαιοποίηση ανακτά έδαφος

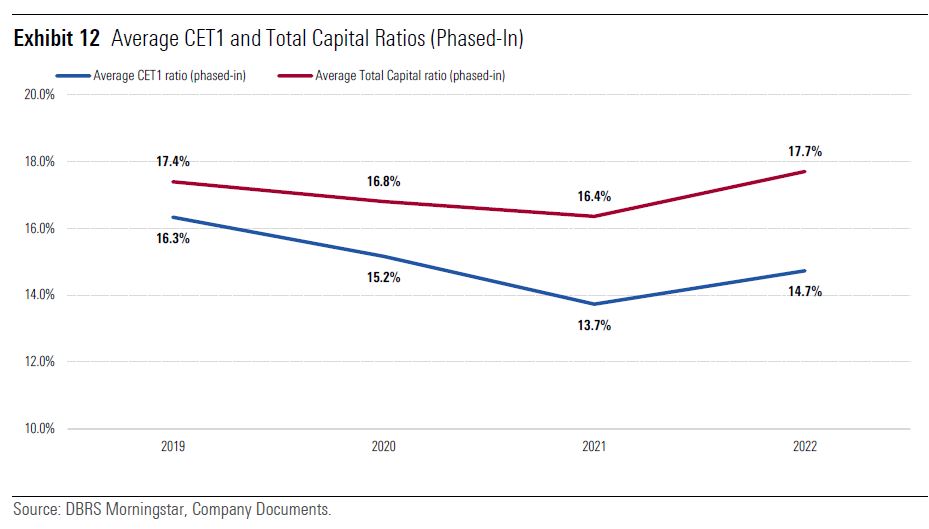

Η διαδικασία εξυγίανσης των δανείων έπληξε σημαντικά την κεφαλαιοποίηση των ελληνικών τραπεζών το 2020 και το 2021, ωστόσο η πορεία των κεφαλαίων βελτιώθηκε το 2022.

Στο τέλος του 2022, ο μέσος δείκτης CET1 σταδιακά ήταν 14,7%, ενώ ο μέσος δείκτης συνολικού κεφαλαίου ήταν 17,7%, από 13,7% και 16,4% στο τέλος του 2021.

Αυτό το επίπεδο των κεφαλαιακών δεικτών εξασφαλίζει ικανοποιητικά αποθέματα ασφαλείας της τάξης των 500 μ.β. και 310 μ.β. αντίστοιχα για τους δείκτες CET1 και Συνολικού Κεφαλαίου σε σχέση με τις ελάχιστες απαιτήσεις για το 2023.

Υπό το πρίσμα της βελτίωσης της κεφαλαιοποίησης και αντανακλώντας την προσδοκία περαιτέρω ανοδικής πορείας για την εσωτερική δημιουργία κεφαλαίων, η DBRS σημειώνει ότι ορισμένες ελληνικές τράπεζες στοχεύουν να επαναλάβουν τη διανομή μερισμάτων το 2023-2024, με την επιφύλαξη των κανονιστικών εγκρίσεων.

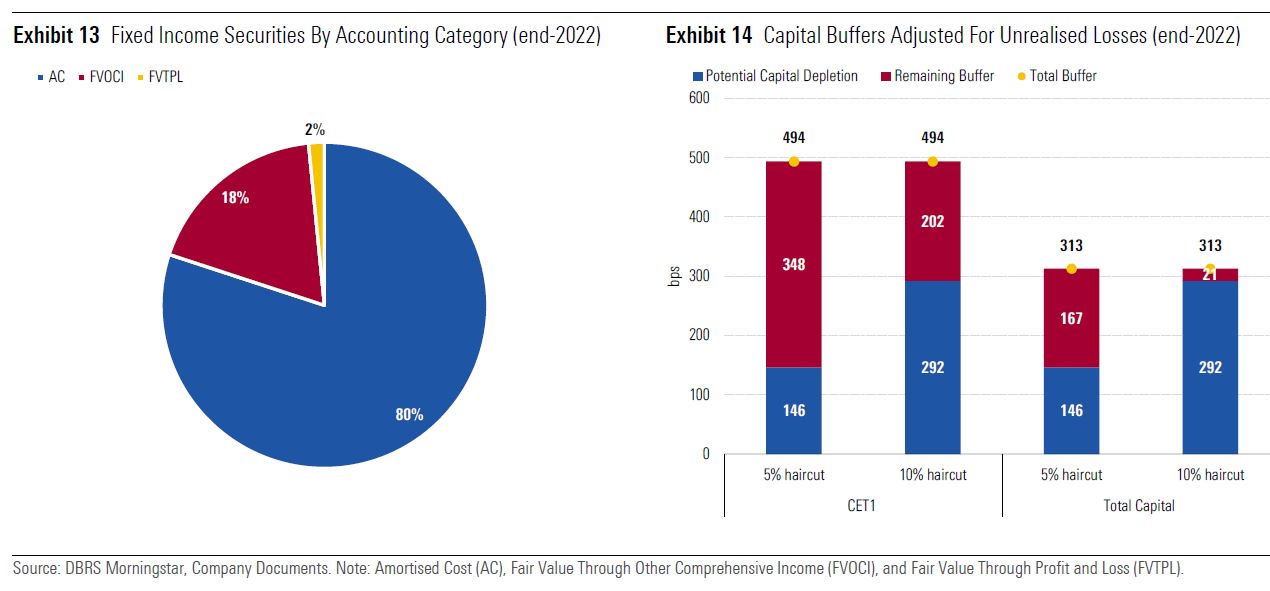

Οι μεγάλες ελληνικές τράπεζες διατηρούν σημαντικές επενδύσεις σε τίτλους σταθερού εισοδήματος, οι οποίοι αντιπροσώπευαν κατά μέσο όρο περίπου το 16% του συνολικού ενεργητικού στο τέλος του 2022 και περίπου δύο φορές το σύνολο των ιδίων κεφαλαίων τους.

Η συντριπτική πλειονότητα αυτών των τίτλων είναι ομόλογα του ελληνικού δημοσίου και άλλα κρατικά χρεόγραφα και περίπου το 80% του συνόλου των τίτλων σταθερού εισοδήματος ταξινομείται στο αποσβεσμένο κόστος.

Αυτό μεταφράζεται σε συνολικούς τίτλους σταθερού εισοδήματος σε ΑΚ που αντιστοιχούν στο 13% του συνολικού ενεργητικού και 1,6 φορές του συνολικού μετοχικού κεφαλαίου κατά μέσο όρο.

Στο σημερινό περιβάλλον που χαρακτηρίζεται από ταχεία αύξηση των επιτοκίων, η DBRS αναμένει ότι τα εν λόγω χρεόγραφα στην AC θα φέρουν μη πραγματοποιημένες ζημίες που δεν καταγράφονται στους λογαριασμούς των τραπεζών, καθώς τα εν λόγω χρεόγραφα δεν αποτιμώνται στην αγορά.

Σε ένα θεωρητικό γεγονός που θα οδηγούσε στην πώληση ολόκληρου του χαρτοφυλακίου σταθερού εισοδήματος στην AC με ζημία προ φόρων 5-10% (για παράδειγμα, εάν οι ελληνικές τράπεζες αντιμετώπιζαν κάποια σημαντική πίεση στη χρηματοδότηση και τη ρευστότητα που συνδέεται με την κατάρρευση της SVB και της Signature Bank στις ΗΠΑ), η DBRS εκτιμά ότι η επίπτωση στα κεφάλαια θα ήταν περίπου 150-300 μονάδες βάσης, κάτω από τα κεφαλαιακά αποθέματα ασφαλείας στο τέλος του 2022.

Η άσκηση δεν λαμβάνει υπόψη τη διάρκεια και τις στρατηγικές αντιστάθμισης κινδύνου των τραπεζών, οι οποίες μπορούν να επηρεάσουν σημαντικά το ύψος των μη πραγματοποιηθεισών ζημιών.

Επιπλέον, οι τίτλοι αυτοί συμβάλλουν στην αύξηση των NII, δεδομένων των υψηλότερων αποδόσεών τους.

Επιπλέον, πιστεύει ότι είναι απίθανο οι ελληνικές τράπεζες να αντιμετωπίσουν σημαντική πίεση όσον αφορά τη χρηματοδότηση και τη ρευστότητα, δεδομένης της ισχυρούς καταθετικής τους βάσης λιανικών καταθέσεων και των επαρκών επιπέδων ρευστότητας, καταλήγει η DBRS.

www.bankingnews.gr

Όπως συνοψίζει η DBRS, οι μεγάλες ελληνικές τράπεζες (Alpha Bank, Eurobank, Εθνική Τράπεζα και Πειραιώς) ανακοίνωσαν συνολικά καθαρά κέρδη 3,7 δισ. ευρώ το οικονομικό έτος 2022, έναντι καθαρών ζημιών 4,7 δισ. ευρώ το οικονομικό έτος 2021.

Τα υψηλότερα έσοδα, τα χαμηλότερα λειτουργικά έξοδα και το μειωμένο πιστωτικό κόστος στήριξαν τα επίπεδα καθαρής κερδοφορίας το 2022 μετά από έτη που επηρεάστηκαν από την απομείωση κινδύνου, την αναδιάρθρωση και το COVID-19.

Τα έσοδα το 2022 αντανακλούν βελτιώσεις σε όλες τις ροές, συμπεριλαμβανομένων των καθαρών εσόδων από τόκους (NII), των καθαρών προμηθειών και των λοιπών εσόδων.

Οι χορηγήσεις νέων δανείων διατηρήθηκαν το 2022, κυρίως λόγω των επιχειρήσεων.

Ωστόσο, η DBRS αναμένει ότι η πιστωτική επέκταση το 2023 θα είναι χαμηλότερη από ό,τι το 2022, λόγω των υψηλότερων επιτοκίων και της επιβράδυνσης της οικονομίας.

Η ταχύτερη ανατιμολόγηση των δανείων σε σχέση με τις καταθέσεις συνέβαλε στην αύξηση του NII μέχρι σήμερα, ωστόσο αναμένει ότι αυτό θα μειωθεί λόγω του υψηλότερου κόστους χρηματοδότησης.

Η διαχείριση του κόστους παρέμεινε υγιής παρά τις πληθωριστικές πιέσεις.

Θα αυξηθεί το κόστος κινδύνου

Το 2022, οι προβλέψεις για επισφάλειες και το κόστος κινδύνου μειώθηκαν αισθητά λόγω των καθαρότερων ισολογισμών.

Κατά την άποψη της DBRS, το κόστος κινδύνου θα μπορούσε να αυξηθεί το 2023 λόγω των υψηλότερων κινδύνων για την ποιότητα του ενεργητικού σε αυτό το περιβάλλον, ωστόσο αναμένει ότι θα παραμείνει χαμηλότερο από ό,τι τα τελευταία χρόνια.

Η ποιότητα του ενεργητικού βελτιώθηκε το 2022, χάρη στην απομείωση του κινδύνου, τις χαμηλές εισροές νέων μη εξυπηρετούμενων ανοιγμάτων (NPE) και τα υψηλότερα νέα δάνεια.

Η άφθονη, αυξανόμενη και ως επί το πλείστον καταθετική βάση παρέχει στις ελληνικές τράπεζες ένα μάλλον σταθερό, αν και μέτρια διαφοροποιημένο, μείγμα χρηματοδότησης.

Η ρευστότητα ήταν ικανοποιητική στον τομέα στο τέλος του 2022 και θα πρέπει να απορροφήσει την αποπληρωμή των στοχευμένων πράξεων πιο μακροπρόθεσμης αναχρηματοδότησης (TLTRO) III της ΕΚΤ.

Η κεφαλαιοποίηση ανέκτησε έδαφος το 2022 μετά τις επιπτώσεις από την απομείωση του κινδύνου.

Τα κεφαλαιακά αποθέματα ασφαλείας επαρκούν για την απορρόφηση των μη πραγματοποιηθεισών ζημιών επί των τίτλων σταθερού εισοδήματος στο αποσβεσμένο κόστος (AC), σε περίπτωση που αυτές υλοποιηθούν λόγω τυχόν πιέσεων χρηματοδότησης και ρευστότητας μετά την κατάρρευση της SVB και της Signature Bank.

Έσοδα που αντικατοπτρίζουν βελτιώσεις σε όλες τις ροές- υγιής διαχείριση του κόστους

Το οικονομικό έτος 2022, τα συνολικά έσοδα αυξήθηκαν κατά 59% σε ετήσια βάση, χάρη στις αυξήσεις σε όλες τις πηγές εσόδων, αν και το 2021 περιλάμβανε ένα σημαντικό αρνητικό εφάπαξ ποσό λόγω της μείωσης του ρίσκου.

Τα συνολικά έσοδα είχαν αυξηθεί κατά 18% σε ετήσια βάση το οικονομικό έτος 2022, εξαιρουμένου αυτού του έκτακτου περιστατικού, υποστηριζόμενα από το NII, τις καθαρές αμοιβές και τα λοιπά έσοδα.

Τα βασικά έσοδα (NII και καθαρές αμοιβές) αυξήθηκαν κατά 7% σε ετήσια βάση στη χρήση 2022.

Το 2022, τα συνολικά NII αυξήθηκαν κατά 5% σε ετήσια βάση, καθώς η αύξηση των χαρτοφυλακίων δανείων και ομολόγων που φέρουν υψηλότερες αποδόσεις μετά τη ραγδαία αύξηση των επιτοκίων υπεραντιστάθμισε τα διαφυγόντα NII λόγω της μείωσης του κινδύνου και της χαμηλότερης συνεισφοράς από το TLTRO.

Η ζήτηση για νέα δάνεια διατηρήθηκε το 2022, κυρίως από τις επιχειρήσεις, ενώ παρέμεινε υποτονική στο τμήμα της λιανικής.

Σύμφωνα με την DBRS η αύξηση των επιτοκίων σε συνδυασμό με τις ασθενέστερες οικονομικές προοπτικές αρχίζουν να οδηγούν σε βραδύτερη αύξηση των δανείων στην Ελλάδα και αναμένει ότι η πιστωτική επέκταση το 2023 θα είναι χαμηλότερη από ό,τι το 2022.

Ωστόσο, οι ελληνικές τράπεζες θα επωφεληθούν σταδιακά περισσότερο από τη χορήγηση δανείων που συνδέονται με τα κεφάλαια του Μηχανισμού Ανάκαμψης και Ανθεκτικότητας (RRF).

Ενώ η ταχύτερη ανατιμολόγηση των δανείων σε σχέση με τις καταθέσεις έχει συμβάλει στην αύξηση του NII μέχρι σήμερα, αναμένει ότι αυτό θα μειωθεί λόγω της πιθανής αύξησης του κόστους των καταθέσεων, των μετατοπίσεων στο μείγμα καταθέσεων των πελατών προς προϊόντα με υψηλότερες απολαβές, του ανταγωνισμού στην αγορά και του υψηλότερου κόστους χρηματοδότησης χονδρικής.

Επιπλέον, η μερική αντικατάσταση των κεφαλαίων του TLTRO III, η οποία αναμένεται έως το τέλος του 2024, θα οδηγήσει σε υψηλότερο κόστος αναχρηματοδότησης.

Το οικονομικό έτος 2022, οι καθαρές αμοιβές αυξήθηκαν κατά 13% σε ετήσια βάση, υποστηριζόμενες από τις δραστηριότητες συναλλαγών και χρηματοδότησης, και παρά την υψηλή μεταβλητότητα και αβεβαιότητα που επηρεάζουν τις επενδύσεις και τη διαχείριση περιουσιακών στοιχείων.

Παρ' όλα αυτά, το ποσοστό των εσόδων από αμοιβές παρέμεινε μέτριο το 2022 (18% των συνολικών εσόδων).

Το λειτουργικό κόστος μειώθηκε κατά 4% σε ετήσια βάση στη χρήση 2022, με τις πρόσφατες προσπάθειες αναδιάρθρωσης να υπεραντισταθμίζουν τις πληθωριστικές πιέσεις.

Ο μέσος δείκτης κόστους προς έσοδα διαμορφώθηκε στο ισχυρό 38% στη χρήση 2022, αν και σε αυτόν περιλαμβάνονται σημαντικά κέρδη από συναλλαγές και άλλα μη επαναλαμβανόμενα κέρδη.

Το κόστος του κινδύνου μειώνεται χάρη στους καθαρότερους ισολογισμούς

Το οικονομικό έτος 2022, οι προβλέψεις για επισφάλειες (LLPs) ήταν πάνω από 70% χαμηλότερες σε ετήσια βάση, χάρη στην έντονη βελτίωση του προφίλ κινδύνου.

Κατά την άποψη της DBRS, οι LLPs είναι πιθανό να αυξηθούν το 2023 από το επίπεδο του 2022 για να αντιμετωπίσουν τους αυξημένους κινδύνους για την ποιότητα του ενεργητικού στο τρέχον περιβάλλον λόγω των υψηλότερων επιτοκίων, του υψηλότερου κόστους ζωής και της συνολικής επιβράδυνσης που αναμένεται στην οικονομία.

Παρ' όλα αυτά, οι τρέχουσες εκτιμήσεις εξακολουθούν να δείχνουν θετική αύξηση του ΑΕΠ το 2023 για την Ελλάδα.

Το μέσο κόστος κινδύνου (CoR) παρέμεινε στο πολύ υψηλό επίπεδο των 114 μ.β. το οικονομικό έτος 2022, αν και σημαντικά χαμηλότερο από τα επίπεδα που αναφέρθηκαν την περίοδο 2019-2021.

Το κόστος κινδύνου είναι πιθανό να παραμείνει πάνω από τον ευρωπαϊκό μέσο όρο βραχυπρόθεσμα, καθώς το προφίλ κινδύνου των ελληνικών τραπεζών εξακολουθεί να συγκρίνεται δυσμενώς.

Ωστόσο, η DBRS αναμένει ότι το κόστος κινδύνου θα παραμείνει κάτω από το πολύ υψηλό επίπεδο που παρατηρήθηκε τα τελευταία χρόνια, εάν η επιδείνωση της ποιότητας του ενεργητικού δεν αποκλίνει σημαντικά από τις τρέχουσες προβλέψεις.

Ισχυρότερα προφίλ κινδύνου

Η συνέχιση της μείωσης του κινδύνου σε συνδυασμό με τον περιορισμένο σχηματισμό νέων NPE και τη συνεχή χορήγηση νέων δανείων συνέβαλαν στη βελτίωση των δεικτών ποιότητας του ενεργητικού το 2022.

Ο μέσος ακαθάριστος και καθαρός δείκτης NPE μειώθηκε σε 6,2% και 2,6% αντίστοιχα στο τέλος του 2022 από 10% και 4,9% στο τέλος του 2021.

Το μέσο επίπεδο κάλυψης των NPEs, βάσει των συνολικών προβλέψεων, διαμορφώθηκε σε επαρκές 60% στο τέλος του 2022, αυξημένο κατά σχεδόν 7 ποσοστιαίες μονάδες σε σύγκριση με το τέλος του 2021.

Η σωρευτική μείωση του αποθέματος των ακαθάριστων NPEs από το 2019 έως το 2022 έφτασε το σημαντικό -86% και επιτεύχθηκε κυρίως ανόργανα, αξιοποιώντας το Ελληνικό Σύστημα Προστασίας Περιουσιακών Στοιχείων (HAPS) για τιτλοποιήσεις NPEs.

Ωστόσο, το HAPS έχει λήξει και είναι ακόμη άγνωστο αν θα ανανεωθεί και, αν ναι, υπό ποιους όρους.

Η μελλοντική μείωση του κινδύνου αναμένεται να συμβάλει στην αντιστάθμιση της αναμενόμενης αύξησης των νέων εισροών NPE λόγω της εξασθένησης των οικονομικών προοπτικών.

Αν και είναι λογικό να αναμένεται κάποια επιδείνωση της ποιότητας του ενεργητικού, σε αυτό το στάδιο η DBRS δεν αναμένει ότι οι δείκτες ποιότητας του ενεργητικού των ελληνικών τραπεζών θα επιδεινωθούν στα ίδια πολύ αδύναμα επίπεδα που αναφέρθηκαν τα τελευταία χρόνια.

Υγιής ρευστότητα

Οι ελληνικές τράπεζες χρηματοδοτούνται κυρίως μέσω καταθέσεων.

Οι καταθέσεις πελατών αντιπροσώπευαν περίπου το 81% της συνολικής χρηματοδότησης στο τέλος του 2022, με περίπου το 70% του συνόλου να προέρχεται από πελάτες λιανικής, οι οποίες συνήθως τείνουν να είναι πιο σταθερές και λιγότερο ευμετάβλητες από εκείνες των επιχειρήσεων.

Περίπου το 80% των συνολικών καταθέσεων αφορούσε καταθέσεις όψεως/αποταμίευσης, ενώ το υπόλοιπο ήταν προθεσμιακές καταθέσεις.

Οι καταθέσεις των πελατών αυξήθηκαν σημαντικά από το 2019 έως το 2022, αντανακλώντας την αποκατάσταση της εμπιστοσύνης προς τον ελληνικό τραπεζικό τομέα μετά τα προβλήματα ρευστότητας που αντιμετωπίστηκαν στο πρόσφατο παρελθόν, καθώς και τις υψηλότερες αποταμιεύσεις από τα νοικοκυριά και τις επιχειρήσεις που προκλήθηκαν από την περίοδο του COVID-19.

Τα κεφάλαια TLTRO III της ΕΚΤ αποτελούν τη δεύτερη κύρια πηγή χρηματοδότησης για τις ελληνικές τράπεζες.

Στις αρχές Φεβρουαρίου 2023, οι ελληνικές τράπεζες διέθεταν περίπου 33 δισεκ. ευρώ από τα κεφάλαια TLTRO III, ή περίπου 3% του συνόλου των TLTRO III του Ευρωσυστήματος.

Τα κεφάλαια αυτά θα λήξουν στο τέλος του 2024 και η επιστροφή τους θα πρέπει να είναι διαχειρίσιμη για τις ελληνικές τράπεζες κατά την άποψη της DBRS, λαμβάνοντας υπόψη τα άνετα επίπεδα ρευστότητας στον τομέα που αποδεικνύονται από ένα μέσο Δείκτη Κάλυψης Ρευστότητας (LCR) της τάξης του 200% στο τέλος του 2022

Η κεφαλαιοποίηση ανακτά έδαφος

Η διαδικασία εξυγίανσης των δανείων έπληξε σημαντικά την κεφαλαιοποίηση των ελληνικών τραπεζών το 2020 και το 2021, ωστόσο η πορεία των κεφαλαίων βελτιώθηκε το 2022.

Στο τέλος του 2022, ο μέσος δείκτης CET1 σταδιακά ήταν 14,7%, ενώ ο μέσος δείκτης συνολικού κεφαλαίου ήταν 17,7%, από 13,7% και 16,4% στο τέλος του 2021.

Αυτό το επίπεδο των κεφαλαιακών δεικτών εξασφαλίζει ικανοποιητικά αποθέματα ασφαλείας της τάξης των 500 μ.β. και 310 μ.β. αντίστοιχα για τους δείκτες CET1 και Συνολικού Κεφαλαίου σε σχέση με τις ελάχιστες απαιτήσεις για το 2023.

Υπό το πρίσμα της βελτίωσης της κεφαλαιοποίησης και αντανακλώντας την προσδοκία περαιτέρω ανοδικής πορείας για την εσωτερική δημιουργία κεφαλαίων, η DBRS σημειώνει ότι ορισμένες ελληνικές τράπεζες στοχεύουν να επαναλάβουν τη διανομή μερισμάτων το 2023-2024, με την επιφύλαξη των κανονιστικών εγκρίσεων.

Οι μεγάλες ελληνικές τράπεζες διατηρούν σημαντικές επενδύσεις σε τίτλους σταθερού εισοδήματος, οι οποίοι αντιπροσώπευαν κατά μέσο όρο περίπου το 16% του συνολικού ενεργητικού στο τέλος του 2022 και περίπου δύο φορές το σύνολο των ιδίων κεφαλαίων τους.

Η συντριπτική πλειονότητα αυτών των τίτλων είναι ομόλογα του ελληνικού δημοσίου και άλλα κρατικά χρεόγραφα και περίπου το 80% του συνόλου των τίτλων σταθερού εισοδήματος ταξινομείται στο αποσβεσμένο κόστος.

Αυτό μεταφράζεται σε συνολικούς τίτλους σταθερού εισοδήματος σε ΑΚ που αντιστοιχούν στο 13% του συνολικού ενεργητικού και 1,6 φορές του συνολικού μετοχικού κεφαλαίου κατά μέσο όρο.

Στο σημερινό περιβάλλον που χαρακτηρίζεται από ταχεία αύξηση των επιτοκίων, η DBRS αναμένει ότι τα εν λόγω χρεόγραφα στην AC θα φέρουν μη πραγματοποιημένες ζημίες που δεν καταγράφονται στους λογαριασμούς των τραπεζών, καθώς τα εν λόγω χρεόγραφα δεν αποτιμώνται στην αγορά.

Σε ένα θεωρητικό γεγονός που θα οδηγούσε στην πώληση ολόκληρου του χαρτοφυλακίου σταθερού εισοδήματος στην AC με ζημία προ φόρων 5-10% (για παράδειγμα, εάν οι ελληνικές τράπεζες αντιμετώπιζαν κάποια σημαντική πίεση στη χρηματοδότηση και τη ρευστότητα που συνδέεται με την κατάρρευση της SVB και της Signature Bank στις ΗΠΑ), η DBRS εκτιμά ότι η επίπτωση στα κεφάλαια θα ήταν περίπου 150-300 μονάδες βάσης, κάτω από τα κεφαλαιακά αποθέματα ασφαλείας στο τέλος του 2022.

Η άσκηση δεν λαμβάνει υπόψη τη διάρκεια και τις στρατηγικές αντιστάθμισης κινδύνου των τραπεζών, οι οποίες μπορούν να επηρεάσουν σημαντικά το ύψος των μη πραγματοποιηθεισών ζημιών.

Επιπλέον, οι τίτλοι αυτοί συμβάλλουν στην αύξηση των NII, δεδομένων των υψηλότερων αποδόσεών τους.

Επιπλέον, πιστεύει ότι είναι απίθανο οι ελληνικές τράπεζες να αντιμετωπίσουν σημαντική πίεση όσον αφορά τη χρηματοδότηση και τη ρευστότητα, δεδομένης της ισχυρούς καταθετικής τους βάσης λιανικών καταθέσεων και των επαρκών επιπέδων ρευστότητας, καταλήγει η DBRS.

www.bankingnews.gr

Σχόλια αναγνωστών