Αντίθετα με την τεχνική ανάλυση των «ταύρων», τα θεμελιώδη δείχνουν... πτώση

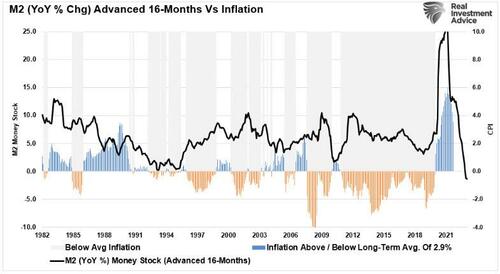

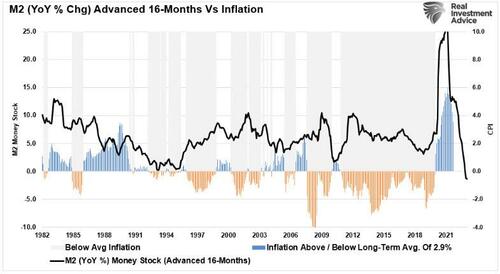

Η διόρθωση στις αγορές και ειδικότερα στη Wall Street άρχισε… -αν και κανείς δεν μπορεί να το πει αυτό με βεβαιότητα- αναφέρει η Bank of America, καθώς «η κατάρρευση της προσφοράς χρήματος Μ2 υποδηλώνει από τη μια συρρίκνωση του πληθωρισμού, αλλά από την άλλη οικονομική συρρίκνωση».

Ειδικότερα, τις τελευταίες εβδομάδες, η μάχη μεταξύ των «ταύρων», που στηρίζονται στην τεχνική ανάλυση, με τις «αρκούδες», που ερείδονται στην πορεία των θεμελιωδών μεγεθών, μαίνεται.

Στις 27 Ιανουαρίου, συζητήσαμε τα ανοδικά σήματα που έδινε η αγορά, παρά τη συνεχιζόμενη επιθετική στάση της Fed σε ό,τι αφορά τη νομισματική πολιτική.

Η άνοδος της αγοράς συνεχίστηκε την περασμένη εβδομάδα, αλλά την Παρασκευή (10/2) προσέκρουσε σε αντίσταση, καθώς οι αγορές «ωθούνται» από τυπικές αποκλίσεις (3-standard deviations) σε σχέση με τον κυλιόμενο μέσο όρο των τελευταίων 50 ημερών.

Παρότι όμως η αδυναμία ήταν σε έναν βαθμό αναμενόμενη, είναι απαραίτητο να καθοριστεί εάν η διάσπαση είναι εφικτή.

Το αν περάσουμε από bear market σε bull market θα το μάθουμε σχετικά σύντομα…

Σε κάθε περίπτωση, για να επιβεβαιωθεί πως η διάσπαση είναι βιώσιμη, ακυρώνοντας την bear market, είναι ζωτικής σημασίας μια υποχώρηση στην προηγούμενη γραμμή πτωτικής τάσης.

Μια τέτοια διόρθωση θα πετύχαινε πολλά πράγματα: από την εξάλειψη των συνθηκών υπεραγοράς, τη μετατροπή της προηγούμενης αντίστασης σε στήριξη και την επαναφόρτωση των shorts ώστε να υποστηριχθεί η άνοδος.

Το τελευταίο κομμάτι του παζλ, θα είναι μια στάση πάνω από τα υψηλά της περασμένης εβδομάδας, με τιμή στόχο για τον S&P τις 4.300 – 4.400 μον.

Μια διόρθωση ΚΑΤΩ από τη γραμμή πτωτικής τάσης και την τρέχουσα διασταύρωση του κυλιόμενου μέσου όρου των τελευταίων 50 ημέρων και των τελευταίων 200 ημερών, θα υποδηλώσει ότι η διάσπαση ήταν πράγματι ένα «ψεύτικο κεφάλι».

Αυτό θα επιβεβαιώσει ότι η bear market είναι «παρούσα» και, επομένως, είναι πιθανή μια επανάληψη των χαμηλών του περασμένου έτους.

Αυτό το σχόλιο είναι ζωτικής σημασίας καθώς ο κύριος βραχυπρόθεσμος δείκτης «πώλησης» έχει ενεργοποιηθεί για πρώτη φορά από τις αρχές Δεκεμβρίου - έχει δώσει στο παρελθόν εξαιρετικά σήματα διορθώσεων.

Το παρακάτω γράφημα δείχνει τον δείκτη ροής χρημάτων και το σήμα Κινούμενης Μέσης Σύγκλισης (MACD).

Αν και αυτό το σήμα πώλησης ΔΕΝ σημαίνει ότι η αγορά πρόκειται να καταρρεύσει, υποδηλώνει ότι τις επόμενες δύο εβδομάδες έως μήνες η αγορά πιθανότατα θα τυγχάνει διαπραγμάτευσης χαμηλότερα.

Επί του παρόντος, υπάρχουν πολλά επίπεδα ζωτικής σημασίας υποστήριξης για τον S&P 500, όπως φαίνεται στο παρακάτω διάγραμμα.

1. Οι 4.045 μον. είναι η γραμμή πτωτικής τάσης από τις κορυφές του ράλι του Ιουνίου και του Δεκεμβρίου (μαύρη διακεκομμένη γραμμή)

2. Οι 4.010 μον. είναι το προηγούμενο επίπεδο ανατροπής (38,2%) από τα χαμηλά του Οκτωβρίου.

3. Οι 3.969 μον. είναι ο κινητός μέσος όρος των τελευταίων 50 ημερών, που έχει πλέον ξεπεράσει τη γραμμή των τελευταίων 200 ημερών (πορτοκαλί γραμμή)

4. Οι 3.942 μον. είναι η τομή τόσο της «λαιμόκοψης» του αντίστροφου «μοτίβου κάτω κεφαλιού» και των «ώμων» όσο και των 200 τελευταίων ημερών (μαύρη γραμμή)

Εάν η διόρθωση της αγοράς παραβιάζει όλες αυτές τις στηρίξεις, η «bear market» παραμένει ανέπαφη και το ράλι από τα χαμηλά του Οκτωβρίου δεν ήταν παρά ένα «ψεύτικο κεφάλι».

Είναι όμως αυτό δυνατό;

Οι επενδυτές είναι πολύ bullish;

Η πιο σημαντική ανησυχία μας σε σχέση με την «bear market» και τις φωνές για «ύφεση» είναι πως όλοι τις περιμένουν.

«Από μια αντίθετη επενδυτική άποψη, όλοι παραμένουν bearish, παρά τη διόρθωση της αγοράς το περασμένο έτος».

Όπως αναφέρει ο Κανόνας Νούμερο 9 του Bob Farrell:

«Όταν όλοι οι ειδικοί και οι προβλέψεις συμφωνήσουν – κάτι άλλο πρόκειται να συμβεί.

Οι υπερβολές δημιουργούνται από όλους που στοιχηματίζουν στην ίδια πλευρά του εμπορίου.

Όταν η αγορά κορυφώθηκε τον Ιανουάριο του 2022, όλοι ήταν εξαιρετικά bullish και κανείς δεν αναζητούσε πτώση 20%.

Ο Sam Stovall, ο αναλυτής της Standard & Poor's, δήλωσε κάποτε:

«Αν όλοι είναι αισιόδοξοι, ποιος θα αγοράσει;

Αν όλοι είναι απαισιόδοξοι, ποιος θα πουλήσει;»

Είναι ενδιαφέρον ότι, από τον Ιανουάριο, η «πτωτική» προοπτική έχει δώσει τη θέση της σε μια «οικονομική ήπια προσγείωση» και το πτωτικό συναίσθημα έχει εξασθενήσει γρήγορα.

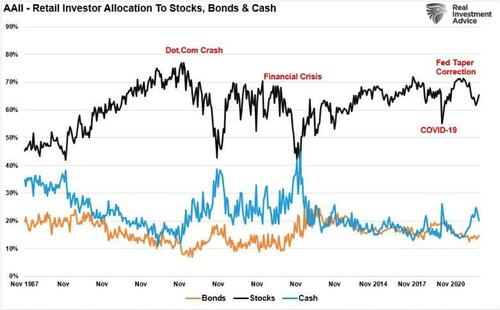

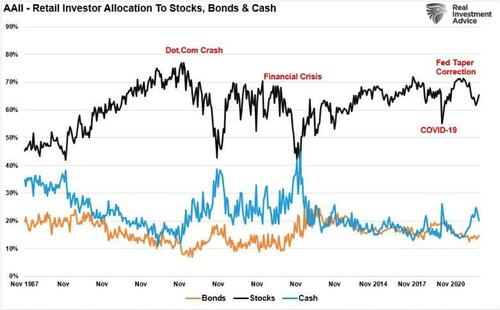

Οι μικροεπενδυτές αύξησαν απότομα τις κατανομές μετοχών τους τους τελευταίους δύο μήνες, μειώνοντας απότομα τα μετρητά τους.

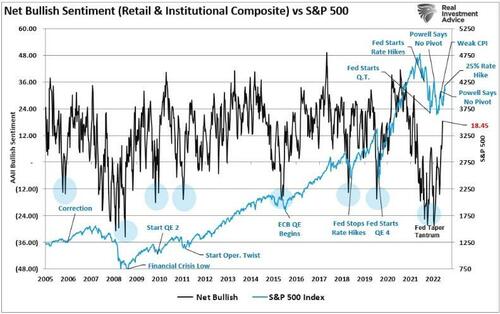

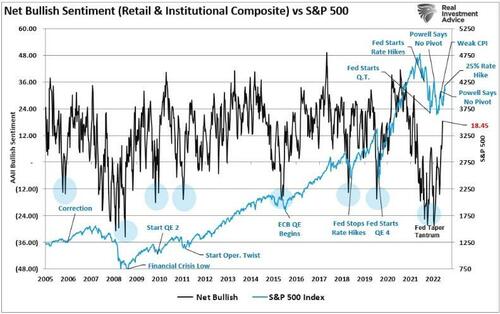

Αυτό ευθυγραμμίζεται με την απότομη αύξηση του ανοδικού κλίματος από ιδιώτες και επαγγελματίες επενδυτές.

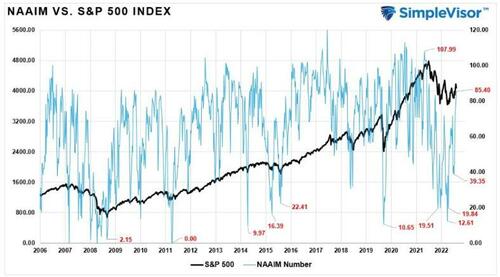

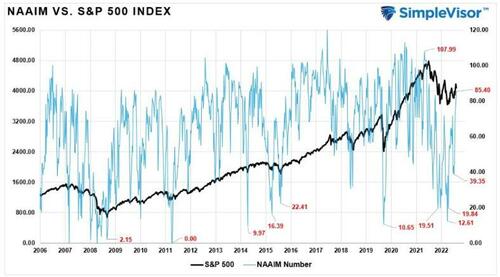

Επίσης, οι επαγγελματίες επενδυτές έχουν συσσωρευτεί στην αγορά τις τελευταίες εβδομάδες, ωθώντας σε πιο bullish επίπεδα.

Από μια αντίθετη άποψη, θα χρειαζόταν μια απότομη αλλαγή στο ανοδικό συναίσθημα για να ανακτήσουν οι «αρκούδες» τον έλεγχο του αφηγήματος.

Αρχίζει η μάχη…

Ο Michael Hartnett της BofA παρουσίασε πρόσφατα τις παραμέτρους της επερχόμενης μάχης μεταξύ των Bullish «τεχνικών» και των Bearish «θεμελιωδών μεγεθών».

Για τους θιασώτες των θεμελιωδών, η εξίσωση έχει ως εξής:

Bear market = Πληθωρισμός (= υψηλότερα επιτόκια και αστάθεια) + τέλος εποχής QE (η Fed έχει αγοράσει χρηματοπιστωτικές αξίες 7,5 τρισεκ. δολ. μετά την κατάρρευση Lehman) + τέλος της εποχής των εξαγορών στις ΗΠΑ (οι εταιρείες αγόρασαν 7,7 τρισ. δολ. από τη Lehman).

Bull market = Αυτό το σενάριο αλλάζει εάν συμβεί μια σκληρή προσγείωση στους μισθούς πριν από μια δύσκολη προσγείωση στην οικονομία, εάν ο κόσμος μετά την πανδημία επιστρέψει στη μεγαλύτερη στασιμότητα των τελευταίων 15 ετών.

Λάθος: Ο πληθωρισμός προκάλεσε σοκ στα επιτόκια και σοκ στη Wall St, αλλά μέχρι στιγμής δεν έχει προκαλέσει ύφεση σοκ.

Το 2020 η χαλαρή νομισματική πολιτική είχε άμεσα αποτελέσματα.

Από την άλλη, η επίδραση της αυστηρότερης νομισματικής πολιτικής υστέρησε περίπου 12 μήνες.

Αυτό συμβαίνει επειδή οι υφέσεις προκαλούνται από αναχρηματοδοτήσεις και απολύσεις, και δεν συμβαίνει τίποτα από τα δύο».

Το τελευταίο μέρος είναι το πιο κρίσιμο.

Όλοι περιμένουν ότι η Fed θα μειώσει τα επιτόκια και θα υπάρξει μια πιο χαλαρή δημοσιονομική πολιτική.

Το πρόβλημα με αυτή την άποψη είναι ότι με ένα διχασμένο Κογκρέσο, την εμπειρία του πληθωρισμού και χωρίς οικονομική πίεση είναι απίθανο να συμβεί κάτι τέτοιο.

Ωστόσο, η αυστηροποίηση των προτύπων δανεισμού από τις τράπεζες σε γενικές γραμμές αποτελεί κίνδυνο για την αγορά και την οικονομία.

Αυτό περιλαμβάνει πιστωτικές κάρτες.

Όπως αναφέρει ο Hartnett,

«…εξαιρετικά χαμηλό ποσοστό προσωπικής αποταμίευσης και εξαιρετικά υψηλές δαπάνες πιστωτικών καρτών υπό απειλή… πιθανότατα δεν θα χρειαστεί ανεργία για να επέλθει η σκληρή προσγείωση».

Η κατάρρευση της προσφοράς χρήματος Μ2 υποδηλώνει από τη μια συρρίκνωση του πληθωρισμού, αλλά και οικονομική συρρίκνωση.

Τους επόμενους αρκετούς μήνες, ορισμένοι κίνδυνοι θα μπορούσαν να υπονομεύσουν την ανοδική υποστήριξη μιας «παύσης της Fed» και το αφήγημα μιας «ήπιας προσγείωσης».

1 Εάν η άνοδος της αγοράς συνεχιστεί και η οικονομία αποφύγει την ύφεση, δεν θα χρειαστεί η Fed να μειώσει τα επιτόκια.

2 Δεν υπάρχει λόγος να σταματήσει η Fed να μειώνει τη ρευστότητα μέσω του ισολογισμού της.

3 Ένα σενάριο ομαλής προσγείωσης δεν δίνει στο Κογκρέσο κανένα λόγο να παράσχει δημοσιονομική στήριξη χωρίς ώθηση στην προσφορά χρήματος.

Ενώ οι ταύροι έχουν πάρει τον έλεγχο της αγοράς, πρέπει να κάνουμε trading αναλόγως.

Ωστόσο, ο κίνδυνος για την ανοδική άποψη παραμένει πρόκληση για το υπόλοιπο του τρέχοντος έτους.

Τις επόμενες εβδομάδες, η διόρθωση θα συνεχιστεί.

Εάν οι «ταύροι» κερδίσουν τη μάχη, τα κρίσιμα επίπεδα στήριξης θα διατηρηθούν.

Εάν όχι, πιθανότατα θα βιώσουμε μια πιο βαθιά πτώση καθώς τα θεμελιώδη μεγέθη θα κυριαρχήσουν, καταλήγει η BofA.

www.bankingnews.gr

Ειδικότερα, τις τελευταίες εβδομάδες, η μάχη μεταξύ των «ταύρων», που στηρίζονται στην τεχνική ανάλυση, με τις «αρκούδες», που ερείδονται στην πορεία των θεμελιωδών μεγεθών, μαίνεται.

Στις 27 Ιανουαρίου, συζητήσαμε τα ανοδικά σήματα που έδινε η αγορά, παρά τη συνεχιζόμενη επιθετική στάση της Fed σε ό,τι αφορά τη νομισματική πολιτική.

Η άνοδος της αγοράς συνεχίστηκε την περασμένη εβδομάδα, αλλά την Παρασκευή (10/2) προσέκρουσε σε αντίσταση, καθώς οι αγορές «ωθούνται» από τυπικές αποκλίσεις (3-standard deviations) σε σχέση με τον κυλιόμενο μέσο όρο των τελευταίων 50 ημερών.

Παρότι όμως η αδυναμία ήταν σε έναν βαθμό αναμενόμενη, είναι απαραίτητο να καθοριστεί εάν η διάσπαση είναι εφικτή.

Το αν περάσουμε από bear market σε bull market θα το μάθουμε σχετικά σύντομα…

Σε κάθε περίπτωση, για να επιβεβαιωθεί πως η διάσπαση είναι βιώσιμη, ακυρώνοντας την bear market, είναι ζωτικής σημασίας μια υποχώρηση στην προηγούμενη γραμμή πτωτικής τάσης.

Μια τέτοια διόρθωση θα πετύχαινε πολλά πράγματα: από την εξάλειψη των συνθηκών υπεραγοράς, τη μετατροπή της προηγούμενης αντίστασης σε στήριξη και την επαναφόρτωση των shorts ώστε να υποστηριχθεί η άνοδος.

Το τελευταίο κομμάτι του παζλ, θα είναι μια στάση πάνω από τα υψηλά της περασμένης εβδομάδας, με τιμή στόχο για τον S&P τις 4.300 – 4.400 μον.

Μια διόρθωση ΚΑΤΩ από τη γραμμή πτωτικής τάσης και την τρέχουσα διασταύρωση του κυλιόμενου μέσου όρου των τελευταίων 50 ημέρων και των τελευταίων 200 ημερών, θα υποδηλώσει ότι η διάσπαση ήταν πράγματι ένα «ψεύτικο κεφάλι».

Αυτό θα επιβεβαιώσει ότι η bear market είναι «παρούσα» και, επομένως, είναι πιθανή μια επανάληψη των χαμηλών του περασμένου έτους.

Αυτό το σχόλιο είναι ζωτικής σημασίας καθώς ο κύριος βραχυπρόθεσμος δείκτης «πώλησης» έχει ενεργοποιηθεί για πρώτη φορά από τις αρχές Δεκεμβρίου - έχει δώσει στο παρελθόν εξαιρετικά σήματα διορθώσεων.

Το παρακάτω γράφημα δείχνει τον δείκτη ροής χρημάτων και το σήμα Κινούμενης Μέσης Σύγκλισης (MACD).

Αν και αυτό το σήμα πώλησης ΔΕΝ σημαίνει ότι η αγορά πρόκειται να καταρρεύσει, υποδηλώνει ότι τις επόμενες δύο εβδομάδες έως μήνες η αγορά πιθανότατα θα τυγχάνει διαπραγμάτευσης χαμηλότερα.

Επί του παρόντος, υπάρχουν πολλά επίπεδα ζωτικής σημασίας υποστήριξης για τον S&P 500, όπως φαίνεται στο παρακάτω διάγραμμα.

1. Οι 4.045 μον. είναι η γραμμή πτωτικής τάσης από τις κορυφές του ράλι του Ιουνίου και του Δεκεμβρίου (μαύρη διακεκομμένη γραμμή)

2. Οι 4.010 μον. είναι το προηγούμενο επίπεδο ανατροπής (38,2%) από τα χαμηλά του Οκτωβρίου.

3. Οι 3.969 μον. είναι ο κινητός μέσος όρος των τελευταίων 50 ημερών, που έχει πλέον ξεπεράσει τη γραμμή των τελευταίων 200 ημερών (πορτοκαλί γραμμή)

4. Οι 3.942 μον. είναι η τομή τόσο της «λαιμόκοψης» του αντίστροφου «μοτίβου κάτω κεφαλιού» και των «ώμων» όσο και των 200 τελευταίων ημερών (μαύρη γραμμή)

Εάν η διόρθωση της αγοράς παραβιάζει όλες αυτές τις στηρίξεις, η «bear market» παραμένει ανέπαφη και το ράλι από τα χαμηλά του Οκτωβρίου δεν ήταν παρά ένα «ψεύτικο κεφάλι».

Είναι όμως αυτό δυνατό;

Οι επενδυτές είναι πολύ bullish;

Η πιο σημαντική ανησυχία μας σε σχέση με την «bear market» και τις φωνές για «ύφεση» είναι πως όλοι τις περιμένουν.

«Από μια αντίθετη επενδυτική άποψη, όλοι παραμένουν bearish, παρά τη διόρθωση της αγοράς το περασμένο έτος».

Όπως αναφέρει ο Κανόνας Νούμερο 9 του Bob Farrell:

«Όταν όλοι οι ειδικοί και οι προβλέψεις συμφωνήσουν – κάτι άλλο πρόκειται να συμβεί.

Οι υπερβολές δημιουργούνται από όλους που στοιχηματίζουν στην ίδια πλευρά του εμπορίου.

Όταν η αγορά κορυφώθηκε τον Ιανουάριο του 2022, όλοι ήταν εξαιρετικά bullish και κανείς δεν αναζητούσε πτώση 20%.

Ο Sam Stovall, ο αναλυτής της Standard & Poor's, δήλωσε κάποτε:

«Αν όλοι είναι αισιόδοξοι, ποιος θα αγοράσει;

Αν όλοι είναι απαισιόδοξοι, ποιος θα πουλήσει;»

Είναι ενδιαφέρον ότι, από τον Ιανουάριο, η «πτωτική» προοπτική έχει δώσει τη θέση της σε μια «οικονομική ήπια προσγείωση» και το πτωτικό συναίσθημα έχει εξασθενήσει γρήγορα.

Οι μικροεπενδυτές αύξησαν απότομα τις κατανομές μετοχών τους τους τελευταίους δύο μήνες, μειώνοντας απότομα τα μετρητά τους.

Αυτό ευθυγραμμίζεται με την απότομη αύξηση του ανοδικού κλίματος από ιδιώτες και επαγγελματίες επενδυτές.

Επίσης, οι επαγγελματίες επενδυτές έχουν συσσωρευτεί στην αγορά τις τελευταίες εβδομάδες, ωθώντας σε πιο bullish επίπεδα.

Από μια αντίθετη άποψη, θα χρειαζόταν μια απότομη αλλαγή στο ανοδικό συναίσθημα για να ανακτήσουν οι «αρκούδες» τον έλεγχο του αφηγήματος.

Αρχίζει η μάχη…

Ο Michael Hartnett της BofA παρουσίασε πρόσφατα τις παραμέτρους της επερχόμενης μάχης μεταξύ των Bullish «τεχνικών» και των Bearish «θεμελιωδών μεγεθών».

Για τους θιασώτες των θεμελιωδών, η εξίσωση έχει ως εξής:

Bear market = Πληθωρισμός (= υψηλότερα επιτόκια και αστάθεια) + τέλος εποχής QE (η Fed έχει αγοράσει χρηματοπιστωτικές αξίες 7,5 τρισεκ. δολ. μετά την κατάρρευση Lehman) + τέλος της εποχής των εξαγορών στις ΗΠΑ (οι εταιρείες αγόρασαν 7,7 τρισ. δολ. από τη Lehman).

Bull market = Αυτό το σενάριο αλλάζει εάν συμβεί μια σκληρή προσγείωση στους μισθούς πριν από μια δύσκολη προσγείωση στην οικονομία, εάν ο κόσμος μετά την πανδημία επιστρέψει στη μεγαλύτερη στασιμότητα των τελευταίων 15 ετών.

Λάθος: Ο πληθωρισμός προκάλεσε σοκ στα επιτόκια και σοκ στη Wall St, αλλά μέχρι στιγμής δεν έχει προκαλέσει ύφεση σοκ.

Το 2020 η χαλαρή νομισματική πολιτική είχε άμεσα αποτελέσματα.

Από την άλλη, η επίδραση της αυστηρότερης νομισματικής πολιτικής υστέρησε περίπου 12 μήνες.

Αυτό συμβαίνει επειδή οι υφέσεις προκαλούνται από αναχρηματοδοτήσεις και απολύσεις, και δεν συμβαίνει τίποτα από τα δύο».

Το τελευταίο μέρος είναι το πιο κρίσιμο.

Όλοι περιμένουν ότι η Fed θα μειώσει τα επιτόκια και θα υπάρξει μια πιο χαλαρή δημοσιονομική πολιτική.

Το πρόβλημα με αυτή την άποψη είναι ότι με ένα διχασμένο Κογκρέσο, την εμπειρία του πληθωρισμού και χωρίς οικονομική πίεση είναι απίθανο να συμβεί κάτι τέτοιο.

Ωστόσο, η αυστηροποίηση των προτύπων δανεισμού από τις τράπεζες σε γενικές γραμμές αποτελεί κίνδυνο για την αγορά και την οικονομία.

Αυτό περιλαμβάνει πιστωτικές κάρτες.

Όπως αναφέρει ο Hartnett,

«…εξαιρετικά χαμηλό ποσοστό προσωπικής αποταμίευσης και εξαιρετικά υψηλές δαπάνες πιστωτικών καρτών υπό απειλή… πιθανότατα δεν θα χρειαστεί ανεργία για να επέλθει η σκληρή προσγείωση».

Η κατάρρευση της προσφοράς χρήματος Μ2 υποδηλώνει από τη μια συρρίκνωση του πληθωρισμού, αλλά και οικονομική συρρίκνωση.

Τους επόμενους αρκετούς μήνες, ορισμένοι κίνδυνοι θα μπορούσαν να υπονομεύσουν την ανοδική υποστήριξη μιας «παύσης της Fed» και το αφήγημα μιας «ήπιας προσγείωσης».

1 Εάν η άνοδος της αγοράς συνεχιστεί και η οικονομία αποφύγει την ύφεση, δεν θα χρειαστεί η Fed να μειώσει τα επιτόκια.

2 Δεν υπάρχει λόγος να σταματήσει η Fed να μειώνει τη ρευστότητα μέσω του ισολογισμού της.

3 Ένα σενάριο ομαλής προσγείωσης δεν δίνει στο Κογκρέσο κανένα λόγο να παράσχει δημοσιονομική στήριξη χωρίς ώθηση στην προσφορά χρήματος.

Ενώ οι ταύροι έχουν πάρει τον έλεγχο της αγοράς, πρέπει να κάνουμε trading αναλόγως.

Ωστόσο, ο κίνδυνος για την ανοδική άποψη παραμένει πρόκληση για το υπόλοιπο του τρέχοντος έτους.

Τις επόμενες εβδομάδες, η διόρθωση θα συνεχιστεί.

Εάν οι «ταύροι» κερδίσουν τη μάχη, τα κρίσιμα επίπεδα στήριξης θα διατηρηθούν.

Εάν όχι, πιθανότατα θα βιώσουμε μια πιο βαθιά πτώση καθώς τα θεμελιώδη μεγέθη θα κυριαρχήσουν, καταλήγει η BofA.

www.bankingnews.gr

Σχόλια αναγνωστών