Πριν από 15 ημέρες και συγκεκριμένα στις 16 Ιουνίου ο όμιλος Σαράντη ανακοίνωσε την πώληση του κατά 49% ποσοστού συμμετοχής της στο Joint Venture με την εταιρεία The Estée Lauder Companies έναντι συνολικού ποσού €55,2εκ.

Χρειάστηκαν να περάσουν 13 ολόκληρες ημέρες για να ξυπνήσουν από τον λήθαργο οι υπηρεσίες της Επιτροπής Κεφαλαιαγοράς που παραδόξως σε άλλες περιπτώσεις κινούνται ταχύτατα και να αποστείλουν επιστολή με ερωτήματα για να αποκαλυφθεί η πραγματικότητα. Βέβαια το εξωφρενικό της υπόθεσης που κρατάει χρόνια είναι ότι δεν δημοσιεύονται τα ερωτήματα της Επιτροπής και ούτε η ίδια η Κεφαλαιαγορά για κάποιον περίεργο λόγο δεν απαιτεί τη δημοσιοποίησή τους.

Παρ όλα η πολύ καθυστερημένη αντίδραση της Επιτροπής και μετά από ορυμαγδό δημοσιευμάτων στα Μέσα Ενημέρωσης και φημολογία η απάντηση της επιστολής εγείρει σωρεία ζητημάτων

Πέντε αντιφάσεις και ένας προβληματισμός

Πρώτον ότι η πρώτη ανακοίνωση ήταν ήδη μεταχρονολογημένη και δεν εκδόθηκε αμελλητί όπως ορίζει η χρηματιστηριακή νομοθεσία καθώς η Σαράντης ανακοίνωσε ότι «Στα πλαίσια της “go-to-market” στρατηγικής της η εταιρεία Τhe Estée Lauder Companies αποφάσισε από την 15η Ιουνίου 2022 να εκτελεί τις δραστηριότητές της στην ελληνική αγορά καθώς και την αγορά των Βαλκανίων απευθείας, σύμφωνα με την προσέγγιση που ακολουθεί και στις υπόλοιπες EMEA χώρες».

Στα ερωτήματα της Επιτροπής η Σαράντης απαντά ότι «Στις 15.06.2022 υπεγράφη η συμφωνία πώλησης του 49% της εταιρείας ELCA προς την Estee Lauder Europe».

Δηλαδή θέλει να μας πει ότι ήταν τόσο βιαστική η άλλη πλευρά που ξεκίνησε αυθημερόν δηλαδή πριν υπογραφεί καν η συμφωνία (εκτός και ξύπνησαν μέσα στα άγρια χαράματα και υπέγραψαν) την αυτόνομη δραστηριότητα.

Δεύτερον στην πρώτη ανακοίνωση αναφερόταν ότι το τίμημα είναι 55,2 εκ ευρώ αποκρύπτοντας το χρονοδιάγραμμα αποπληρωμής και δημιουργώντας εντυπώσεις μιλώντας γενικώς και αορίστως για αύξηση των ταμειακών ροών.

Στην απάντηση πρώτον την Κεφαλαιαγορά αποκαλύφθηκε ότι άμεσα καταβάλλονται μόλις 14 εκ. ευρώ και τα υπόλοιπα σε δυο ισόποσες δόσεις ύψους 20,6 εκ. ευρώ τον Ιανουάριο του 2025 και τον Ιανουάριο του 2028. Δηλαδή στην πραγματικότητα το καθαρό τίμημα δεν είναι καν 55,2 εκ ευρώ γιατί δεν αφορά σε τρέχουσες αξίες και με δεδομένο τον υψηλό πληθωρισμό είναι προφανής η επίπτωση.

Τρίτον στην αρχική ανακοίνωση αναφέρεται πως « η αποδέσμευση η του κ. Γρηγόρη Σαράντη, ο οποίος μέχρι σήμερα ήταν ο Managing Director του Joint Venture, θα έχει σαν αποτέλεσμα την ενίσχυση της διευθυντικής ομάδας του Ομίλου, καθώς θα συνεισφέρει στην αντιμετώπιση των προκλήσεων του σημερινού επιχειρηματικού περιβάλλοντος».

Στην απάντηση προς την Κεφαλαιαγορά αναφέρεται ότι «Ο κ. Γρηγόρης Σαράντης, θα συνεργαστεί και θα βοηθήσει την Estee Lauder κατά τη μεταβατική περίοδο,για χρονική περίοδο ενός έτους».

Το ερώτημα εδώ είναι που βρίσκεται η αλήθεια και πως ακριβώς πρήζεται η μεταβατική περίοδος δεδομένου ότι η Estee τα ανέλαβε όλα από 15 Ιουνίου.

Τέταρτον στην πρώτη ανακοίνωση η Σαράντης ισχυριζόταν ότι «Η Διοίκηση του Ομίλου πιστεύει ότι με την αποδέσμευση από το Joint Venture ανοίγονται απεριόριστες δυνατότητες για την επέκταση και ανοδική πορεία του Ομίλου, ενώ η υφιστάμενη κερδοφορία του Joint Venture, θα μπορέσει άμεσα να αντικατασταθεί κατά ποσοστό τουλάχιστον 150%, από δραστηριότητες απολύτως συμβατές με τις στρατηγικές δραστηριότητες του Ομίλου». Πως εννοεί όμως ο όμιλος την αντικατάσταση όταν στην απάντηση προς την Κεφαλαιαγορά αναφέρεται σε ήδη ανακοινωθείσα συμφωνία εξαγοράς της Stella Pack;

Δημιουργεί ή όχι ψευδείς εντυπώσεις στο επενδυτικό κοινό;

Πέμπτο ακόμα και αν γίνει δεκτή η πρόβλεψη για EBITDA της υπό εξαγοράς εταιρίας για 12 εκ ευρώ το 2023 φέτος θα υπάρχει σημαντική απώλεια.

Επιπλέον το 2021 η Σαράντης είχε έσοδο , όχι EBITDA περί τα 12 εκ ευρώ από τη συμμετοχή στο Joint Venture με την Estee και είναι απορίας άξιον με ποια μαθηματικά προκύπτει το 150% της πιθανώς αναμενόμενης κερδοφορίας (προσέξτε δεν αναφέρεται στα περυσινά αποτελέσματα αλλά σε πιθανά αποτελέσματα του 2022) που θα καλύψει τις απώλειες.

Έκτον έχει πολύ μεγάλο ενδιαφέρον η απάντηση πως «Η Εταιρεία δεν γνωρίζει να διενεργείτο μέχρι την ημερομηνία της πώλησης οποιοσδήποτε διαχειριστικός έλεγχος στο JV και στις θυγατρικές του. Είναι δυνατόν να μην γνωρίζει;

Η απάντηση δεν είναι ξεκάθαρη άρνηση και αυτό δημιουργεί προβληματισμό ακόμα και αν γίνει δεκτό ότι η πώληση έγινε χωρίς αιρέσεις.

Αλήθεια όλα αυτά τα έχει εντοπίσει η διοίκηση της Επιτροπής Κεφαλαιαγοράς και οι υπηρεσίες της. Προβληματίζεται η ηγεσία της Επιτροπής από την ολιγωρία των υπηρεσιών της; Με τέτοια φαινόμενα θεωρεί ότι θα εμπεδωθεί η αξιοπιστία στην Κεφαλαιαγορά και θα γίνει ελκυστική για τους επενδυτές;

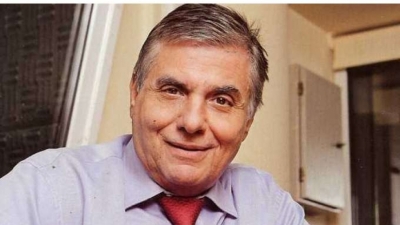

Νίκος Καρούτζος

nkaroutzos@gmail.com

www.bankingnews.gr

Σχόλια αναγνωστών